2月2日に通信大手のAT&T(T)からの配当を受領しました。

今回の配当は前回同様1株当たり0.2775ドルとなっています。

この銘柄を初めて購入したのが2012年。

その後2018年には勤務していた会社の自社株を売却した資金で大量買い、その後ワーナーメディア事業のスピンオフに伴い誕生したワーナー ブラザース ディスカバリー(WBD)を2022年に売却し現在に至ります。

現在までの配当の積み上がり状況ですが総配当受領額は294万円にも達していますが、投資回収率の方は多額の買い増しをしたことで約24%といまだ低い状況となっています。(※尚、投資回収率の計算にあたってはメディア事業スピンオフによる影響(AT&Tの価値減少)を反映していません。)

AT&Tと言えば、ワーナーメディア事業のスピンオフに伴い前回それまでの1株当たり0.52ドルから0.2775ドルへと47%もの大減配を実施した銘柄。

しかも株価の方は長期(10年)で見れば右肩下がりの状況。

しかし当方当面この銘柄の保有を継続するつもりです。

その理由は直近の業績。

現地時間の1月25日に発表した第4四半期決算では主力の通信事業は前年同期比1.7%の増収となっており、このうちワイヤレスサービスは5.2%増と好調を維持。

また携帯電話の後払い契約者数は656,000人の純増と市場予想の644,800人を上回り第3四半期に続きこちらも好調を維持しています。

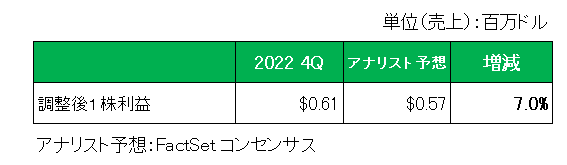

さらに調整後1株利益のアナリスト予想との比較では、以下のとおり7%ほど予想を上回っています。

そして注目の今期2023年通期予想は、調整後1株利益が2.35ドルから2.45ドル、フリーキャッシュフローは前期の141億ドルに対し160億ドルかそれ以上としています。

以上、主力事業の増収といい、特に携帯電話の後払い契約者数は656,000件の純増といい好調を維持しており、メディア事業のスピンオフとビデオ事業の売却を行い主力の通信事業への事業集中に舵を切ったことで業績が回復していることは明らか。

ということで、配当利回り5%を超える銘柄を現時点で売却する理由は見当たりません。

(何やかや言っても配当貴族銘柄から陥落した銘柄への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村