現地時間の12月12日、バイオ医薬品大手のアムジェン(AMGN)が同業のホライズン・セラピューティクス(HZNP)を約278億ドル(約3兆8000億円)で買収することで合意したことを公表しました。

今回の買収はアムジェンにとって過去最大規模の買収となるとのことで、アムジェンの他に仏サノフィやジョンソン・エンド・ジョンソン(JNJ)も買収に名乗りを上げていましたが、アムジェンが勝利したことになります。

アムジェンは、規制当局の承認やその他の条件が、2023年前半までに承認されると見込んでいるとのこと。

アムジェンと言えば奇しくも前日12月12日の配当に関する記事で

「この銘柄をある程度安心してホールドできる。」

と書いたばかりですが、朝令暮改、今回の買収発表で前言を完全撤回させていただきます。

そう、一転この銘柄の保有に暗雲が垂れ込め始めた。(それにしてもこのタイミングで買収発表があるとは、、)

その最大の理由が、(そもそも買収金額が適正か、という問題はおいておいて)買収資金の調達がシティグループとバンク・オブ・アメリカによる285億ドル規模のつなぎ融資の与信枠を通じて行われるから。

つまり全額借金での調達となるから。

と書くと、

「いやいや、株式交換で発行済株式数を増やすより良いのでは?」

というツッコミが入りそう。

確かにその意見も一理あるのですが、9月末時点のアムジェンの有利子負債残高は(すでに)387億ドル。

これに新たに285億ドルが加わり、単純計算で672億ドルもの巨額の負債残高を抱えることになる。

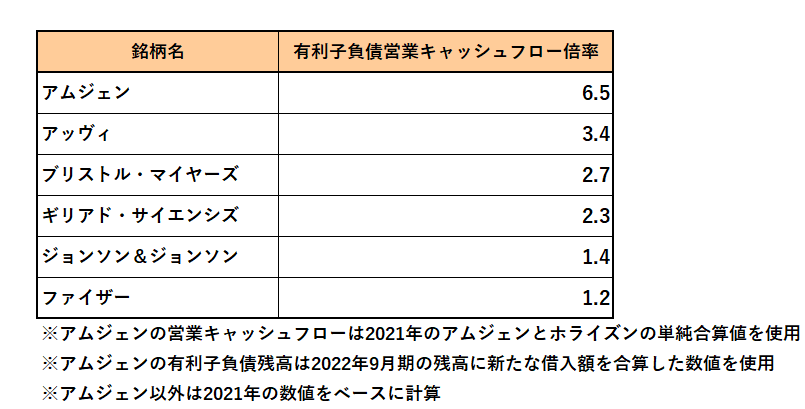

ちなみにこの数字をベースに財務の健全性の指標である有利子負債営業キャッシュフロー倍率を同業他社と比較すると以下のとおり。

有利子負債営業キャッシュフロー倍率とは、簡単に言えば今ある借金を毎年の稼ぐ力で何年で返済できるか?という数字(年数)であり、数字が少なければ少ないほど返済能力が高い、つまり財務的に安定しているということになります。

<計算式>

有利子負債営業キャッシュフロー倍率=有利子負債÷営業キャッシュフロー

御覧のとおり財務の優等生であるジョンソン&ジョンソンやファイザーの1倍台は別にしても、最も高いアッヴィの3.4倍のなんと2倍近い6.5倍。

すると何が起きるか。

当然買収後は借入金の返済が最優先事項となる、いや、ならざるを得ない。

アムジェンと言えば株主還元、つまり配当と自社株買いを優先してきた企業。

つまりその政策が変わる可能性がある、いや、変わらざるを得ない。

少なくとも買収後自社株買いを行う余力はないでしょう。

もちろん買収によるシナジー効果はあるわけで、アムジェンもホライズンの成長性を含め十分計算の上で買収を判断したわけですが、インカムゲイン投資家として決算発表を含め今後の動向には十分注意を払う必要あり、と考えているところです。

(大型買収資金を全額借入でまかなう企業への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村