6月10日にヘルスケア大手のジョンソン エンド ジョンソン(JNJ)から配当金を受領しました。

ジョンソン&ジョンソンの増配タイミングは毎年6月の支払い時、ということですでに発表のとおり今回は前回の1株当たり0.95ドルから1.01ドルとなっています。

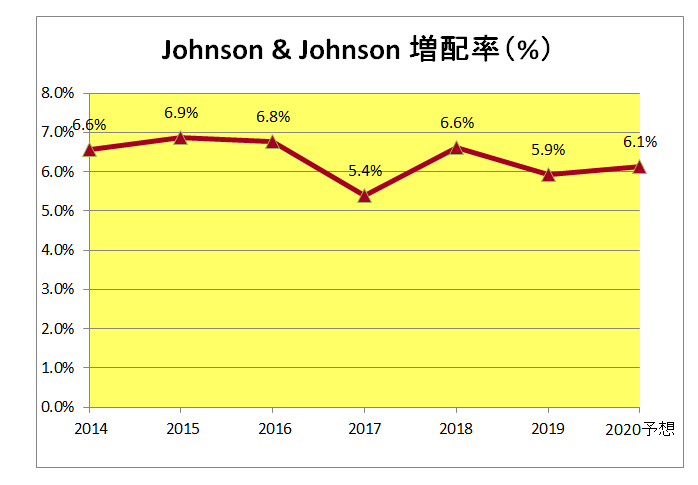

過去の増配率(※支払日ベース)は以下のとおりとなっており、抜群の安定感を見せています。

そして58年連続増配というのも大きな魅力です。

この銘柄を初めて購入したのは2008年、その後2011年に買い増しし現在に至ります。

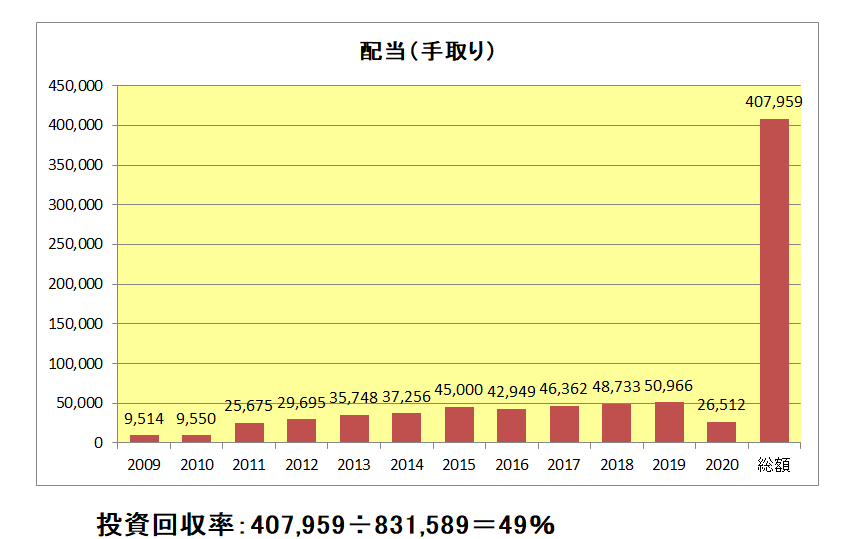

これまでの配当金の積み上がり状況は以下のとおりとなっており、総投資額83万円に対する総配当受領額は40.7万円、投資回収率は49%にまで達しています。

これぞまさに優良配当銘柄への長期投資の威力、と言えるでしょう。

しかし、この優良銘柄が2012年にあのバフェットに見限られていた、という事実を知る人は意外に少ないのではないでしょうか。

さらに最近でこそあまり話題になっていませんが、医療用麻薬のオピオイドや統合失調症治療薬のリスパダール、さらにはベビーパウダーのアスベスト混入による発がん性問題等で恐ろしい数の賠償金訴訟を抱えています。まさに訴訟のデパート状態。

また、その賠償額は総額で数兆円に達する可能性があるとも伝えられています。

しかし、現時点でこの銘柄に見切りをつけるつもりはありません。

もちろんその理由は、上記の配当に関する素晴らしい数字とさらにその元となる稼ぐ力(営業キャッシュフローマージン)の安定感。

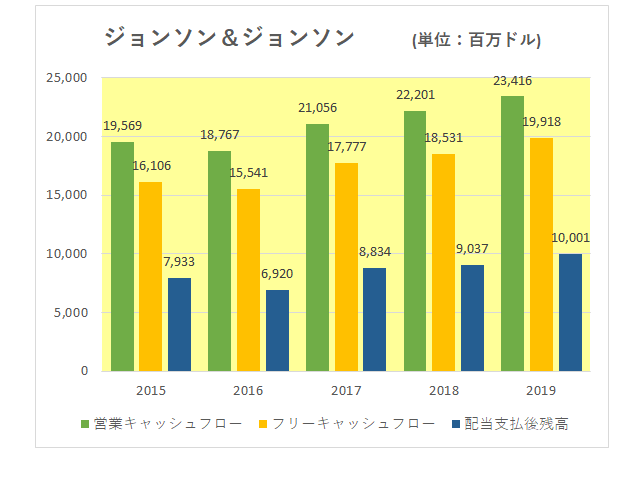

さらにはこちらの数字。

こちらはジョンソン エンド ジョンソンの直近5年間の営業キャッシュフロー(黄緑)、フリーキャッシュフロー(黄色)、そして配当支払後の残高(青)をグラフにしたものです。

(尚、フリーキャッシュフローの計算にあたっては投資キャッシュフローは設備投資分のみを計算対象とし、事業買収等の投資分は除外しています。)

これを見るとその金額もさることながら、2016年以降はいずれの金額も右肩上がり、直近の2019年では配当支払後の残高が100億ドルを超えている状況が見て取れます。

ジョンソン エンド ジョンソンと言えば自己株買いに積極であることも知られていますが、これを見ればその理由がわかろうと言うもの。

ということで、上記の数字が現在のレベルを維持している限り、売却する理由はまったく見当たりません。

(多くの訴訟を抱えている銘柄への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村