12月17日にエネルギー大手のロイヤルダッチシェル(RDS.B)からの配当金を受領しました。

すでに発表のとおり今回の1株配当は前回の0.32ドルから4%増配の0.333ドル。

振り返れば当方のポートフォリオにおいてかつては30%を超えていたこの銘柄、しかし新型コロナ発生⇒原油価格大暴落⇒業績悪化(含む:見通し)により今年4月に66%もの大減配を発表。

この銘柄の売却によって多額、いや巨額の売却損を計上したのでした。

なのになぜ今回配当金が入金したのか。

実は少額保有しているNISA分については売却しなかったから。

なぜどっぷりと含み損状態にもかかわらず保有を続けるのか?と言われれば、長い目で見れば新型コロナウィルス流行の収束と共にいつか株価は戻って来ると考えているからであり、税金がまったくかからないからでもあり、今後の戒めとしてでもあり、損益通算できないのが悔しいからでもある。(最後の2つは半分冗談。)

ただ最近になって再びこの銘柄に魅力を感じ始めています。

まず現在の配当利回りですが3.9%(12月22日時点)とまずまずのレベル。

しかしそれ以上の魅力がこちら。

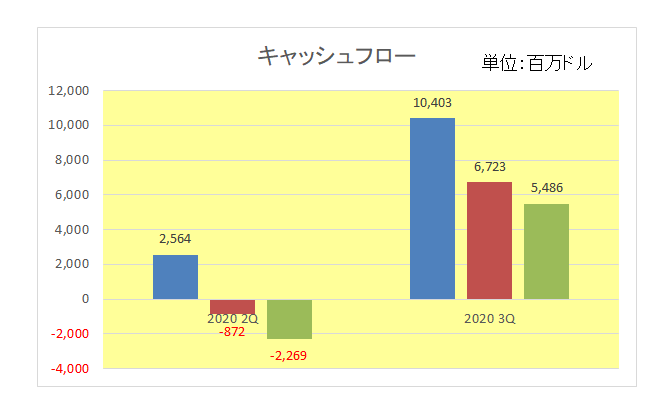

こちらは今期第2四半期と第3四半期のキャッシュフローの状況となりますが、第2四半期でマイナスだったフリーキャッシュフローが、減配実施や設備投資の削減等により第3四半期時点では早くもフリーキャッシュフロー、そしてなんと配当支払後の残高がしっかりとプラスになっている。

これが大減配を実施したとは言え、10月終わりには早くも増配を発表できた理由。

他のエネルギー銘柄、特に米国の銘柄に対してはるかに早く健全な状態に戻りつつある。

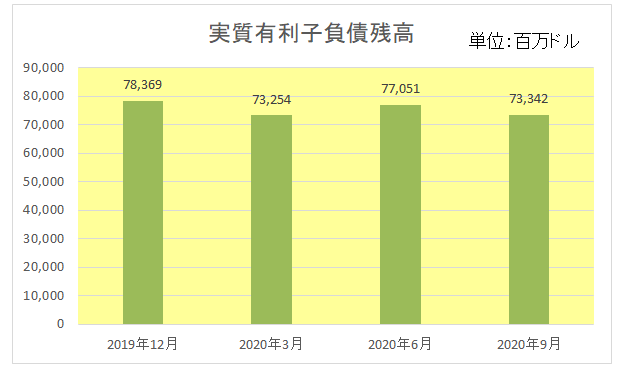

さらに前期2019年末以降の実質の有利子負債残高(有利子負債-(現預金+短期投資))を見ても、その残高は横ばいをキープしている。

しかし現地時間の12月21日発表された第4四半期決算予想では、35億ドルから45億ドルもの減損損失計上を見込んでいることを公表した。

しかも「現在の価格レベルではUpstream(上流)事業の調整後利益は赤字になる。」としている。

残念ながらこれでまた暗雲が立ち込めてしまった。

ただ当方が注目しているのはやはりキャッシュフロー。

ということで来年1月終わりに発表されるであろう第4四半期決算に非常に注目しているところです。

(今年第2次世界大戦以来の大減配を実施した銘柄への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村

私も米国株に初めて投資したGE株を30株だけ、

戒めと初心を忘れないよう売らずに残しています。

Rsingballさん

お久しぶりです。お元気そうで何よりです。

おー、GEですか、ある意味お仲間ですね。

初心忘るべからず、これ重要ですよね。(バフェットが中途半端にずっと残している銘柄があるのですが、これも同じ?)