定例の「次は何を買おうかリスト(配当貴族銘柄編)」のアップデートを行いました。

配当貴族銘柄とはご存じのとおり25年以上連続銘柄を続ける企業のこと。

そして取り上げた銘柄は、以下の基準を満たしている銘柄。

・S&P500銘柄

・25年以上連続増配継続

・時価総額30億ドル以上

・各四半期のリバランス日前の直近3ヶ月間の1日平均取引高が500万ドル以上であること。

まずこちらが配当利回り順のリストとなります。

202207-1.png)

トップ10の中で我々になじみのある銘柄と言えば、IBM、3M、エクソンモービル、シェブロンと言ったところでしょうか。

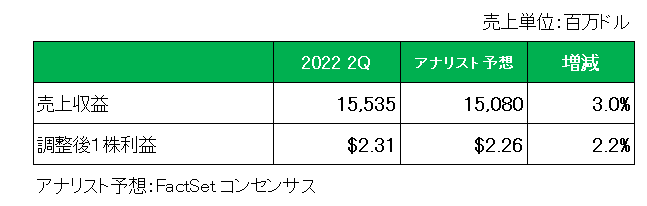

このうち3位のIBMに関して言えば現地時間の7月18日に発表した第2四半期の決算は、売上、調整後1株利益ともに前年同期を上回ったばかりか、以下のとおりアナリスト予想との比較でも売上、調整後1株利益ともに予想を上回ったわけですが、今期2022年の通期予想の方は前回予想の「売上(為替の影響を除く)で1ケタ台半ば台の後半の増収。」予想を維持しています。

続いて紹介するのがこちらのリスト。

202207-2.png)

こちらは平均増配率(5年)順のリストとなりますが、景色が一変します。

断トツの1位はこれまで同様シンタス(CTAS)。

【会社概要】

シンタスは企業向けに制服の製造、レンタル、販売に従事。

各種サービスを北米、中南米、欧州、アジアで展開する。

事業は4部門で構成。制服レンタル・付属品部門は制服、清掃用モップ、タオルのレンタルサービスを米国とカナダで展開。

制服販売部門は制服や関連製品を販売。また、応急処置・安全・防火サービス部門と書類管理サービス部門を含む。(YAHOOファイナンス)

上記のとおりシンタスは作業服等のレンタル大手。

日本ではまったく無名のこの会社ですが、北米では名の知れた存在です。(当方も米国駐在時代シンタスさんにお世話になっていました。)

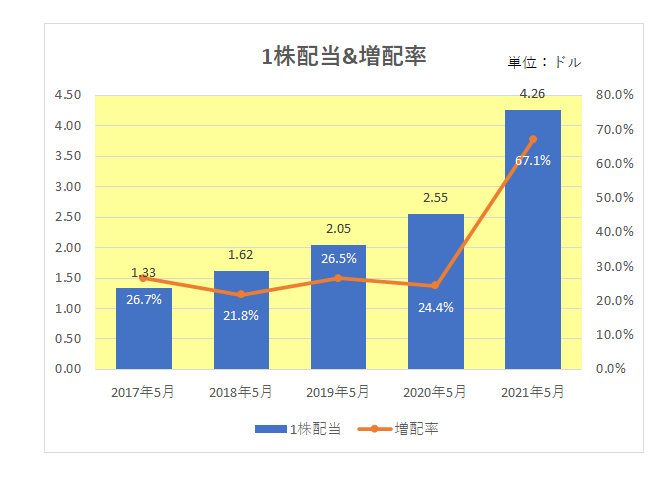

その増配率は驚異的。(※2021年の配当に関してはそれまでの年1回の配当支払から四半期配当に変更しており、年1回の配当(特別配当70セント分を含む)+四半期配当1回分の配当をベースに計算されていることにご注意ください。)

しかしいかんせん相変わらず配当利回りが1.0%と低い。

まあこれは人気の裏返しのわけで致し方なし。(ただPER的に買われ過ぎ感は否めませんが。)

いいとこ取り、つまり高増配率の銘柄を安く(高配当利回りで)買える機会はなかなかないわけでして。

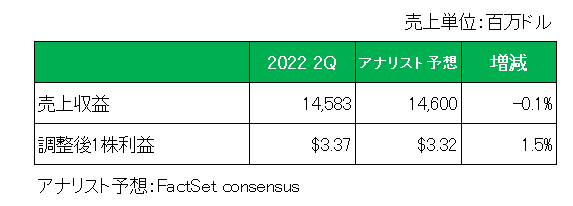

続いて2位にランクインしているアッヴィ(ABBV)ですが、7月29日に発表した第2四半期決算ではアナリスト予想との比較では、以下のとおり売上は若干予想に届かなかったものの、利益の方は予想を上回っています。

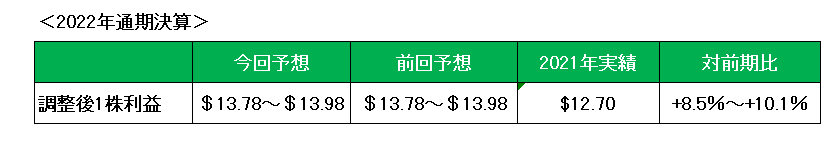

そして2022年通期予想(調整後1株利益)は以下のとおり前回予想の1株当たり13.78ドルから13.98ドルを維持しています。

当たり前の話ですが過去の数字が必ずしも未来を表すわけではない。

それを十分理解した上で、決算・通期予想値等をベースに各数字を比較検討した上で自分なりの解釈を加えて銘柄を選ぶ。

これが銘柄選びの楽しさと言えるのではないでしょうか。

いずれにしても、米国は連続で0.75%の利上げを実施、さらに今後利上げが予定されており景気後退が織り込み済の状況下、長きに渡り増配を継続してきた銘柄が投資家に安心感を与えていることだけは確かです。

何はともあれ本リストが皆さんの銘柄選びの参考になれば幸いです。

(本リストに基づく投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村