9月21日にエネルギー大手のシェル(SHEL)からの配当金を受領しました。

今回の1株配当ですが、前回同様1株当たり0.50ドルとなっています。

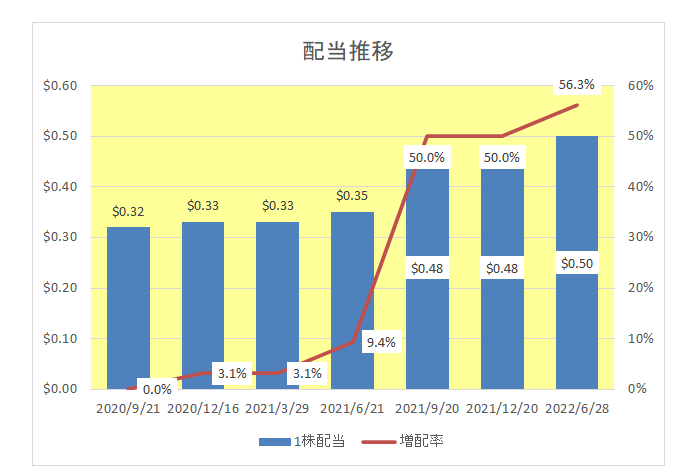

振り返ればこの銘柄は新型コロナ発生⇒原油価格大暴落⇒業績悪化(含む:見通し)により、2020年4月に6月支払いの配当をそれまでの1株当たり0.94ドルから0.32ドルへと66%もの大減配を発表。

しかしその後原油・天然ガス価格上昇による業績回復で2020年12月の配当は1株当たり0.333ドルへと約4%の増配を実施。

翌年2021年6月支払い分は1株当たり0.347ドルへと4.2%の増配。

さらに2021年9月支払い分は1株当たり0.48ドルへとなんと38.3%もの大増配。

そして前回の2022年6月支払い分では0.50ドルへと4%増配を実施した。

そう、この銘柄は再び増配への道を歩んでいる。しかもかなり早いペースで。

しかもまだまだ増配余地はある。

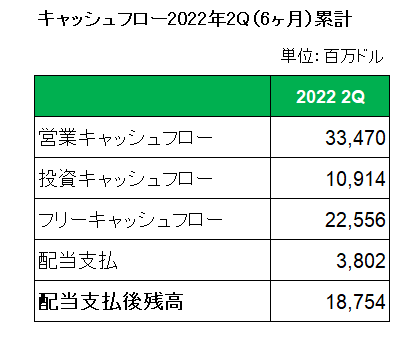

その根拠がこちら。

こちらは直近2022年第2四半期(累計)のキャッシュフローとなりますが、配当支払後の残高は約187億ドルと極めて潤沢。

これを何に使ったかと言えば自社株買い。

そして有利子負債返済。

この期間に購入した自社株は配当支払額の38億ドルをはるかに超える90億ドルにも達している。

しかもここのところ下落傾向にあるとは言え原油価格は高止まりしている上に天然ガス価格は特に欧州では急騰している状況。

ということで、

年内の再増配のお知らせもあるのでは?

と期待するシニア投資家なのでした。

(70年以上減配ナシもやる時は大減配する銘柄への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村