早いもので今年も残すところわずかとなりました。

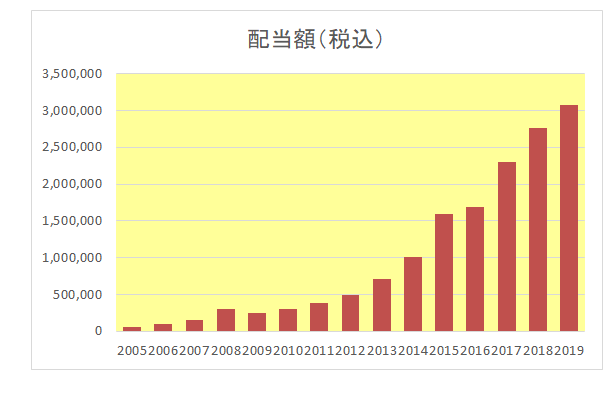

以下の記事で書いたとおり、今年の配当収入は309万円。

ついにアーリーリタイアのための目標額である300万円を突破することができました。

振り返れば初めて株式投資からの配当金を受領したのが2005年、当時はまだ米国株の素晴らしさにまったく気づいておらず、すべて日本株からの配当金でした。

この年の受領額が59,300円。

その後日本株での惨敗を経て2008年から米国株への投資を開始、より配当利回りを重視するという投資方針へと変更しながら現在に至っています。

日本株惨敗の詳細はこちらをお読みください。(汗)

今あらためて振り返ってみると、投資を開始した当初は100万円の配当すら想像できませんでした。

それが100万円を超え、200万円を超え、ついに300万円を突破。

まさかこの日が来るとは、、、というのが正直な気持ちです。

今思えばそのきっかけというか、目標達成に導いてくれたのは株式投資に関する良書を読んだこと。

それもたった3冊。

今回はその良書を紹介したいと思います。

株式投資の未来(by ジェレミー・シーゲル)

インカムゲイン投資家としてまずこの本をあげないわけにはいきません。

「この本を読んだからこそ、今の投資家としての自分があると言っても過言ではない。」と断言できます。

但しこの本はインカムゲイン投資ありき、といった内容ではなくあくまでインデックス投資を基本に据えています。

しかし、注目すべき、というか当方にとって目からうろこの内容が盛りだくさん。

例えば、

・配当を出し続けることができる高配当、割安(低PER)の企業に投資すること。

・下落相場においても配当再投資を繰り返すことで極めて高いリターンが得られること。

・企業の成長率・収益率の高さと投資リターンとは異なること。- 株価に織り込まれている高い期待収益(PER)がむしろ高いハードルとなりリターンを悪化させること(成長の罠)。

等が詳細なデータとともに書かれていたのです。

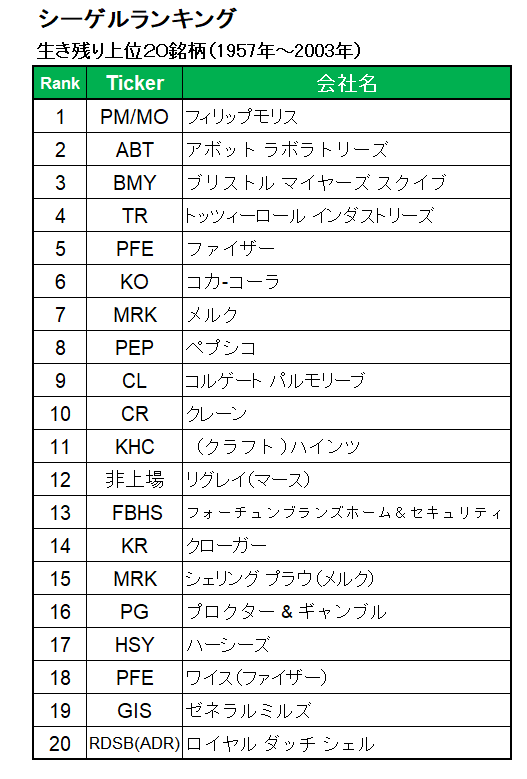

そして当方の人生を変えた、のがこちらの表。

(原表を買収等、現時点の状況に合わせ変更しています。)

そう、1957年から2003年までの長期に渡る期間におけるリターンの上位20銘柄のリスト。

いわゆる生き残り上位20銘柄。

正直当時はまだインカムゲイン投資を基本方針に据えていたわけではありませんでしたが、

「とりあえず当面はこのリストの中から銘柄を選ぶことにしよう。」

と決めた。

そしてこれが当方の投資を変えた。(それも劇的に。)

当方にとってのまさに救いの1冊。

と言っていいでしょう。

敗者のゲーム(by チャールズ・エリス)

敗者のゲームと言えばもちろんインデックス投資のバイブルとして有名な本であり、今さら説明の必要はないでしょう。

ではなぜ現在個別銘柄への投資を続ける当方がこの本により、配当収入300万円を達成できたのか。

それは以下のとおりこの本から多大な影響を受けたから。

・まず敗者のゲームは投資を長期で想定している、それも一生涯をベースに解説がしてあった。

その上で、日々の株価の変動はノイズでしかなく、無視すべきであると述べられていた。

⇒これはインデックス投資のみならず個別株の、それもインカムゲイン投資をする上でも十分ためになるアドバイスであることが投資を続けて行く中で思い知らされた。

・株式へ配分する比率として一般的となっている「100から年齢を引いた数字」という助言は、必ず当てはまるわけではない。」と書かれていた。

⇒これは当時すでに40歳をとうに過ぎていた当方にとって何よりの励ましの言葉となった。

・「長期方針を短期データや不安に駆られた攻撃から守る盾は、自分自身と自分の投資目的を十分に理解することである。だからこそ投資戦略は明文化されなければならない。」

⇒これは株式投資をはじめてすぐに作成した投資方針で痛い目を見た当方にとって、冷静な判断を保つためにも正しい投資方針の作成がいかに重要かを気づかせてくれた。

ウォール街のランダムウォーカー(by バートン・マルキール)

この本も敗者のゲームと並ぶインデックス投資のバイブル。

それは著者が、

「個人投資家にとっては個々の株式を売買したり、プロのファンドマネージャーが運用する投資信託に投資するよりも、ただインデックスファンドを買ってじっと待っている方がはるかに良い結果を生む。」

と書いていることからもわかります。

ランダムウォークとは、「過去の動きから将来の動きを予想することは不可能」という意味の言葉。

つまり株価がある法則に従って動くということはなく、予測は不可能ということ。

著者はその観点からテクニカル派とファンダメンタルズ派を批判しています。

そしてプロが運営する投資信託の長期リターンが市場平均よりも低いという明確なデータを引用してその根拠を説明しています。

「サルがダーツを投げて選んだ株を運用するのと、ファンドマネージャーの成績は変わらない。」とまで結論付けて。

ではなぜ当方がこの本をとりあげたのか。

ですが、実は著者は自身でこういう本を書いておきながら、個別銘柄への投資を行っていたから。

というのは半分冗談で、この本を読むことでその豊富なデータを含めインデックス投資の知識だけに限らず、株式市場の歴史やさまざまな投資理論に対しての知識も得ることができたから。

良書は人生を変える。

もちろん同じ本を読んでも読み手によって理解する内容、取る行動は異なるわけですが、それぞれ一度は読んでおいて損はない、というか読んでおくべき名著だと思っています。

(投資に関する本を読んだ後の投資実行にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村