今月12月の投資ですが、ホンダ(7267)、早稲田学習研究会(5869)の買い増しに続き、三菱HCキャピタル (8593)の買い増し(200株)を行いました。

【特色】三菱UFJグループ。日立キャピタルと21年4月統合。リース首位級。M&Aで海外展開加速

【連結事業】カスタマー54(4)、海外地域22(4)、航空11(13)、ロジ6(14)、不動産5(13)、環境エネ2(15)、モビリティ0(73)【海外】39 <24・3>

【連続最高益】需給逼迫で航空機上振れ。海上コンテナと鉄道貨車好伸。大型売却で不動産が伸びる。米国トラックと国内再エネの貸し倒れ下押しでも連続最高純益。26年3月期は航空機と物流が続伸して堅調。

【ロボット】搬送ロボット開発の国内企業と資本業務提携。サブスク型ロボサービスの提供目指す。海上コンテナ投資額が今期2000億円に。アセット1兆円に迫る。

【業種】 リース・消費者金融 時価総額順位 1/16社(会社四季報より)

直近の業績ですが、11月14日に公表した2025年3月期第2四半期決算は売上は前年同期比で13.5%の増収、また営業利益(+58.7%)、経常利益(+55.9%)ともに50%を超える増益。

(親会社株主に帰属する)中間純利益も、航空セグメントととロジスティクスセグメントの好調な業績推移などにより、前年同期比89億円(17.0%)増益の617億円と二ケタ増益となっています。

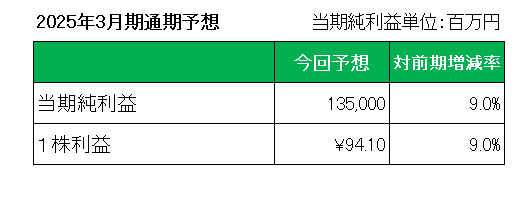

そして通期予想については進捗率は45.7%にとどまっているものの、航空セグメントやロジスティクスセグメントにおいて期初計画を上回る業績を見込むことや、下期に環境エネルギーセグメントにおいても期初計画を上回る売却益を見込むことなどから、前回予想の(親会社株主に帰属する)当期純利益1,350憶円を変更していません。

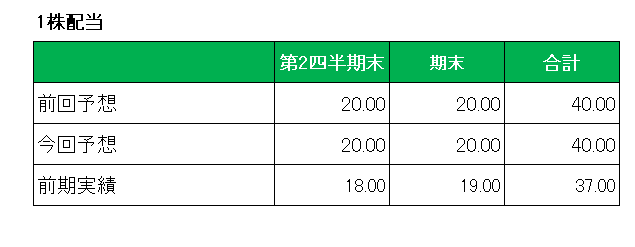

また年間配当についても8%増配の40円を修正していません。

で、なぜ今回三菱HCキャピタルを購入したか?ですが、きっかけは送付されていた「第54期中間期・株主通信」。

あらためてじっくり読んでいたら、

・40%台前半の安定的な配当性向を伴う25期連続増配

しかり、

・ボラティリティが低く安定した収益性を有する他社にないポートフォリオ

しかり、

・財務の健全性(A格)

しかり、

この銘柄の良さを再認識してしまった。

しかも今年1月に200株を購入して以降、買い増しをしておらずその保有額はわずか20万円ちょっと。

これは買い増すしかないではないか!!

と思い立った次第。

「投資は9割がメンタル。」

と言われますが、人間その時々の心持ちで投資は変わる。

ただ「業績の確かな、つまり良い決算を出す銘柄を選択する。」という基本軸から逸脱しない限り、一見衝動買い的投資もまた良し。

と考えています。

(連続増配銘柄への妄信的投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村

おはようございます。

私も三菱リース時代からお世話になっています。

右肩上がりの業績と増配で安心して下がれば買い、そのまま配当金を頂いたり、値上がり益を頂いたりと重宝しています。

今後も適度なお付き合いを楽しみたい銘柄です。

が、主力にはできないなぁと。

①事業自体市場自体の大きな声成長性がイマイチ確信が持てない

②これからの金利上昇局面で金融機関は大きな恩恵を受けるがこれまたリースは確信が持てない

③最大の理由はリース業界はどこもそうですが自己資本比率の低さと剰余金の少なさと有利子負債の多大さが、これからの金利上昇時代にちょっと不安を感じるためです。

これからも適度な距離感でのお付き合いを続けたいと思っています。

ウィニングチケットさん

おはようございます。

ウィニングチケットさんもホルダーでしたか。

確かに将来の金利(上昇)を含む成長性を考えた場合主力にはならない銘柄だとは思います。

ただリタイア後の配当狙いであればまずまずの銘柄ではないかと考えています。

ちなみに今回の買い増し後でも総株式資産に占める割合は0.5%にも満たない状況ですので今後の買い増し候補ではあります。