突然ですが”4パーセントルール”ってご存知でしょうか?(って投資家、特に早期リタイアを目指す投資家であればご存じですよね?)

4%ルールとは、生活費を投資元本の4%以内に抑えることができれば、資産が目減りすることなく暮らしていくことが可能だという仮定。

これはファイナンシャル アドバイザーのウィリアム ベンゲン氏が1994年に最初に明確にしたルールであり、その後アメリカのトリニティ大学の教授たちによって1998年に研究結果が発表されました。

つまり毎年資産運用額の4%未満を生活費として切り崩していけば、生涯に渡り資産を枯渇させずに生活できるという考え方です。

ちなみにこのルールの前提条件ですが、米国の一般的な株価の成長率(7%)と物価上昇率(3%)をもとに算出されています。

そして投資元本の4%を1年間分の生活費として切り崩すということは、逆算すれば、元となる資産は1年間の支出の25倍が必要となることから、FIRE(Financial Independence, Retire Early)する際の目標資産額の達成基準に使われるようになりました。

例えば、年間の生活費が400万円とした場合、FIREの実現には1億円の元手が必要になります。

もちろん年間4%のリターンが得られなければ資産は目減りしていくわけですし、そもそも株価成長率7%、物価上昇率3%ともに変動要因。

ただ米国の過去の株価成長率(ちなみに1960年~2024年までの60年を超える期間のS&P500の平均リターンは10.5%)と物価上昇率(1948年1月から2024年11月までの923か月の平均は2.9%)を顧みれば極めて現実的な数値と言えるのではないでしょうか。

実は当方、恥ずかしながら本格的に株式投資での資産運用を始めた頃はもちろんのこと、かなり最近になるまでこのルールを知りませんでした。(汗)

とここで、

もし、当方が株式投資での資産運用開始時の2004年にこのルールを知っていたら?

どうなったかを妄想して見たいと思います。

まず年間生活費300万円とし25倍の7,500万円を目標にしたはず。

次にS&P500に連動する投資商品への投資、つまり平均7%のリターンを前提に、どの時点で目標額の7,500万円に到達できるか計算したはず。

ちなみに当時の保有資産をベースに計算してみたところ、追加資金なしの場合達成できるのは62才。

なんとアーリーリタイアできない結果になっていた。(汗)

「やはり40才を過ぎてからのアーリーリタイア挑戦はむっ、無理なのか??」

とこの結果を見て愕然とし、小心者の当方は当然焦る。

達成前倒しのため取り得る方法は2つ。

まず追加資金の捻出。

しかし、ご存じのとおり給与口座は妻の厳しい監視下におかれている状況下、社則で禁じられている副業でもしない限りこの選択は取れないことに気づく。

となればリターンを上げざるを得ない。

つまりより株価上昇に期待できそうな、よりリスクの高い個別銘柄に投資していたに違いない。

そして投資開始から3年後にリーマンショックを迎えることになる。

この年2008年のS&P500の年間リターンは-38.5%。

2009年にかけて株価は一時50%を超える下落率となった。

そんな時にリスクの高い銘柄に投資していたら、市場平均をさらに下回るリターンになっていたことは明白。

何分小心者の当方のこと、日々ひたすら下落を続ける惨状を目の当たりにし、とても仕事どころではなくかなりの額の売却損ともども株式市場から撤退していた、結果アーリーリタイアを実現できなかったに違いない。

しかし実際はどうだったか?

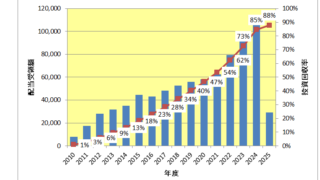

配当300万円を目標に掲げ、ひたすら配当を追い求めた当方。

リーマンショック時も配当増加のためにひたすら買い増しを続けた。

市場に居続けることができた最大の理由は、リーマンショック時でも優良配当銘柄は増配を続けていたから。

これが何よりの心の支えとなった。

その結果今がある。

株はメンタルが9割とも言われます。

強欲と恐怖の間を行ったり来たり、理屈どおりの行動がとれないのが人間というもの。

2019年に年間配当300万円を達成し、実質的にアーリーリタイアできたのはもちろん円安というフォローの風があったことは事実ですが、達成の陰には、

小心者ならではの”配当ありきのインカムゲイン投資”があった。

そう思っています。

(トータルリターンを考慮しない投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村

こんにちは。

投資の出口戦略についてはいろいろありますよね。

個人的には取り崩しのパーセンテージにはあまりこだわらず、アセットアロケーションにおけるキャッシュポジションが相対的に少なめになってきたら必要に応じて適宜調整(取り崩し)でいいのかなと考えています。

もっとも現在もサラリーマンを続けているので投資についてはJust keep buyingを継続なのですが…

個人的な考えどころは配当金(分配金)の使い方ですね。現在はひたすらインデックスファンドを購入しているのですが、納税済の真水の使い方としてちょっとなんだかなぁ…とも考えています。

(なら最初から再投資のファンドでも購入しておけよなんですが)

正直者さんは国内高配当銘柄購入でリバランスと配当金の積み増しを実施されていますが、配当金(分配金)の使い方についてはどのようにお考えでしょうか?

方針、オススメ等ございましたらコメントいただけると幸いです。

では、では、引き続きどうぞよい日曜日の午後をお過ごしください!

ツチヤ2号さん

こんにちは。

目標とする資産額に到達していないのであればeMAXIS Slim 米国株式(S&P500)のような分配金を出さないファンドへの投資が効率的というか基本なのでしょうね。

配当金の使い道ですが年金生活に突入したら、まず十二分な額を生活資金へ充当し残額は趣味に使う、つまり株式投資の継続を考えています。

生活資金として多めに充当しておけば妻も決して文句は言わないと思いますし、何よりボケ防止になりますので、、、(笑)

早速のコメントアドバイスありがとうございます!

配当金の使い道はやはり株式投資の航路を継続ですか。

確かに世の中への興味と言うか、探究心の継続にはうってつけですよね。

目標としている資産額(年間分配金額)には到達、厳密にはFIREと言うよりはFIRO(Financial Independence, Retire Option)な状況です。

ひとまずは超低コストのインデックスファンドへの投資を継続しつつ、いろいろ考えてみようと思います。

ありがとうございました!

ツチヤ2号さん

すでに目標資産額に到達されていたのですね。素晴らしい。

となればあとは人生いかに楽しく生きるか。だけを考えて上手にお金を使って行きたいですね。

では良いお休みをお過ごしください。