当方が保有する銘柄の中で保有銘柄のトップ3の一角が通信大手のAT&T(T)。

3月末時点でその割合は全体の21%を占めています。

振り返ればこの銘柄は自社株を売却したその資金で買い増しした銘柄。

この銘柄を購入した理由は、もちろん5%を超えていた配当利回りとタイムワーナーの買収。

簡単に言えば単独でも十分な利益をあげていたタイムワーナー買収後の配信事業とコンテンツ事業の融合、シナジー効果に賭けた、ということ。

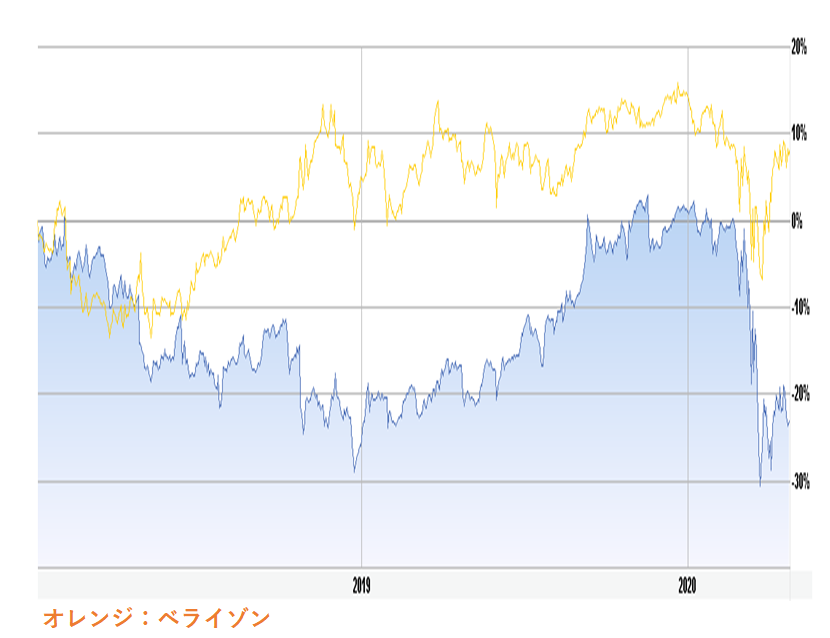

しかし大量買い増しの後の株価はさえません。

一方ライバルのベライゾン(VZ)は多角化を進めるAT&Tとは真逆の戦略、つまり通信事業に特化しており、株価を比較する限り残念ながらここまではベライゾンの戦略に軍配が上がっているように思えます。

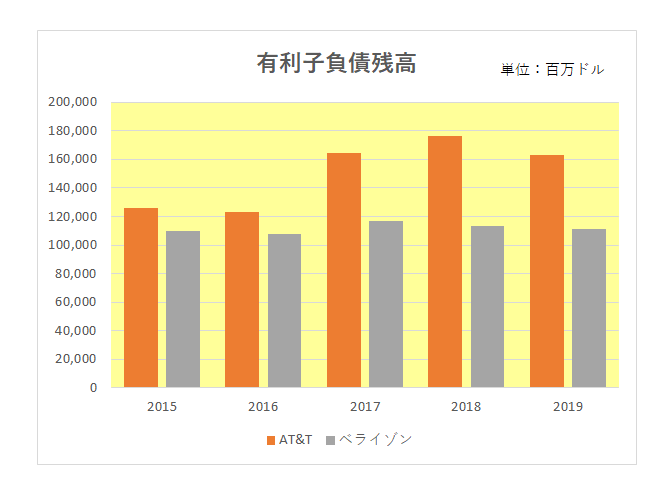

AT&Tの最大のネックは、タイムワーナーの買収で膨れ上がった有利子負債(借入残高)の多さ。

これだけの借入額を事業の多角化というあらたな戦略で順調に返済できるのか?

特に現在の新型肺炎の世界的流行という厳しい状況にあっては、次回5月の配当維持は決定したものの年内に減配するのではないか?

さらにはコンテンツ事業への参入で、動画配信大手のネットフリックス、ディズニー、アップルとの激しい競争に勝ち残れるのか?

という投資家達の不安がこの銘柄の購入をためらわせているのです。

確かに売上規模こそ違えど、ライバルベライゾンと比べてもその金額の大きさがわかります。

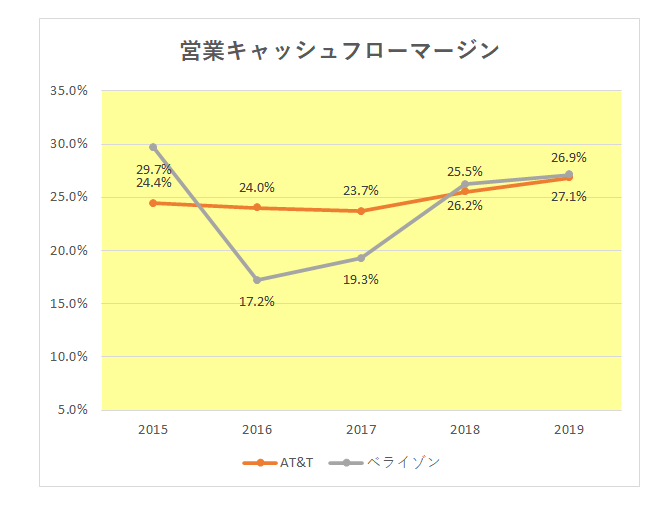

但し直近の稼ぐ力(営業キャッシュフローマージン)は拮抗している状況。

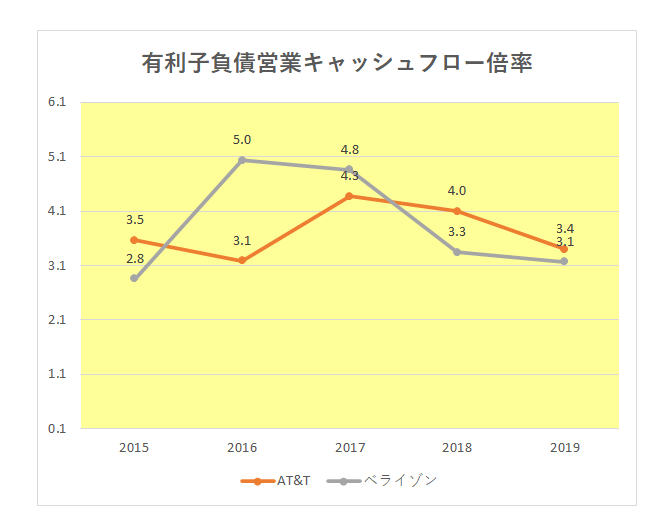

そしてネックとなっている有利子負債(借入残高)ですが、有利子負債営業キャッシュフロー倍率は以下のとおりとなっています。

有利子負債営業キャッシュフロー倍率とは、簡単に言えば今ある借金を毎年の稼ぐ力で何年で返済できるか?という数字(年数)であり、数字が少なければ少ないほど返済能力が高い、つまり財務的に安定しているということになります。

<計算式>

有利子負債営業キャッシュフロー倍率=有利子負債÷営業キャッシュフロー

御覧のとおり、2019年末時点ではAT&Tが資産売却等で借入の返済を進めたことで、その数字が大きく改善(減少)しているのが見て取れます。

しかし今回の新型コロナウイルスの流行によって先般発表された第1四半期決算での有利子負債残高は増加に転じ、さらに増加する可能性が高くなって来ました。

現在の配当利回りは、ベライゾンの4.3%に対してAT&Tは7%(4月24日現在)にまで達しており、まさに投資家の不安を表している状況となっています。

ということで、AT&Tを選択する場合には上記の事実を十分頭に入れた中で投資をする必要がある、と考えています。

(ライバル銘柄の比較による銘柄選択にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村

おはようございます。

日本の企業ですと、有利子負債ゼロがごろごろしていますが、米国はアクティブですね。

そのアクティブさが、やはり高い売上成長と利益率の源泉なのでしょうが、危機不況時には背伸び経営は転ばないか怖くもなりますね。

ただ、負債も多額だが、毎年稼ぐ利益も多額なので3~4年で返せる(利益全額回せば、、の仮定目安数値ですが、、)ということですね。

利益と負債の有利子負債営業キャッシュフロー倍率についてベライゾンとAT&Tは数値拮抗しているんですね(⌒‐⌒)

見やすいグラフありがとうございます。

ウィニングチケットさん

資産売却等もあり2019年時点では拮抗しましたが、AT&Tにとって今年は辛抱の年になりそうです。

その意味では今年の営業キャッシュフローは特に注意して確認する必要がありそうですね。

来月から開始されるHBOmaxの応援と期待を込め

先週AT&Tを買増ししました。

本当は、$30以下の配当利回が魅力的で

私の指がポチっとしてしまいました。

Risingballさん

おー、AT&T買い増しされたんですね。

ともにHBOmax、応援しましょうね~。