昨年の記事で2021年に旧一般NISA枠で購入し、非課税期間が2025年12月で終了するギリアド・サイエンシズ(GILD)を売却、売却資金で2026年のNISAの限度枠いっぱい、つまり240万円までギリアドを再購入する予定と書きましたが、先日買戻しを行いました。

但し実は2026年のNISA枠はいつからスタート可能か調べたところ、以下のとおりとなっていました。

基本:商品の受け渡し日が翌年となること

<例>成長投資枠(スポット)

・国内株式(東証):12月29日(月)9:00~

・米国株:12月25日(木)8:00~

つまり昨年2025年にスタートできることを知っていたのになぜ今頃になって購入したのか?

ですが、その理由はずばり欲望(汗)。

「将来の株価は予想できない。」というセオリーに従えば、さっさと買えばよい。

しかし売却後の株価はいつものように上昇していた。(脇汗)

「このままでは購入株数が減る、つまり配当が減ってしまう、、、もう少し待てば下がるのでは?」

といういつもの根拠のない妄想で購入を遅らせた。

その結果どうなったか?ですが、

売却時株価: 121.80ドル

再購入時株価:120.00ドル

当方にしては超珍しく(苦笑)今回は引き伸ばし作戦がうまくいった形となりました。

もちろんこれはたまたまであり、”運”以外の何物でもないのですが、

尚、今回の購入後でもまだ日本円で100万円少々投資資金が余っていますが、全額前月12月に初めて購入した石油・ガス開発で産出された原油、天然ガス等の集積、処理、貯蔵、輸送を行うヘス・ミッドストリーム(HESM)に投資しようと考えています。

ヘス・ミッドストリーム(Hess Midstream LP)は、多様なミッドストリーム資産を所有・運営・開発・買収し、会社及び第三者顧客にサービスを提供するミッドストリーム会社である。

事業内容

ノースダコタ州ウィリストン盆地のBakken及びThree Forksシェール層に位置する石油、ガス、及び産水処理資産を所有する。

集積セグメントには、天然ガスの集積・圧縮、原油の集積、産出水の集積・処分を所有するHess North Dakota Pipeline Operations LPとHess Water Services Holdings LLCが含まれる。

処理・貯蔵セグメントには、Tiogaガス工場、LM4合併事業への株式投資、Mentor貯蔵ターミナルを所有するHess TGP Operations LPとHess Mentor Storage Holdings LLCが含まれる。

ターミナル及び輸出セグメントには、Rambergターミナル施設、Tioga鉄道ターミナル、原油貨車、Johnson’s Corner Headerシステム、及びその他ダコタアクセスパイプライン(DAPL)接続を所有するHess North Dakota Export Logistics Operations LPが含まれる。(楽天証券より)

購入の一番の理由は再々となりますが配当利回り。

現時点で8.6%と驚異の8%超えとなっており、長きに渡り保有しているアルトリアを上回り保有銘柄では最高の利回り銘柄となります。

さらに増配率。

ここ最近の増配率も以下のとおり2023年は10%を下回りましたが、それでも9%近い増配率となっており、2023年以外は10%超えとなっており見事と言うしかない。

さらに今期2025年も増配を続けている。

もちろん高配当には必ず訳、というか懸念点がある。

それが配当余力。

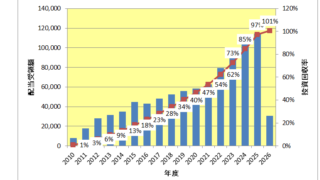

以下のとおりここ最近の配当性向は100%を超えており、無理をして配当・増配していると言わざるを得ない。

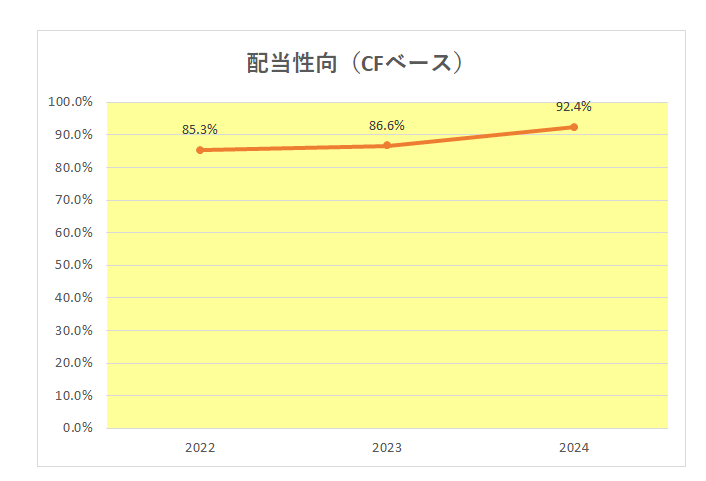

但し上記のPLベースでの配当性向ではなく、キャッシュフローベースでは以下のとおり数字は高いもののキャッシュフローベースでは100%を超えていない状況となっている。

また直近の業績ですが、12月9日には2026年の通期見通しを開示。

調整後EBITDAを2025年とほぼ横ばいの12億2,500万ドル~12億7,500万ドルになると見込んでいる。

EBITDAとは

Earnings Before Interest Taxes Depreciation and Amortizationの略で、税引前利益に支払利息、減価償却費を加えて算出される利益を指します。

国によって金利水準、税率、減価償却方法などが違うため、国際的企業の収益力は一概に比較することはできません。

その点、EBITDAはその違いを最小限に抑えて利益の額を表すことを目的としていますから、国際的な企業、あるいは設備投資が多く減価償却負担の高い企業などの収益力を比較・分析する際にしばしば用いられます。

(SMBC日興証券)

そして2026年から2028年の長期見通しにおいては、2026年比で2028年まで純利益と調整後EBITDAが年率約5%増加、調整後フリーキャッシュフローが2026年の水準から2028年まで年率約10%増加すると予想している。

よって今後仮に増配をストップしたとしても60歳でリタイアし、ストックではなくフローを重視するシニア投資家にとっては現在の配当を維持してくれるのであればそれで十分。

というか、減配の可能性は低いのではないかと考えています。

もちろんリスク分散の観点から今後買い増しを続けるにしても上限は株式資産総額の2%までとするつもりです。

尚、ヘスには他の銘柄にはない魅力があります。

それがこの銘柄が現状四半期ごとに増配を実施していること。

もちろん増配率との正の相関関係は全くないのですが、なにせ根が単細胞ですから3か月に一度の増配発表は結構うれしかったりする、、、(汗)

(根拠のない引き伸ばし作戦による株式購入にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村