米シェール開発大手のチェサピーク・エナジー(CHK)が6月28日、連邦破産法11条(日本の民事再生法に相当)の適用を申請し経営破綻しました。

もちろん破綻の理由は、新型コロナウイルスの影響による原油相場の下(暴)落。

これにより業績が大幅に悪化、資金繰りに行き詰まったわけです。

ただ今回の破綻によって完全に息の根を止められたわけではありません。

ダグ・ローラー最高経営責任者(CEO)が発表資料の中で「法的整理によって資本構造とビジネスをリセットし、財務の脆弱性を解消する。」とコメントしているとおり、再建に向け動き出すことになります。

それにしても今回の新型コロナウィルスの大流行は特にエネルギー企業に大きな影響を与えています。

エクソン・モービル、シェブロンを始めとする大手企業は設備投資と経費の大幅な削減を発表。

さらにシェブロンとBPは人員削減に踏み込んでいます。

もちろん今回の原油価格大暴落によって特に損益分岐点原油(ガス)価格の高いシェール企業が破綻に追い込まれることは想定されていました。

いくら1989年創業の老舗シェール企業とは言え、シェール企業はシェール企業。

だから今回のニュースにそれほどの驚きはありません。

ただ今回の破綻で再認識したこと。

それはバランスシートの重要性。

企業業績、というととかく損益計算書(PL)、特に1株利益や売上の増加に目が向きがち。

それは決算発表時において売上や利益情報を中心に報道するマスコミ情報に接しているとある意味やむを得ないことと言えるでしょう。

そして世の中の景気が良い時、いやたとえ景気が多少悪い時でもPL至上主義の報道は特に問題となることはありません。

しかし今は歴史に名を残すほどの緊急時。

そんな時、いやそんな時だからこそバランスシートに着目しなければならない。

特に有利子負債の大きさ、増加のスピードには常に目を配らなければならない。

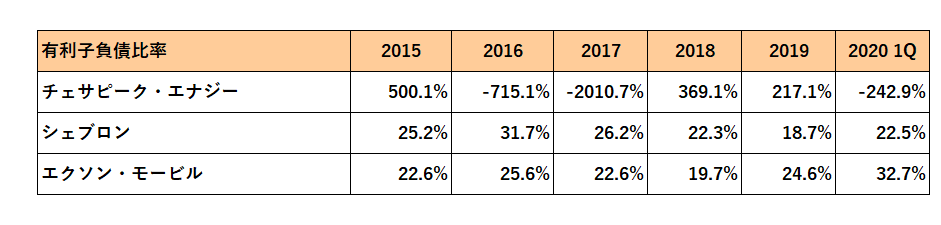

とあらためてその異常な有利子負債比率を大手エネルギー銘柄と比較しながら痛感した中年投資家なのでした。

有利子負債比率とは

有利子負債比率は、自己資本に占める利払いや返済が必要な有利子負債の比率をいいます。

これは、銀行等からの借入金や発行した社債などの金利(利息)を支払わなければならない負債が、自己資本に対してどの程度の割合(%)を占めるかを表すもので、財務の健全性や安全性を示す指標の一つとなっています。

通常、本比率が高いほど、財務面で借入金等の負債に依存していることを意味します。

有利子負債比率=(有利子負債残高÷株主資本)×100

(iFinanceより)

(たとえ利益好調でも巨額の有利子負債を抱えている銘柄への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村

こんにちは。

当方は婚活にて今のカミさんと知り合ったわけですが、

婚活ですらP/Lに拘ってB/Sを見ない人がいるので日本人にうすーく当てはまる事象なのかもしれません。

ちなみにカミさんにそことなくP/L(いわゆる年収)とB/S(貯金額や資産額)のどっちが重要?と訊いて見ると、P/Lに合っていないB/Sはダメに決まっているでしょ、という回答でした。

(年収からするとあまりに低い資産額や貯蓄額はそことなく質問したり、お金の払い方で分かるよ、とのこと。)

いやぁ、一枚上手でした。お見それしました、という出来事でした。

ひろーさん

こんばんは。

ひろーさんは結婚されていたのですね。

(勝手に孤高の人と思い込んでいました、すみません。)

奥さんはしっかりされていますね。そんな奥さんが結婚相手に選んだのですからひろーさんの財務諸表は完璧ですね!

正直者さん、ひろーさん、こんばんは

P/L(いわゆる年収)とB/S(貯金額や資産額)という見方は面白いですね。

P/LにB/Sが合っているかどうかなんて、考えたことがなかったですし、どう判断していいか見当もつきませんでしたが、年収と資産額や貯蓄額を比べるというのはわかりやすいですね。

婚活の場をP/LとB/Sで見るというのも画期的です!

そだおさん

こんばんは。

「年収が1000万円あっても貯金額が自分よりもないなら家庭にお金を使わないってぇことぐらい分ぁがるっぺよ。」って一刀両断してました。

カミさんのこの考え方を聞いてから資産運用にも生かされています。

P/Lは確かにほぼお化粧が効かないですが、稼いだものを変な投資をしてフリーキャッシュフロー(会社が自由に使えるお金)がマイナスになってしまったとか、P/Lの観点ではキャッシュアウトが大きいと事業への投資の予算が減るので未来の成長が削がれていくんだなぁと聞いてて自分の中でつながりました。

自由に使える予算を増やすにはP/Lの収益の最大化・キャッシュアウトの適正化・事業投資は将来の収益を立てるのに必要、という至極当たり前の結論ですね。

また、今の機関投資家はDCF法で少なくとも2〜3年のキャッシュフローを計算して投資しているため、個人投資家が株券を掴んだときにどうしても短期的に天井で掴んでしまいがちです。

株式投資はいつ買うかよりもいかにして手放さずに退屈な揉み合い時間に握りしめていられるかという面もあるんですよね。

そだおさん

おはようございます。

ついでに言うならPLの年収はお化粧、つまりごまかしが効く年収。

真の年収は営業キャッシュフロー、そして毎年着実にお金が貯まっているかどうかはフリーキャッシュフローを見よ、といったところでしょうか。(笑)

ひろーさん、そだおさん、正直者さん

みなさん、

P/L(年収)

B/S(貯金)

のバランスをしっかり管理されてらっしゃる

奥様に恵まれてなによりでございます。

我が家の嫁さんも、

節約大好きで

節約したへそくりで

優待銘柄を買うのを趣味にしている

愉快な嫁さんです(⌒‐⌒)

ウィニングチケットさん

ウィニングチケットさんは素晴らしい奥様をお持ちですね!

まれに当ブログに登場する我が家の奥さんも素晴らしい節約力の持ち主です。

その管理、監督力はある意味会社のそれをはるかに凌駕しております、、、(脂汗)