2008年に米国株投資をスタートしてから10年を超え、最近では自社株を除けば100%米国株のみの保有となっています。

以前は日本たばこ産業(2914)やオリックス(8591)等の日本銘柄を保有していたのですが、どうも何かしっくりきませんでした。

もちろん米国銘柄同様、日本銘柄についても自らの投資方針(+魅力的な株主優待)に基づいて購入してはいたのですが、そのしっくりこない感が一体どこから来ていたのか?

それは思ったように上昇しなかった株価にあったことは決して否定しないのですが(単なる投資下手とも言う(汗))、もっと単純なところにあることがわかりました。

それは配当の回数。

以前より増えたとは言え、日本では四半期配当実施企業はホンダをはじめ数える程しかない状況。

<四半期配当実施企業>

あおぞら銀行(8304)

コムチュア(3844)

スミダコーポレーション(6817)

GMOインターネット(9449)

GMOクリックホールディングス(7177)

日本創発グループ(7814)東京リスマチックが持株会社に移行。

光通信(9435)

ホギメディカル(3593)

ホンダ(7267)

リソー教育(4714)

リンクアンドモチベーション(2170)

(出典元:ウィキペディア)

これに対してご存じのとおり米国では四半期配当が当たり前。

米国銘柄のみを保有していれば配当の回数について気になることはないのですが、日本銘柄を保有するとどうしても比べてしまう。

むろん年間の金額で見れば一緒。そんなことはわかっている。

ただかたや3ヶ月ごとに配当がチャリンチャリンと入金、一方で半年たたないと入金しない。

この違いは特に配当受領額が増えれば増える程想像以上に大きい事に気づいた。

当方の場合、投資資金は配当金のみであり、その配当を全額再投資している時は毎月追加投資していた、できていた。

それはもちろん、決算期の違い、ズレによって可能であった面もあるが、やはり四半期配当が大きかった。

仮に保有するすべての銘柄の決算期と配当支払いタイミングが同じだったとしても、年2回しか追加投資できないのと、その倍の4回も投資できるのとでは雲泥の差。

この違いは銘柄選定と投資(購入)という行為そのものに喜びを感じる投資家であれば、つまり株式投資家であればきっとわかっていただけるはず。

その意味でも、この先投資を再開するにしても、「やはり米国株だな。」と考えている今日この頃です。

(配当回数のみを重視しての米国株への投資にあたってはくれぐれも自己責任でお願いいたします。)

こんばんは。

週末で日経マネーの最新号を拝読しました。

なるほどなるほど今回は

配当特集だったんですね。

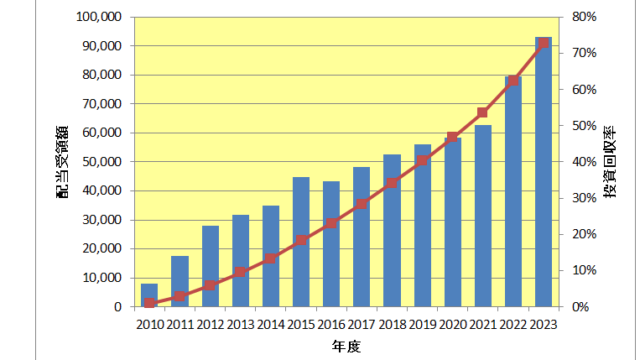

2008年からスタートして

13年で300万

長い道のりでしたが

積み上がりのグラフが

心強いですね。

ウィニングチケットさん

おはようございます。

おっ、早速お読んでいただいたのですか、ありがとうございます。m(__)m

ハイ、配当特集、ということで取り上げていただきました。

心強い。

これこそが当方のような小心者(メンタルが脆弱な)投資家にとって投資成功の最も重要な要素ではないかと思っています。

優良配当銘柄に投資すればたとえ株価暴落時でも配当は右肩上がりに積み上がってくれますから。