現在投資再開後の購入銘柄選定に余念がありませんが、今回ご紹介するのは家電等の量販店のベスト バイ(BBY)。

企業概要

ベストバイは家電、コンピューター、携帯電話、娯楽ソフトウエア、ホームオフィス製品の大手小売チェーン。

「ベストバイ」、「ベストバイ・モバイル」、「ファイブ・スター」、「ギーク・スクワッド」、「マグノリア・オーディオ・ビデオ」、「コネクト・プロ」、「パシフィック・セールス」、「フォン・ハウス」などの店名で小売店とオンライン販売を米国内外で展開。

(YAHOOファイナンス)

ベスト バイと言えばアメリカではお馴染みの企業であり、国内は全州に店舗がある一方、海外は中国は2011年にすべての店舗を閉鎖、またメキシコは2022年第1四半期にすべて閉鎖し現在はカナダのみとなっています。

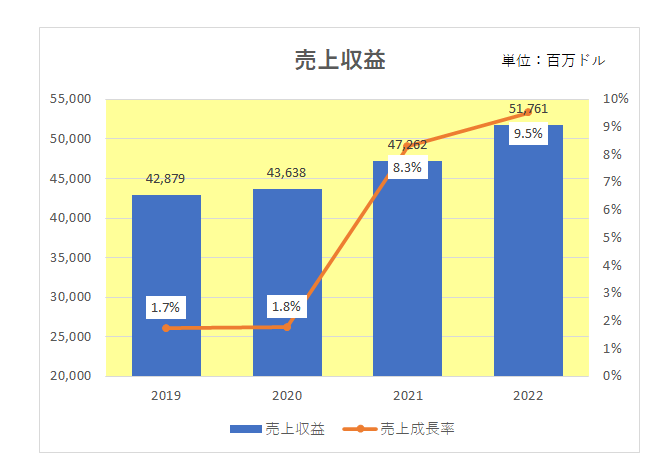

まず直近の売上の推移から。

尚、ベスト バイの決算期は1月となっています。

御覧のとおり2021年から売上が大幅に増加していますが、その理由は新型コロナ流行による巣ごもり需要の増加等のいわゆる新型コロナ特需。

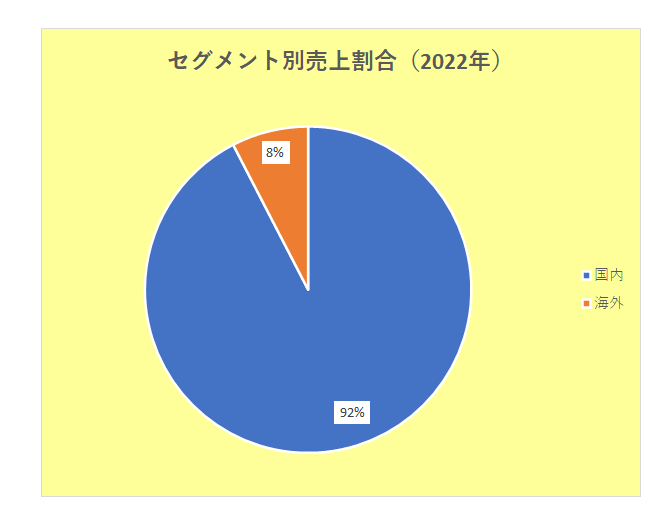

また、直近2022年のセグメント(地域)別売上は以下のとおりとなっており、国内、つまり米国の割合が92%と非常に高いのが特徴です。

というか、100%が北米での売上ですので、ある意味国内売上のみと言ってよいかもしれません。

ちなみに2022年第4四半期での国内売上におけるオンライン売上は約40%となっています。

続いては真の稼ぐ力を表す営業キャッシュフローとそのマージンの推移。

小売業という業種柄、そのマージン自体は高くないわけですが、新型コロナ特需に沸いた2021年の大幅な増加を除けば右肩上がりの状況となっています。

そして財務の安定性の推移。

御覧のとおり有利子負債残高が安定しているばかりかその金額が極めて少ない。

その結果有利負債営業キャッシュフロー倍率は1倍を大きく下回っている。

有利子負債営業キャッシュフロー倍率とは、簡単に言えば今ある借金を毎年の稼ぐ力で何年で返済できるか?という数字(年数)であり、数字が少なければ少ないほど返済能力が高い、つまり財務的に安定しているということになります。

<計算式>

有利子負債営業キャッシュフロー倍率=有利子負債÷営業キャッシュフロー

つまり借金を全額返済するのに1年もかからないということ。

というか、直近期で見れば現預金残高が有利子負債残高を上回っていますので実質無借金経営。

最後に注目の配当の状況は以下のとおり。

二ケタ増配どころか、コロナ特需があったとは言え直近の2022年、2023年(予想)は20%超えと驚異的な増配率となっています。

ちなみに現在19年連続増配中。

以上見てきましたが、インカムゲイン投資家にとってまさに非の打ち所がない銘柄。

但し、世の中そんなに甘くない。

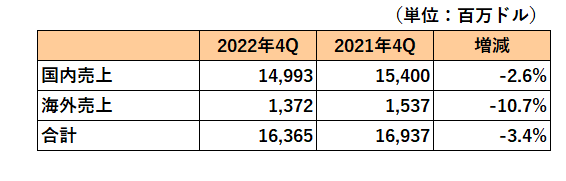

こちらは2022年第4四半期の売上数字ですが、売上全体では前期比でマイナス3.4%の減収となっている。

つまりコロナ特需が終わりを告げ始めていた。

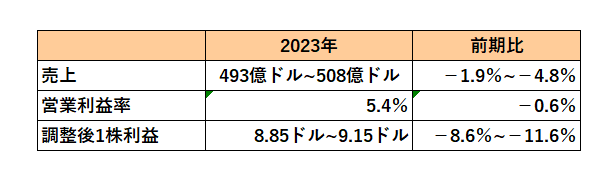

そして今期2023年の通期予想を見るとそれが一層明らかになる。

そう、上から売上、営業利益率、そして1株利益のすべてが前期比でマイナスとなっている。

過去2年間は新型コロナ発生による景気の落ち込みへの対応のための大規模な景気刺激策もあり売上が大幅に伸びたわけですが、今後は逆に景気後退に伴いベスト バイのみならず業績自体の落ち込みが予想される。

つまり今年以降はコロナ前の水準に戻っていくと考えています。

ではなぜそんなタイミングでわざわざこの銘柄を取り上げたのか?

その理由がこちら。

2022.png)

こちらはフリーキャッシュフローベースでの配当性向の推移をまとめたものですが、配当性向は最高でも2019年の31.3%と非常に低い。

つまり仮に会社の予想どおり今期2023年の業績が悪化したとしてもまだまだ増配余地(余力)がある。

しかもこの銘柄は今期2023年に15億ドルの自社株買いを予定している。

となれば今後も増配を続けてくれるはず。

そんな皮算用でこの銘柄を取り上げたばかりか、かぜん買う気満々のシニア投資家なのでした。

(この先の業績悪化がほぼ確定している銘柄への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村