以前の記事でIBMの大半を売却したことを書きました。

そして今回売却資金でベスト バイ(BBY)の買い増しを行いました。

この銘柄を選択した理由ですが、配当収入。

すでにリタイアした当方にとって現在の株式投資の一番の目的は配当収入の維持。

銘柄の入れ替えを行うことで配当収入を下げたくない。

IBMの売却時の利回りは5%。

よって購入する銘柄の利回りは5%程度の銘柄となる。

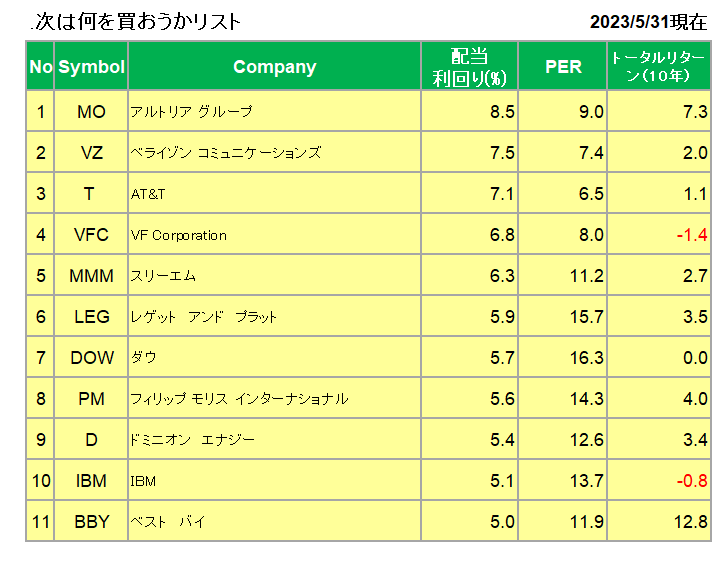

ちなみに以下は「次は何を買おうかリスト(2023/5/31時点)」で利回りが5%を超える銘柄。

御覧のとおりベスト バイの利回りは5%。

そしてそのトータルリターン(10年)は12.8となっており、市場平均であるVanguard S&P 500 ETFのトータルリターン(11.96)を上回っている。

また配当に関しては、現地時間の3月2日、配当のお知らせをリリース。

厳しい決算にもかかわらず、これまでの1株当たり0.88ドルから0.92ドルとし、4.5%の増配を実施しています。

米国では6月の利上げは見送ったものの、年内に2回の利上げが想定されておりリセッション入りの可能性は非常に高い。

となれば米国市場メインで消費者向けテクノロジー製品およびサービスの提供を行うこの銘柄の場合、業績悪化からの減配の可能性が脳裏をよぎるわけですが、ベスト バイは直近2024年第1四半期決算発表時の会社コメントとして「前年がテック需要の底になる。」との見通しをあらためて示している。

そしてその需要の底の時でさえ4.5%の増配を実施した。

となれば21年連続増配継続中のこの銘柄の減配の可能性は低いのでは?

と考えての選択となりました。

もちろん配当収入は多ければ多い程いい。

ただ人間決してよくばってはいけない。

これで何度痛い目を見て来たことか。

現在配当金は優待(食事優待券)投資に回しておりインカムゲイン投資を一時中断しているわけですが、

配当収入の増加を目指すのはインカムゲイン投資を再開してからでいい。

そう思っています。

(配当利回りに拘泥した投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村