普段我々が何の疑問もなく当たり前のように使っているネット証券。

ただ万が一の場合も考えておかねばなりません。

その万が一、つまり

自身の大切な資産を預けている証券会社が万一破たんしたら?

って考えたことありません?

「いやいや、そもそも証券会社は分別管理が義務付けされているから大丈夫でしょ?」

って確かにそのとおりなのですが、問題はその分別管理、つまり証券会社自身の財産と顧客の財産を分別して管理することをしていなかった場合。

ただそんな時のために「投資者保護基金」が存在しています。

投資者保護基金とは証券会社が破綻した場合に投資家を保護するためのセーフティネット。

証券会社が破綻しても顧客の財産には直接的な被害は及ばないのが原則ですが、証券会社が分別管理を怠っていた場合など、顧客の財産が被害を受ける可能性はゼロではありません。

そのような事態が起きた際、投資者保護基金が顧客1人につき1,000万円まで補償するようになっています。

国内で営業する証券会社には、投資者保護基金への加入義務があります。

そう、証券会社に破たん等の万一の事態が発生し、かつ分別管理を怠っていた場合でも1000万までは補償される。

ということは逆に言えば、1000万円を超える額は補償されない。

ということになります。

では1000万円を超える額を預けている投資家は不測の事態に備えるためにどうすればよいか?

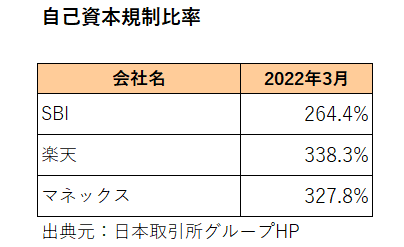

そんな方のために今回こちらの数字をご用意しました。

これはいったい何の数字?

ということですが、こちらは2022年3月時点の「自己資本規制比率」となります。

自己資本規制比率とは

証券会社の財務の健全性を測る重要な指標として「自己資本規制比率」があります。

財務諸表の一つである貸借対照表のうち、「負債」は他人に返済をする必要があることから、「他人資本」と呼ばれていますが、総資本からその負債を除いたものは自分の資本、いわゆる「自己資本」と呼ばれています。

「自己資本規制比率」とは、その自己資本から固定的な資産を控除した「固定化されていない自己資本の額」を諸事情により発生し得る危険に対応する「リスク相当額」で除して算出する指標です。

(日本取引所グループより)

正直何を言っているのかよくわかりません。(汗)

さらに計算式もあるのですが、さらにわからなくなるのでここでは割愛させていただきます。

簡単に言うと、証券会社が保有している有価証券の暴落等、よきせぬリスクが発生した際に十分な資本があるか?

を比率で表したものらしいです。

実は法律(金融商品取引法)では、この自己資本規制比率の120%維持義務が規定されており、それを下回った場合、金融庁はその証券会社に対して監督命令を発することができることとなっています。

さらに100%を下回ったときには、金融庁は、3月以内の期間を定めて業務の全部又は一部の停止を命ずることができる、ということでこうなったらアウト。

ここで今一度上記の数字を確認すると、各社ともに120%を大きく超えているのが見て取れます。(ほっとひと安心)

尚、証券会社(金融商品取引業者)は自己資本規制比率を算出し、毎月末及び内閣府令で定める場合に内閣総理大臣に届け出なければならない。

とされています。

ということで、まずは定期的にこちらの数字をチェックすることが有益かと。

もちろんこちらの自己資本規制比率に加えて、銘柄選定と同様御用達証券会社の財務諸表等を確認して、総合的に証券会社の財務の健全性をチェックしておけば完璧です。

以上、ご参考まで。

(ネット証券の選定にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村