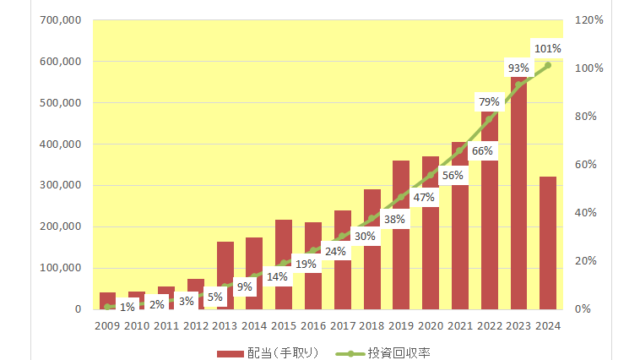

6月11日にエネルギー銘柄のシェブロン(CVX)から初めての配当を受領しました。

今回の1株配当は1.29ドル。

シェブロンと言えばエクソン・モービルと並びエネルギー銘柄の中でも株主還元に力を入れている銘柄。

現在の連続増配年数は33年にも達しています。

これは原油価格に業績が連動するという宿命にありながら、原油価格の乱高下をもろともせず増配を続けて来た。

という意味で他のセクターの銘柄以上に価値あるもの、と考えています。

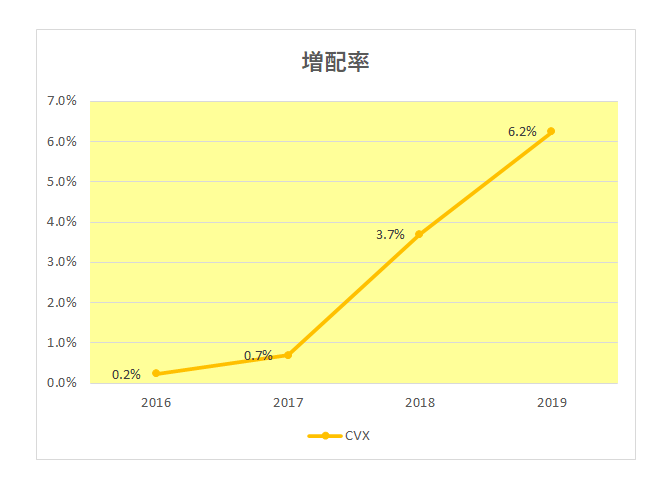

ちなみに直近の増配率は以下のとおり右肩上がり。

この銘柄の通常の増配タイミングは前回3月の支払い時。

そしてこの時にはそれまでの1.19ドルから8%を超える増配を行っています。

ただその決定をしたのは今年の1月。

この時はまだ新型コロナウィルスは世界的に流行していなかった。

そして原油価格も当然暴落していなかった。

いわば平時での増配。

それが新型コロナウィルスの世界的感染拡大によって状況は一変。

原油価格は現地時間の4月20には先物期近物が一時マイナス価格をつける、という前代未聞の事態となったのは記憶に新しいところ。

4月末以降は右肩上がりに転じているとは言え、いまだ過去の水準には遠く及ばない状況。

エネルギー銘柄の業績が原油価格と連動することを考えれば、現在の状況が続けば今年の業績は厳しいものになることでしょう。

ただこの銘柄については当方、原油価格暴落時の一時避難場所と考えています。

なぜなら他の銘柄より減配の可能性が低いと考えているから。

そしてその理由が財務力の強さ。

シェブロンは以下のデータが示すとおり、直近ではエネルギー銘柄大手の中でも最も財務内容の良い会社。

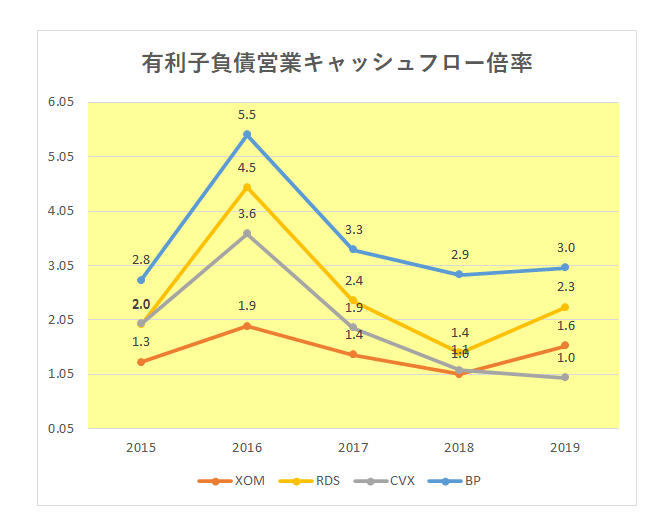

こちらはエネルギー銘柄大手の有利子負債営業キャッシュフロー倍率の推移。

有利子負債営業キャッシュフロー倍率とは、簡単に言えば今ある借金を毎年の稼ぐ力で何年で返済できるか?という数字(年数)であり、数字が少なければ少ないほど返済能力が高い、つまり財務的に安定しているということになります。

<計算式>

有利子負債営業キャッシュフロー倍率=有利子負債÷営業キャッシュフロー

御覧のとおり直近2019年ではシェブロンが1.0倍と最も低い数字となっています。

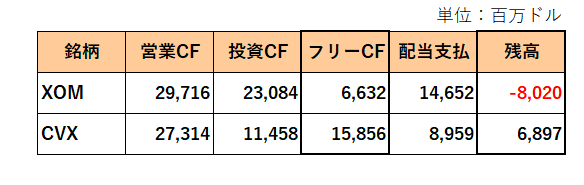

さらに同年のキャッシュフロー計算書を見ると、シェブロンはフリーキャッシュフローで配当を十分まかなえていたのに対し、シェブロンを上回る37年連続増配継続中のエクソン・モービルはまかなえていなかった。

つまり借金をして配当をしていた状況が見て取れます。

そしてシェブロンの場合、現地時間の5月27日には全世界で10%から15%の人員削減の実施を計画中と報じられています。

ということで、この銘柄については避難場所としての役割を強く期待している中年投資家なのでした。

(原油価格低迷時、財務力を妄信してのエネルギー銘柄への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村