3月9日にヘルスケア大手のジョンソン エンド ジョンソン(JNJ)から配当金を受領しました。

ジョンソン&ジョンソンの増配タイミングは次回6月の支払い時、ということで今回も前回同様1株当たり1.06ドルとなっています。

この銘柄を初めて購入したのは2008年、その後2011年に買い増しし現在に至ります。

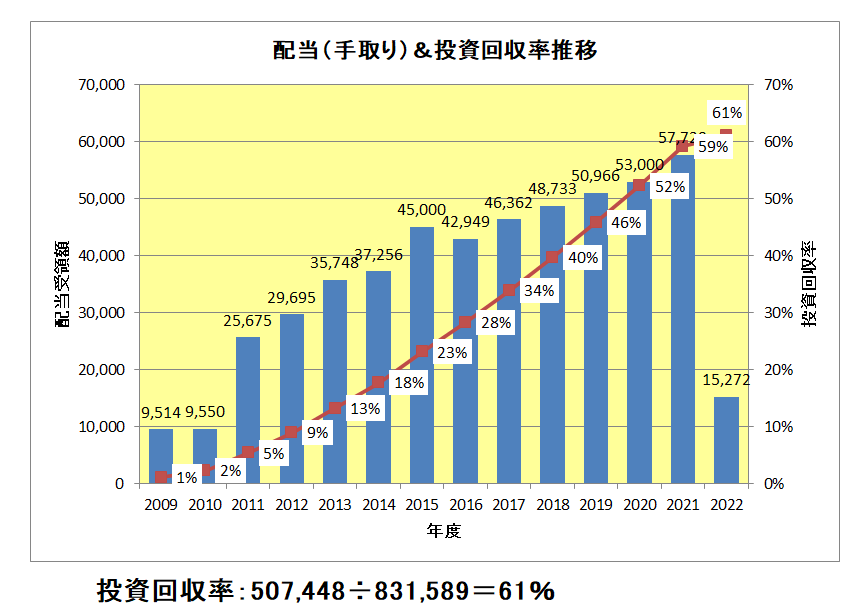

これまでの配当金の積み上がり状況は以下のとおりとなっており、総投資額83.1万円に対する総配当受領額は50.7万円、投資回収率は61%にまで達しています。

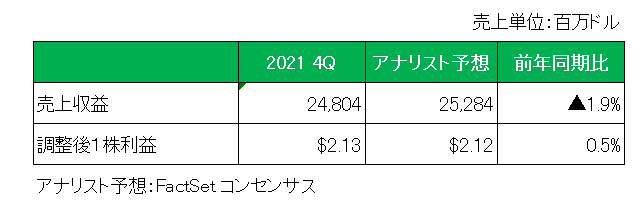

業績ですが、直近2021年第4四半期決算はアナリスト予想との比較では、残念ながら売上は未達だったものの、調整後1株利益は若干ではありますが予想を上回る結果となっています。

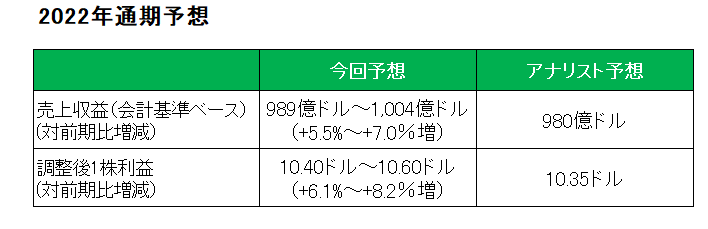

そして今期2022年通期予想ですが、以下のとおり売上、調整後1株利益ともにアナリスト予想を上回っています。

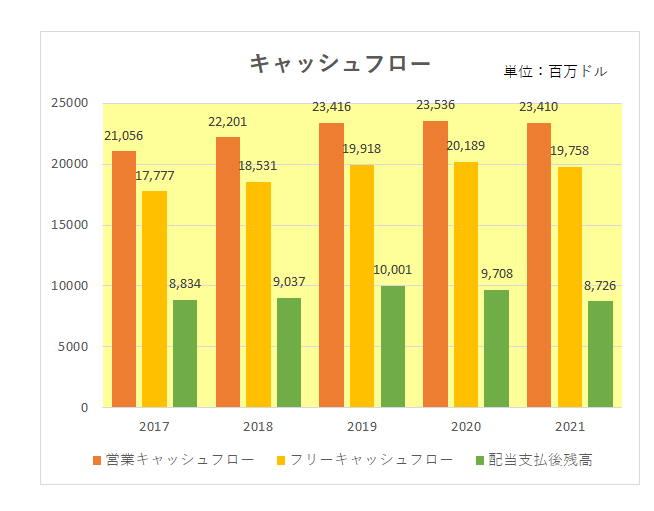

以上はある意味短期的な業績ですが、こちらは過去5年間のキャッシュフローの状況。

フリーキャッシュフロー(黄色)、そして配当支払後の残高(黄緑)はでこぼこはあるものの非常に安定しており、以下の毎年5%を超える増配率が決して無理をしたものではないことがわかります。

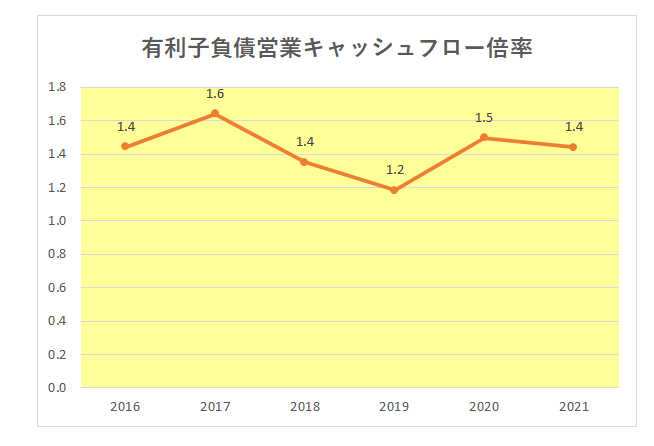

そして財務の安定性を示す有利子負債営業キャッシュフロー倍率は1.5倍前後の低いレベルを維持しており、抜群の安定感を見せています。

有利子負債営業キャッシュフロー倍率とは、簡単に言えば今ある借金を毎年の稼ぐ力で何年で返済できるか?という数字(年数)であり、数字が少なければ少ないほど返済能力が高い、つまり財務的に安定しているということになります。

<計算式>

有利子負債営業キャッシュフロー倍率=有利子負債÷営業キャッシュフロー

2023年には消費者事業の分離を計画しているこの銘柄ですが、スピンオフ後も全体の配当は少なくとも同程度を維持することを発表している。

ということで、安心して保有できる理由が満載。

それが59年連続増配を継続中のジョンソン エンド ジョンソンという銘柄なのです。

(スピンオフを予定している銘柄への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村