米国では3月の雇用統計の結果が利上げ停止を催促するほど弱くなかったものの、現時点では5月FOMCでの0.25%の追加利上げが最後となるとの意見が見られるようになって来ました。

つまりいよいよこの先景気は後退するということ。

そしてリセッションとなればタイミングのズレはあるものの株価は下落、あるは暴落する。

それは過去の歴史を見れば明らか。

すると個別銘柄に投資している投資家に何が起きるか。

日々持株の下落、時には暴落に耐えねばならない。

これ、文章にすれば簡単ですが、毎朝毎朝、来る日も来る日も株価が下落している。

資産がすごい勢いで目減りしていく。

この辛さは実際に経験した人、つまり身銭を切って投資した人でないと絶対にわからない。

例えば当方の持株で言えばこんな感じ。

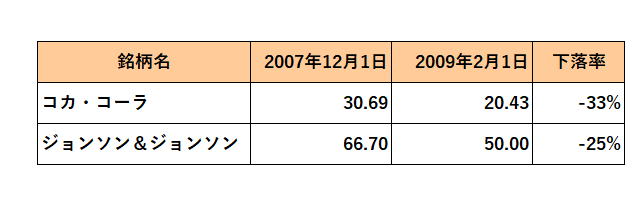

これは代表的な優良配当銘柄であるコカ・コーラとジョンソン&ジョンソンの前々回のリセッション、リーマンショック時の株価を表したものですが、景気後退入りとされている2007年12月(1日)と2009年2月(1日)の株価を比較したもの。

御覧のとおりコカ・コーラ(KO)の12月1日の終値は30.69ドル。

その後株価は下落を続け2009年2月1日には20.43ドルと3割以上の下落。

そしてジョンソン&ジョンソン(JNJ)の場合は、2007年12月1日の終値は66.7ドル。

そして2009年2月1日には50ドルをつけ、こちらはコカ・コーラほどではないにしろ25%の下落。

つまり不況に強いディフェンシブ銘柄、それも代表的な優良銘柄でもこれだけ下落する。

となれば耐え切れず売却したくなる気持ちも理解できる。

しかしインカムゲイン投資家は売却を考えてはいけない。

その理由はこれら銘柄はこの不況期にあってもしっかりと増配を続けていたから。

さらに言えば61年連続増配のコカ・コーラ、そして60年連続増配のジョンソン&ジョンソンはリーマンショックよりさらに前のリセッション時、つまりITバブル崩壊時(2001年3月景気後退入り)、さらにその前の湾岸危機時(1990年7月景気後退入り)にもしっかりと増配を続けていた。

いやいやさらにさらにさかのぼれば今から50年前の1973年秋に起こった第一次オイルショック、1979年に勃発した第二次石油ショックに関連した景気後退時においても増配を続けていた。

つまり配当を最優先するインカムゲイン投資家は長きに渡り増配を継続している優良銘柄を売却する必要はない。

と書くと、「いやいやそうは言ったって株価が下落していれば意味ないでしょ。」

という突っ込みが入りそう。

確かにそのとおり。

ただリセッションは必ず終了する。

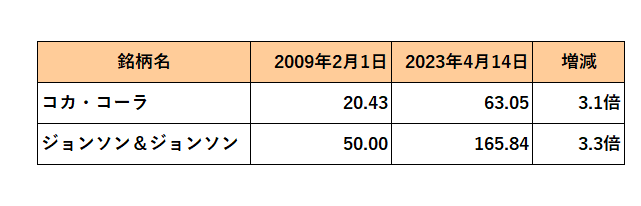

そしてこれら優良配当銘柄の株価は結局リセッション入り前の水準に戻った。

というか、現時点(4月14日)の株価を見て欲しい。

これが当方が保有期間は一生という理由。

長きに渡り優良配当銘柄に投資していればリセッションなどなんのその。長く投資を続けることで増配もさることながら株価上昇も享受できる。

ということで、優良配当銘柄に投資するインカムゲイン投資家はこれから来る景気後退など恐れる必要なし。

決して売却を考えてはいけない。

それどころか千載一遇、買い増しの絶好のチャンスである。

おわかりいただけたでしょうか。

P.S.

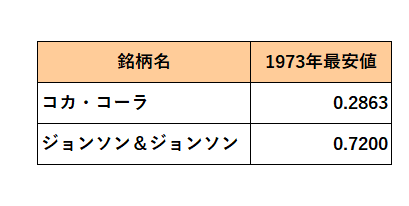

ちなみに信じられないかもしれませんが、オイルショックの年(1973年)のそれぞれの最安値は以下のとおりです。

(リセッション時の持株売却にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村