10月の投資ですが、第一候補としては本田技研工業(7267)を考えているわけですが、今回は少々視点を変えて分散投資の観点から銘柄選びをしてみました。

分散と言ってもセクターではなく国分散。

現在保有する銘柄は米国と日本がメインとなっており、日米以外はシェル(英国)1銘柄のみ。

もう少々他国の銘柄があっても良いのでは?

という観点で取り上げるのがカナダの企業、エンブリッジ(ENB)。

エンブリッジ(Enbridge Inc)はエネルギー輸送・配給会社である。

【事業内容】5つのセグメントを通じて事業を展開する。

液体パイプラインセグメントはカナダと米国にあるパイプラインとターミナルから成り、各種等級の原油やその他の液体炭化水素を輸送・輸出する。

ガス輸送及び中流セグメントは、カナダと米国における天然ガスパイプラインと集荷・処理施設への投資で構成される。

ガス配給・貯蔵セグメントは、天然ガス事業から成る。

再生可能エネルギー発電セグメントは、風力発電、太陽光発電、地熱発電、廃熱回収、送電設備への投資で構成される。

エネルギーサービスセグメントは、現物商品販売、物流サービス、エネルギーマーケティングサービスを提供する。

同社はエイトケンクリークガス貯蔵施設とエイトケンクリークノースガス貯蔵施設を所有する。

(SBI証券より)

カナダと米国で石油・ガスパイプラインを運営。

原油輸送と天然ガス小売りでは、カナダで最大規模を誇る。

ガスパイプライン事業は、シカゴ経由でカナダを東西に横断するルートやテキサス州周辺のパイプ網などを運営。

シェールガス田やメキシコ湾沖合ガス田からのガス輸送を担う。

原油や天然ガス液(NGL)を輸送する液体パイプラインは、カナダ西部と東部、米国のメキシコ湾岸などを結ぶ。

天然ガスの小売事業は、主にカナダ東部で展開する。

2017年に同業スペクトラ・エナジー(SE)と合併した。(2024/07/25)

(日経新聞より)

上記のとおりカナダと米国で石油・ガスパイプラインを運営し、原油輸送と天然ガス小売りでは、カナダで最大規模を誇るこの会社ですが、取り上げた一番の理由は配当利回り。

現在の利回りは6.9%となんと7%近い高利回り。(9月20日時点)

もちろん高い利回りには落とし穴がある可能性あり、ということで直近の業績(通貨単位はカナダドル)を確認することに。

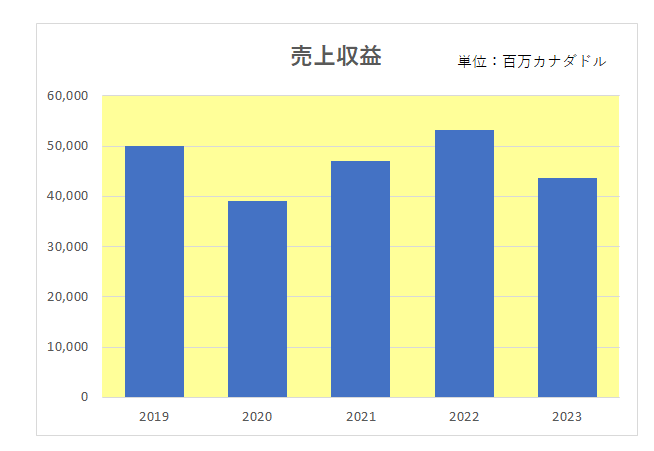

まずは売上から。

こちらは過去5年間の推移となりますが、御覧のとおり成長からは少々距離を置いた状況。

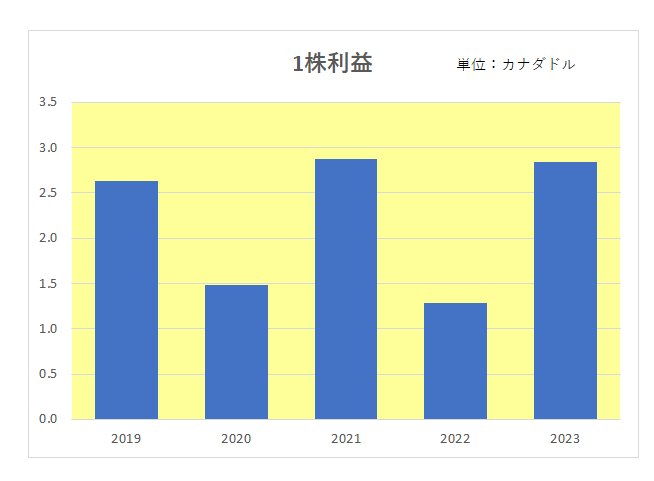

そして1株利益(潜在株式調整後)もまた同様。

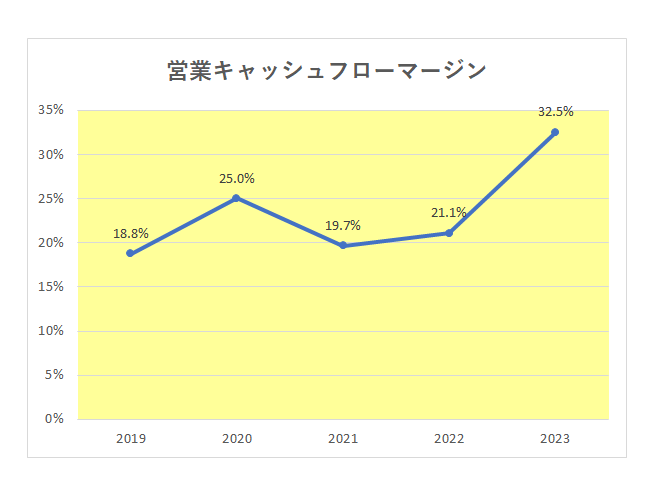

但し本来の稼ぐ力を表す営業キャッシュフローマージンは2021年以降右肩上がりとなっており、直近2023年では大きく伸びている状況が見て取れます。

営業キャッシュフローマージンとは

企業がどれほど効率的にキャッシュを稼いだかを示す指標であり、営業活動の結果として売上がどのくらいの営業キャッシュフローを生み出したかを表している。

計算式は、営業キャッシュフロー÷売上高で表される。

PL(損益計算書)上の利益はお化粧が可能だが、営業キャッシュフローは資金の入出金であり、会計基準・会計方針等の影響を受けないいわばごまかしのきかない数字である。

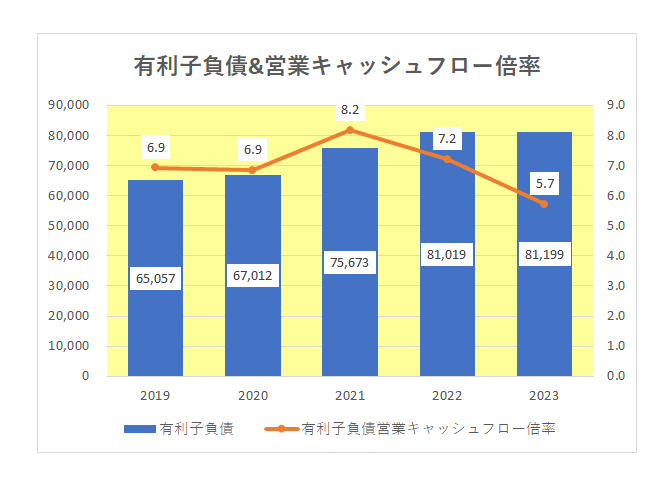

では財務の安定度合いはどうか?

こちらは財務の安定度合いを表す有利子負債営業キャッシュフロー倍率の推移ですが、2021年以降低下(良化)している状況。

(尚、エンブリッジは業種柄莫大な設備投資を必要とするため、その数値が高くならざるを得ないことは理解しておく必要があります。)

有利子負債営業キャッシュフロー倍率とは、簡単に言えば今ある借金を毎年の稼ぐ力で何年で返済できるか?という数字(年数)であり、数字が少なければ少ないほど返済能力が高い、つまり財務的に安定しているということになります。

<計算式>

有利子負債営業キャッシュフロー倍率=有利子負債÷営業キャッシュフロー

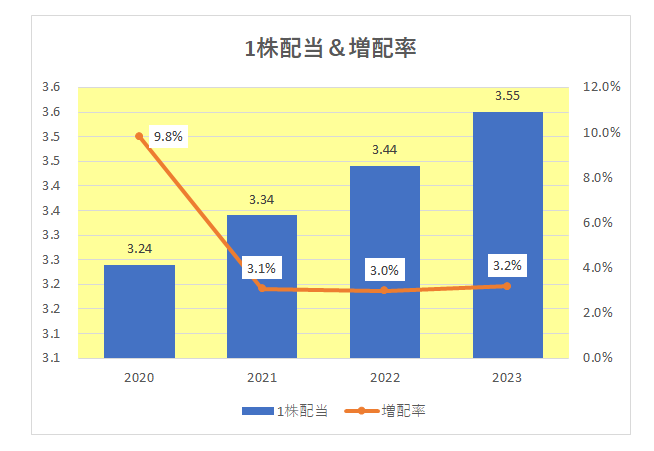

そして増配率。

2021年以降は3%増配となっていますが、29年連続増配、そして高い配当利回りを考えれば十分と言えるでしょう。

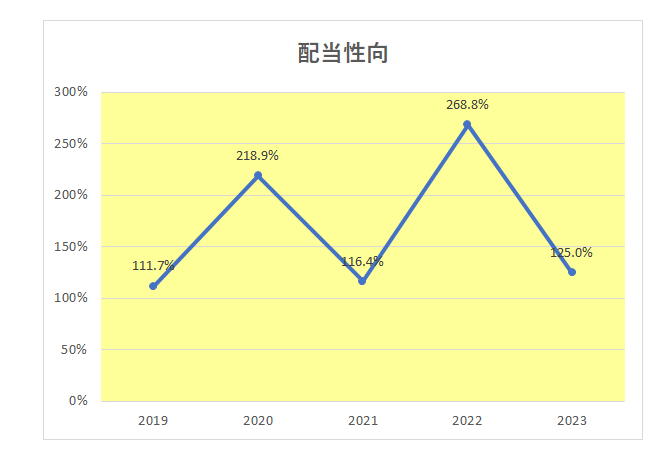

ただ気になるのが配当余力。

こちらは配当性向(PLベース)の推移となりますが、毎年100%を大きく超えている状況。

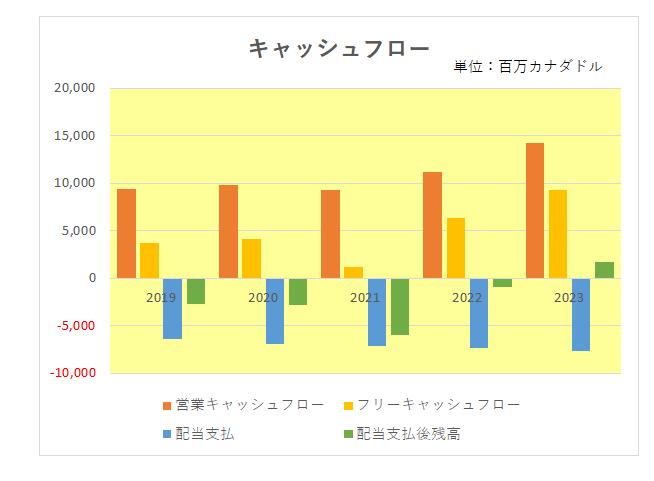

さらにキャッシュベースで見ても以下のとおりフリーキャッシュフロー(黄色)(営業キャッシュフロー - 設備投資)から配当支払い(水色)を引いた残高(黄緑)が2019年から2022年までずっとマイナスだった。

つまり新規借り入れか増資に頼らねばならない状況にあったわけで、配当に無理があったと言えなくもない。

但し、業種柄新規参入が容易ではないところは非常に大きな魅力。

ということで、少額投資ならアリかな、と考えているところです。

(追伸)

今回のエンブリッジですが、おけいどんさんの新著、『資産1.8億円+年間配当金(手取り)240万円を実現! おけいどん式「高配当株・増配株」ぐうたら投資大全』の中で紹介されていた100銘柄の一つです。

当方この銘柄はこれまでまったくノーマークでした。

この場を借りてお礼申し上げます。

(本の内容は以下からどうぞ。)

資産1.8億円+年間配当金(手取り)240万円を実現! おけいどん式「高配当株・増配株」ぐうたら投資大全

(配当支払を借入等に頼る銘柄への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村

はじめまして。yerupajaと申します。シーゲル先生の「株式投資の未来」に感銘を受け、D-I-V投資を続けている者です。正直者さんの記事も参考にさせていただき、日々投資の勉強をしております。

これまで米国株を中心に投資をしてきましたが、リスク分散を図るため、昨年からカナダやオーストラリアの株式にも目を向けています。今回ご紹介いただいたENBは、私もポートフォリオに組み入れております。

ENBの配当性向については、正直者さんのご指摘のとおりだと感じております。

カナダには魅力的な企業が多い一方で、現地の源泉徴収が25%と高い点が、配当投資家にとっては大きなネックですね。

yerupajaさん

はじめまして。

当方も「株式投資の未来」に感銘を受け、米国株投資に本格参入したくちです。

ENBすでにお持ちでしたか。

源泉税率が高いというのは特にNISAでの投資の場合単純に不利になりますから、大きいかもしれませんね。

ご返信ありがとうございます。

カナダ株の配当の源泉徴収について、前回のコメントで説明が至らなかったので補足させていただきたいのですが、日加租税条約では15%と定められているにも関わらず、マネックス証券や楽天証券では25%の源泉徴収が行われており(米国を経由していることが影響?)、SBI証券では15%と租税条約に則った源泉徴収が行われています。

マネックス証券や楽天証券で源泉徴収された25%を外国税額控除で取り戻せるか、時間を作れたら税務署に確認したいと考えています。

今後とも、正直者さんのご分析・投稿を楽しみにしておりますね。

yerupajaさん

おはようございます。

SBIは租税条約どおり15%に対しマネックス証券や楽天証券では25%だったのですね。

このあたり両証券会社に改善を申し入れても良いかもしれませんね。

仮に外税控除で取り戻せなければSBI一択になるわけで、もしかしたら取り戻せることを両証券会社は知っているのかもしれませんね。

貴重な情報ありがとうございました。

尚、本情報について記事で取り上げさせていただくかもしれませんが、何卒ご了承願います。

ご返信ありがとうございます。

記事で取り上げられることについて、もちろん問題ございません。

今後の分析・投稿を楽しみにしておりますね。

こんにちは。

マニアックな銘柄、調べていただきありがとうございました。なるほどなるほどおけいどんさんのあの新刊にインスピレーションを受けての銘柄なのですね。

いろいろとこちらの数値をまとめていただいたのを拝見しましたが、尽きるところ2点に注目。

①配当性向推移が【毎年100%を大きく超えている状況】という時点で超アウトっww

②さらにキャッシュベースでも。こちらもフリーキャッシュフロー(営業キャッシュフロー - 設備投資)から配当支払いを引いた残高が2019年から2022年までずっとマイナスと超アウトっww

わざわざ数千数万の銘柄の山の中からこちらに投資することはないな、とおかげさまでさらっと確認できました。

まとめ感謝です。

ウィニングチケットさん

こんにちは。

確かに無理して配当していることは明らかであり、ウィニングチケットさんが書かれているとおりわざわざ投資する必要はない。

ただ新規参入が容易でないことは確かであり、現在の利回りの高さを考えると配当維持で充分と考えればあくまでリタイア後の投資対象としてなら少額ならアリかな、と思った次第です。