ジョンソン&ジョンソン(JNJ)がコンシューマー ヘルス(消費者向け)事業をスピンオフして誕生、5月4日に上場したケンビュー( KVUE)。

現在はジョンソン&ジョンソンが約92%の株式を保有し子会社となっているわけですが、一定期間所有した後、将来はケンビューの株式を株主に分配する予定となっています。

つまりジョンソン&ジョンソンのホルダーは将来的にケンビューの株式をある意味自動的に保有することになるわけで、保有を継続すべきか、という判断を迫られることになります。

ということで、今回はケンビューの直近の業績をチェックしてみることにしました。

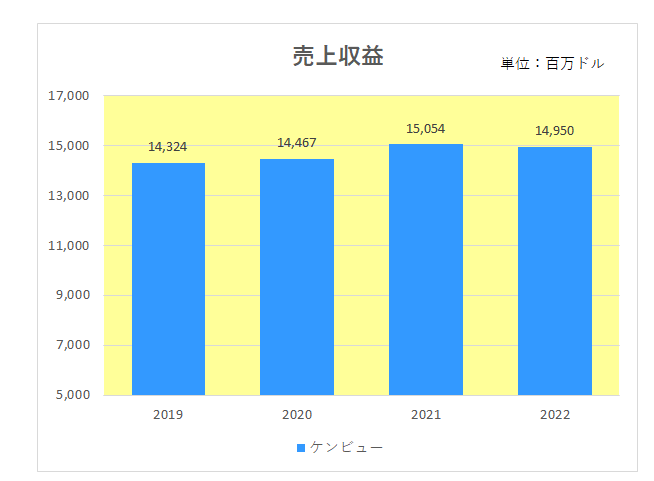

まずは売上から。

御覧のとおりほぼ横ばいの状況となっておりそれほど大きな伸びが見られません。

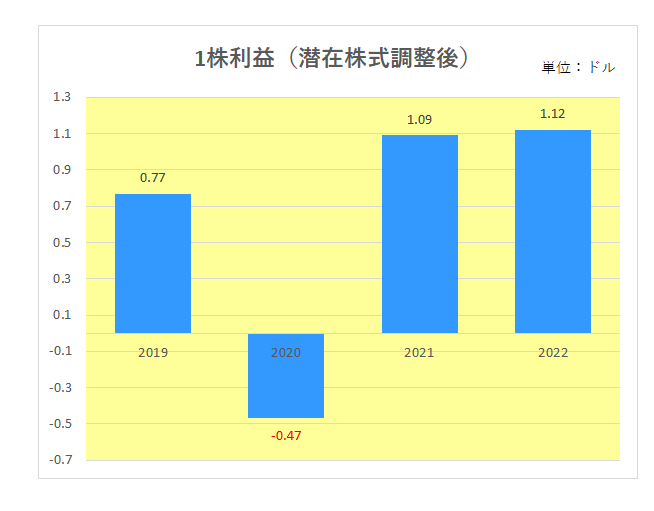

続いては1株利益(潜在株式調整後)。

2020年に-0.47ドルと赤字に転落していますが、これは40億ドルという多額の訴訟費用を計上したため。

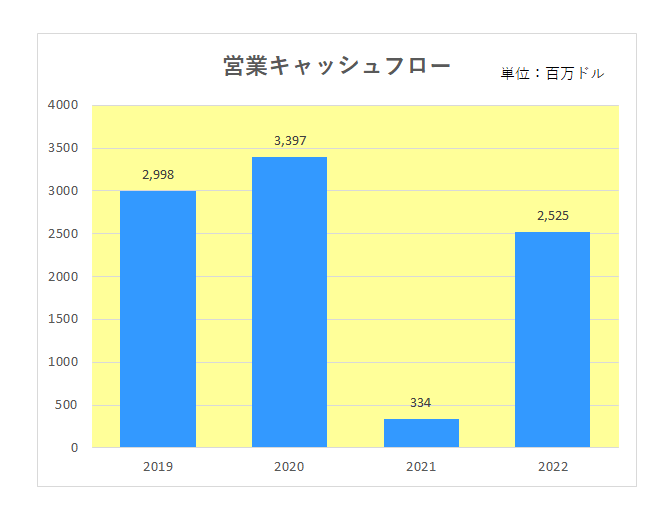

そして営業キャッシュフロー。

こちらは2021年に大きく数字を落としていますが、おそらく前年に計上した訴訟費用の支払いが影響していると推測されます。

以上見てきましたが、これら数字を前提とするならば当方この銘柄を売却せざるを得ません。

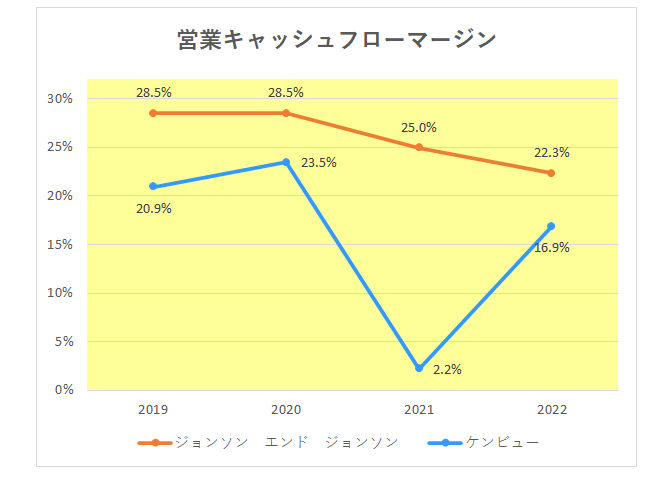

その根拠がこちら。

こちらはジョンソン&ジョンソンとケンビューの真に稼ぐ力を表す営業キャッシュフローマージンを比較したグラフですが、御覧のとおりその差は歴然。

これはケンビューが消費者向けの製品に特化した企業であることからある意味当然と言えば当然。

営業キャッシュフローマージンとは

企業がどれほど効率的にキャッシュを稼いだかを示す指標であり、営業活動の結果として売上がどのくらいの営業キャッシュフローを生み出したかを表している。

計算式は、営業キャッシュフロー÷売上高で表される。

PL(損益計算書)上の利益はお化粧が可能だが、営業キャッシュフローは資金の入出金であり、会計基準・会計方針等の影響を受けないいわばごまかしのきかない数字である。

従って同業他社を比較する際にも有用である。

しかもジョンソン&ジョンソンの数字はケンビュー、つまりコンシューマー ヘルス事業の数字を含んだ数字となっており、ケンビュー分を除けば、つまり新生ジョンソン&ジョンソンとなればメイン事業である処方薬、そして医療機器事業の2つの事業のみとなるわけでもっと高い数字になる。

となればケンビューを売却し、その資金でジョンソン&ジョンソンを買い増しした方が良い。

但しインカムゲイン投資家として、今後の両社の配当方針の確認が何より重要。

もし新生ジョンソン&ジョンソンが今後株主還元よりも新薬の開発等への投資を優先し、増配を見送るようであればジョンソン&ジョンソンにも別れを告げなければならない。

ということでいずれにしても今後の両社の動向には目が離せない。

これだけは確かです。

(上記情報のみに基づく投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村