3月25日にJTから配当を受領しました。

今回の配当金ですが、すでに発表のとおり1株当たり77円。

但し来期については2020年の年間配当154円から130円へと16%もの減配予想としている。

ということで、インカムゲイン投資家の当方としてこの銘柄に見切りをつけて売却した。

いわばこれがJTからの最後の配当金。

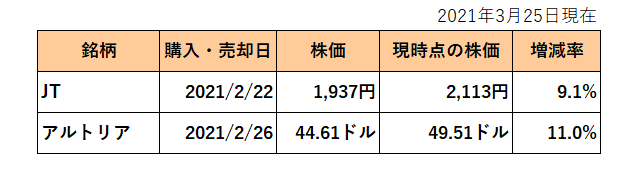

ちなみに売却時の株価は1,937円。

本当は2,000円以上で売却したかったが売りタイミングが遅れたあげくなかなか上昇してくれない株価に業を煮やして売却した、というのが正直なところ。

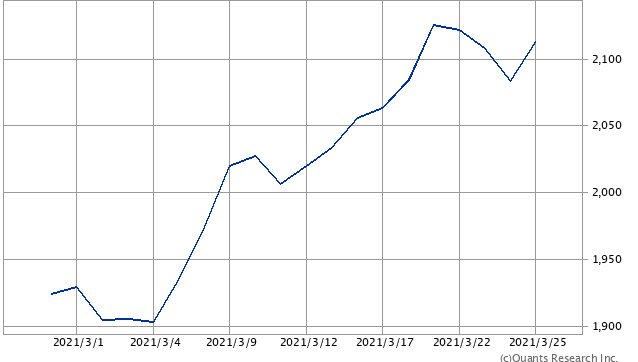

で、何気にこの銘柄の株価を確認したところ、なんと2,000円を突破しているではありませんか。

しかも2月22日に売却した後、この銘柄は右肩上がりとなっていた。(汗)

やっぱり自分はとことん日本株投資の才能がない。

と認めざるを得ない。

ただ後悔はしていない。

「やっぱり売るんじゃなかった、、、」

とは思っていない。

その理由がこちら。

実は当方、今回のJT売却の資金を米国株への再投資に回した。

そしてその銘柄がJTと同業のアルトリア(MO)。

そのアルトリアですが、御覧のとおり現時点で購入からの上昇率が11%となっており、JTの上昇率を上回っている。

だから米国株の方が投資妙味がある。

とは決して言わない。

恐らく今回、というか現時点ではたまたまアルトリアの方が上昇しているに過ぎない。

ただインカムゲイン投資家として、

「自分にとっては米国株に投資している方が心地よい。」

と感じていることだけは確かです。

投資判断にあたってはこちらを参考にしていただけるとさらにこの銘柄への理解が深まるかと。

(日本株から米国株への乗り換えにあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村

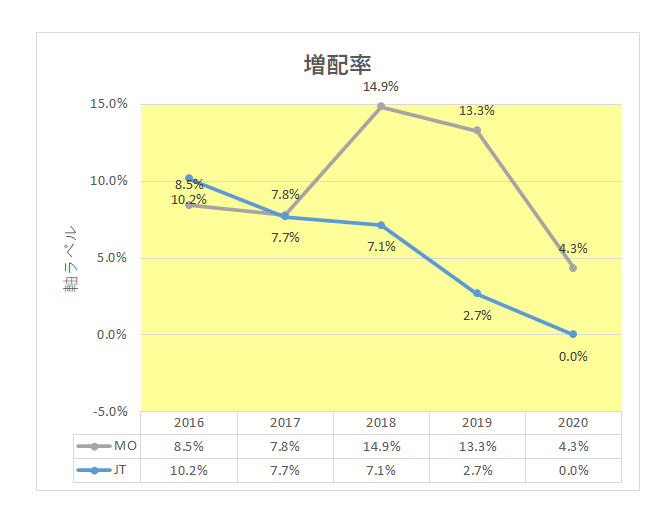

もしかしたらJTが減配だったら増配率はマイナスではないですか?

ドナルドさん

はい、おっしゃるとおり2021年はマイナス予想となっています。

株主優待を楽しみにしている妻のために100株残して売却しました。

Risingballさん

奥様は優待楽しみにされているのですね。

我が家はせっかくの優待を賞味期限切れにしたので迷わず売却できました。(苦笑い)

こんにちは。

日本株はかなり投資家センチメントによってかなり株価が上下するので、配当が出るから保有というのはあんまり合わないんですよね。

そこら辺は短期筋もよくわかっているようで、短期的に-10%〜-15%押して個人の損切りと追証を発生させた後に底値で買い漁る事例が割と成長株でも頻発しています。

なので、信用残高の買い残の多い銘柄は追証狙いの大口売りが頻発するのであまり上がらないんですよね。

そこらへんの信用取引の残高を気にする必要のある日本株は米株に比べて取引に神経を使いますね。

日本株に関しては暴落時にファンダメンタルが良い会社の株式を買う感じにしています。

(分配金をもらってまったりであればJ-REITという選択肢もありますしね)

ひろーさん

こんばんは。

日本市場の説明ありがとうございます。

そんなこととは露知らず。

やはり状況がわかっていない当方のような投資家は決して勝てないということがよくわかりました。

こんばんは。

JTは配当を減らして将来への投資を増額するという事が好感されていると思います。

なぜなら、配当として出すというのは事業への再投資と言う使いみちがないという事を意味します。

配当を減らして事業への投資を増やすという方針は将来の営業キャッシュフローを増やす行為にほかならないので、DCF法での理論株価は上向きますから右肩上がりと言うのは市場の評価は今のところそうなんでしょうねという感じです。

また、日本市場は日本のGDPの伸び率が内需型大型株の成長キャップがあるため米株大型株のように儲けにくいと言うのはありますね。

日本株は信用取引のロスカットで大きく動きますし、米国株はウォール街のアナリストの目標株価で大きく動きますね。

また、香港株や上海株は中国株式投資家の信用取引全ツッパ&超集中投資しがちな行動で更に激しく動きますね。

市場や需給バランスがどのように動くかはまず半年くらい観察すればなんとなくはつかめるんじゃないでしょうか。

(日本株の制度信用の決済期限は6ヶ月です)

こんばんは。

日本株は去年の3月前後に買ったも長期優待だけ残して後は全部一端リカクして仕切り直しているところです。

配当狙いから、グロースへの転換の中で

日本電産と村田製作所を軸に編成し直している真っ最中です。とても楽しい時間です(笑)

ウィニングチケットさん

おはようございます。

日本銘柄の場合、米国銘柄に比べ圧倒的に連続増配銘柄が少ないわけで成長株&優待投資が正解なのかもしれませんね。

利確しての銘柄選定だけに楽しさも倍増では?(笑)