現地時間の7月8日、コンピューターグラフィックス(CG)用半導体を製造するエヌビディア(NVDA)の時価総額が2480億ドル(約26兆6400億円)を突破、ライバルでありこれまで米国半導体銘柄でトップだったインテル(INTC)を初めて上回った、とブルームバーグを始め各メディアが報じました。

株価は年初来で72%上昇、好調の理由ですが新型コロナウイルスの世界的大流行でクラウドベースのサービスにシフトする動きが加速する、との見方が背景にあるようです。

尚、米国の半導体メーカーでインテルを上回ったのは今回のエヌビディアが初めてではなく、過去にはテキサス・インスツルメンツやクアルコムが一時的にその座を奪っています。

ということで、今回も恒例(?)のライバル比較を行ってみたいと思います。

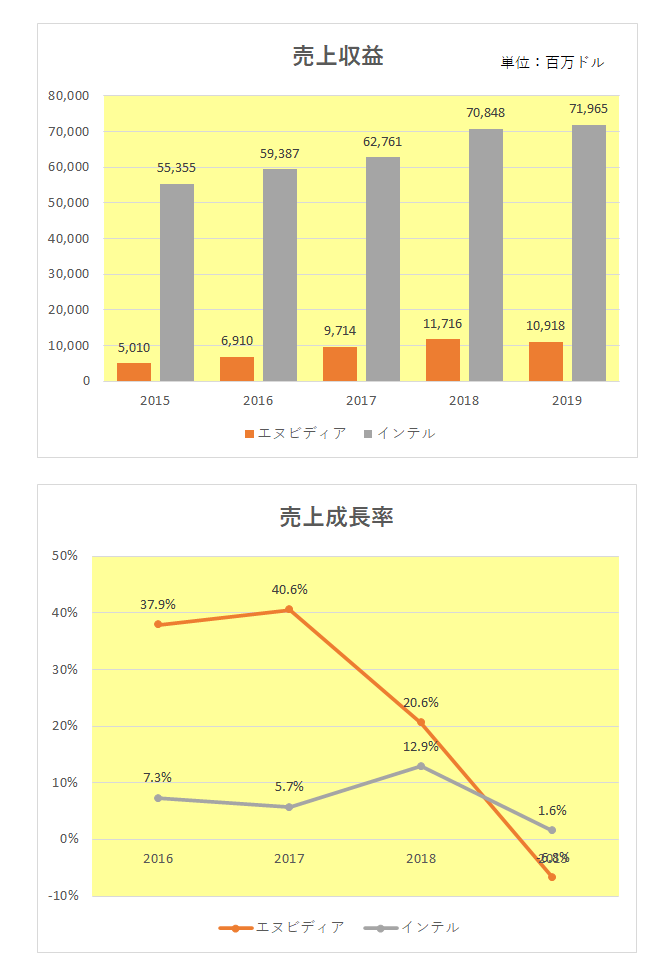

まずは売上から。

インテルが日本円換算で7兆円を超える売上を上げているのに対して、エヌビディアは1兆円を超えるレベルといまだ規模的には大きな差がありますが、2018年までのエヌビディアの伸び(成長率)はすさまじいものがあります。

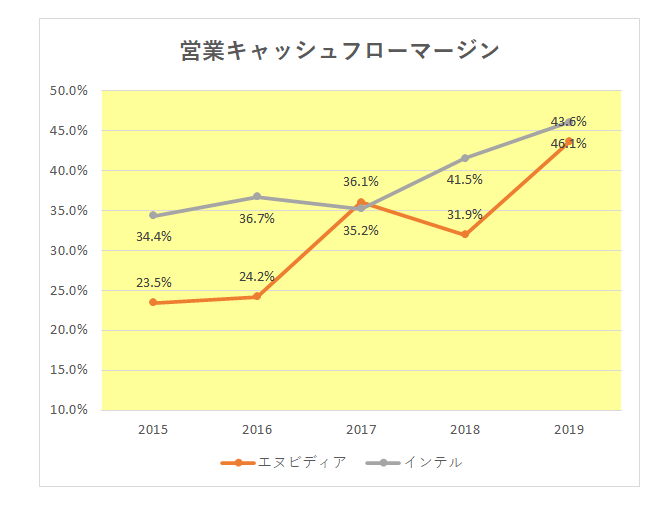

続いては稼ぐ力を表す営業キャッシュフローマージン。

エヌビディアが直近で40%超え(43.6%)とインテル(46.1%)に肉薄するレベルにまで増加している状況が見て取れます。

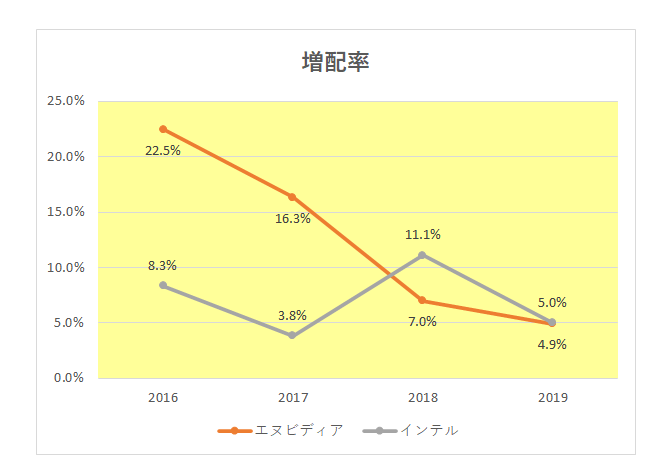

そして増配率。

両社ともに毎期増配となっていますが、ここ最近はインテルがリードしている状況。

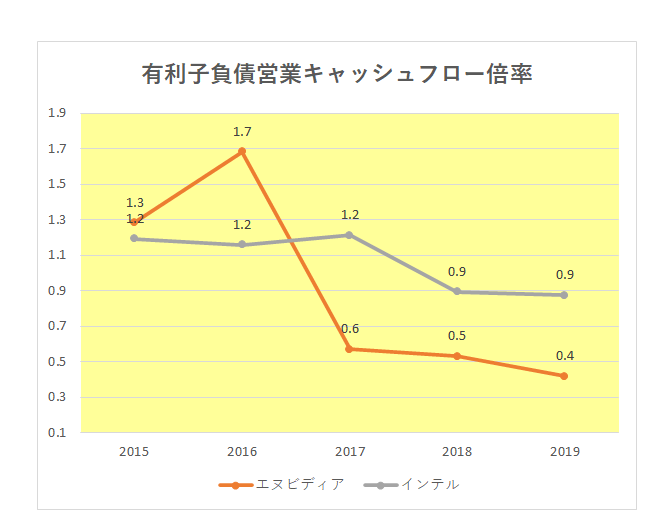

そして財務の安定感を示す有利負債営業キャッシュフロー倍率。

有利子負債営業キャッシュフロー倍率とは、簡単に言えば今ある借金を毎年の稼ぐ力で何年で返済できるか?という数字(年数)であり、数字が少なければ少ないほど返済能力が高い、つまり財務的に安定しているということになります。

<計算式>

有利子負債営業キャッシュフロー倍率=有利子負債÷営業キャッシュフロー

どちらもここ最近は1倍を切っており、非常に素晴らしい数字となっていますが、エヌビディアの優等生ぶりが際立っています。

ということで一長一短あり甲乙つけがたいのですが、今後のクラウドの成長性を考えれば、「インテルよりエヌビディア。」という選択は十分理解できます。

ただ当方、この銘柄に食指は動きません。

もちろんその理由は、配当利回り。

1%にも満たない利回りではインカムゲイン投資家として投資対象にすることはないでしょう。

(もっともそれは2%前半のインテルにも言えるのですが、、、)

(時価総額の伸びに魅了されての投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村