以前から不定期で保有銘柄を中心に売上等直近の業績の紹介をして来ましたが、2020年度決算も終了していますので、自身の備忘録の意味も含め2020年版としてアップデートすることにしました。

今回はコンピュータ関連企業、IT銘柄のインターナショナル ビジネス マシーンズ(IBM)を取り上げたいと思います。

【会社概要】

インターナショナル・ビジネス・マシーンズ(International Business Machines Corp)は、テクノロジー会社である。

【事業内容】クラウド及びコグニティブソフトウェア、グローバルビジネスサービス、グローバルテクノロジーサービス、システム、グローバルファイナンスの5つのセグメントで事業を行う。

クラウド及びコグニティブソフトウェアソリューションセグメントは、統合された安全なクラウド、データ、人工知能(AI)ソリューションを顧客に提供する。

コグニティブアプリケーション、クラウド及びデータプラットフォーム、トランザクション処理プラットフォームの3つのビジネス領域で構成される。

グローバルビジネスサービスセグメントは、コンサルティング、ビジネスプロセス及びアプリケーション管理サービスを提供する。

グローバルテクノロジーサービスセグメントは、情報技術(IT)インフラストラクチャ及びプラットフォームサービスを提供する。

システムセグメントは、マルチクラウド及びエンタープライズAIワークロードの要件を満たすのに役立つインフラストラクチャプラットフォームを提供する。

グローバルファイナンスセグメントは、主にIBM Credit LLCを通じてファイナンス事業、並びに再製造とリマーケティング事業を行う。

1911年、コンピューティング・タビュレーティング・レコーディング・カンパニー (C-T-R : the Computing-Tabulating-Recording Company) として設立。

IBMへの社名変更は1924年。

(出典元:SBI証券他)

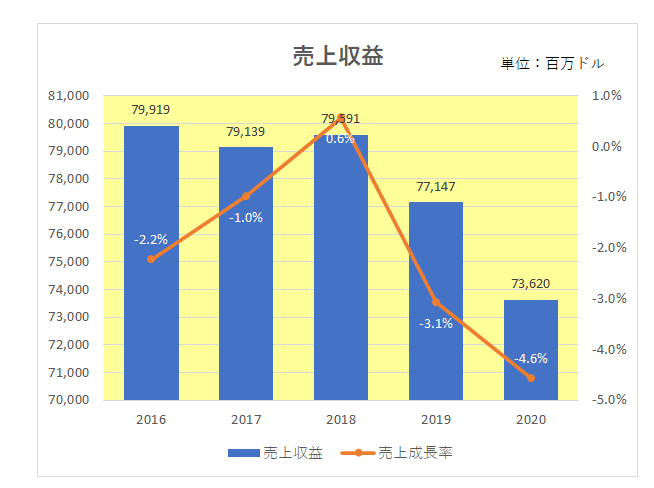

まず5年間の売上の推移は以下のとおりとなっており、IT銘柄とは名ばかり、じり貧状態となっています。

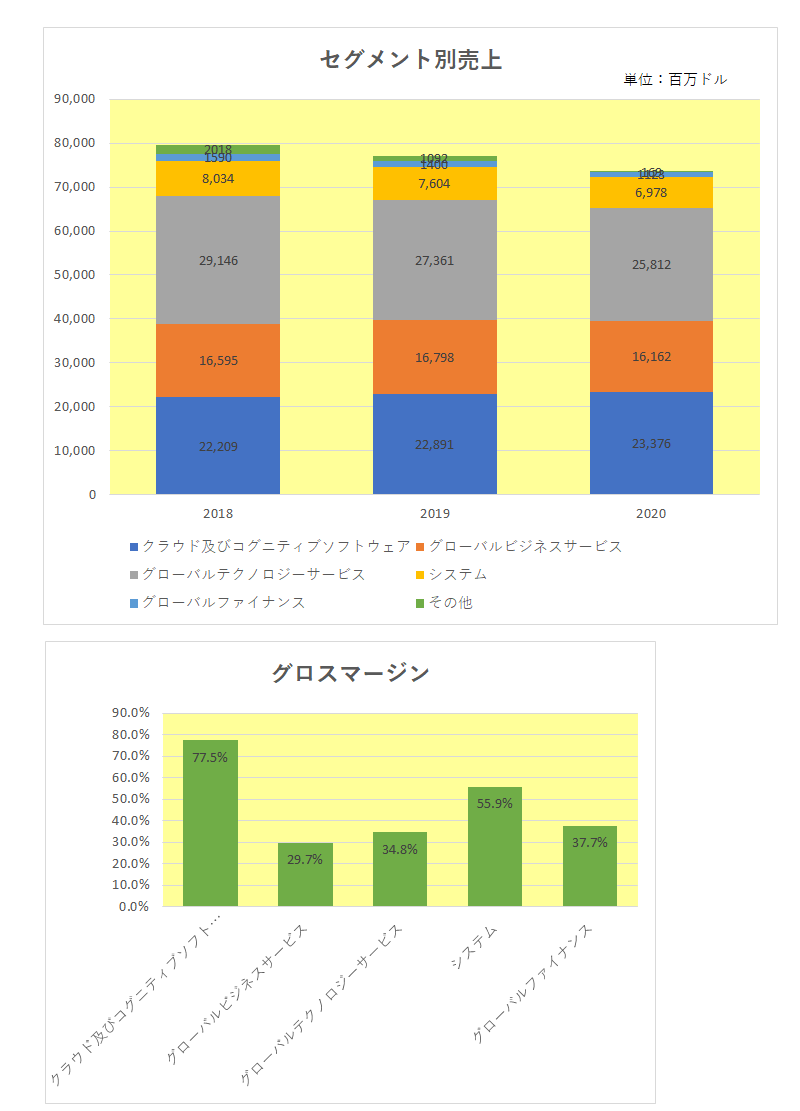

また直近3年間のセグメント別売上と2020年のグロスマージンは以下のとおり。

売上はグロスマージンの高いクラウド及びコグニティブソフトウェア事業は伸びているものの、その他のセグメントが軒並み足を引っ張っている状況となっています。

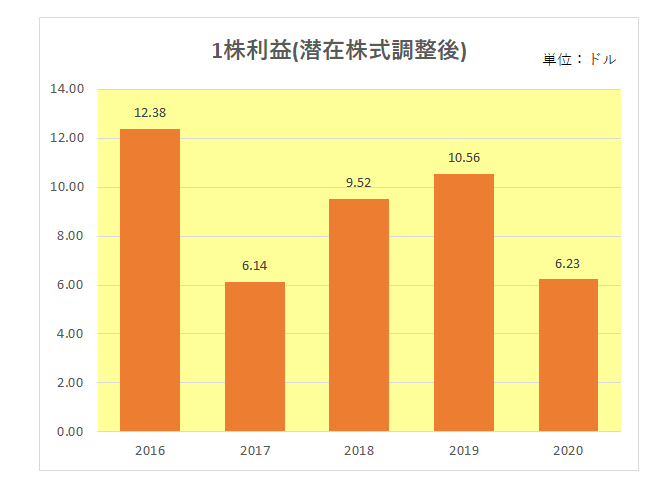

続いては1株利益(潜在株式調整後)。

御覧のとおり特殊要因の影響もありでこぼこ状態。

但し会社の収益力を知る上でより重要なのは真の稼ぐ力を表す営業キャッシュフロー、そしてそのマージンの推移。

意外や意外、こちらの方は2019年までの低下から一転、2020年の営業キャッシュフローマージンは24.7%に上昇しています。

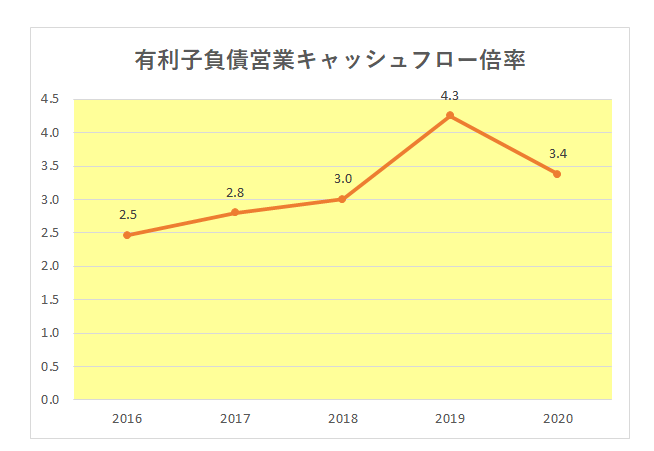

そして有利子負債残高と財務の安定性を示す有利負債営業キャッシュフロー倍率。

有利子負債営業キャッシュフロー倍率とは、簡単に言えば今ある借金を毎年の稼ぐ力で何年で返済できるか?という数字(年数)であり、数字が少なければ少ないほど返済能力が高い、つまり財務的に安定しているということになります。

<計算式>

有利子負債営業キャッシュフロー倍率=有利子負債÷営業キャッシュフロー

こちらの方は2019年のクラウド技術サービスを提供するレッドハット買収によって借入残高が増加、有利子負債営業キャッシュフロー倍率が4倍を超えましたが、2020年では営業キャッシュフローの増加により改善している状況が見て取れます。

最後にインカムゲイン投資家注目の増配率。

御覧のとおり増配こそ続けているものの、IT銘柄にあるまじき売上の伸び悩み等によって増配率は低下の一途をたどっている状況が見て取れます。

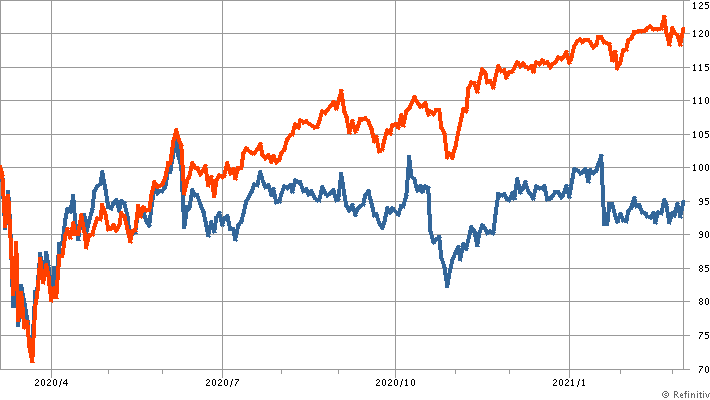

尚、参考までに過去1年間の株価の推移(青色)を市場平均(ダウ平均:赤色)と比較したチャートは以下のとおりとなっており、大きくアンダーパフォームしています。

以上見てきましたが、売上、株価等の推移を見ればIT銘柄失格、とてもじゃないが投資対象にはできない、と言わざるを得ない。

しかし、

・営業キャッシュフローマージンはなんとかふんばっていること。

・レッドハット買収によってクラウドの売上は直近2020年では前年比19%増の251億ドルと伸びていること。

・利益創出に直結しないとは言え、米国における特許取得数で28年連続、それもぶっちぎりで首位となっていること。

・2021年中にデータセンターの技術サポートなどアウトソーシングサービスを提供するインフラストラクチャーサービス部門を分離し、クラウドとAIに傾注した新たな会社に生まれ変わろうとしていること。

そして何より、

・この銘柄はIT銘柄とは名ばかりで、25年連続増配が示すとおり実のところは配当貴族銘柄、つまりインカムゲイン銘柄であること。

等を考慮した場合、「いつの日か大化けしてくれるのでは?」という淡い期待を胸に大やけどしない程度の株数の保有を継続している自分がいることは確かです。

(但しこれまでどおりオオカミ少年、あるいは蕎麦屋の出前(「あっ、売上の方ならすぐに増えますから。」的な?)で終わる可能性は否定できません、、、)

(本データを妄信しての投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村

「これから出直してちゃんとするから」って言葉を信じて、

何度裏切られても見捨てることができない、

クズ男に貢いでしまうダメ女のような私です。

いつ別れ話を切り出そうか最近悩んでいます。

Rsingballさん

たとえのうまさに思わず笑ってしまいました。

当方もそんなダメ女の一人なのかもしれません。

こんにちは。

IBMもそうですけど、AMZNやMSFTのクラウド部門の売上のマージンの高さは度肝を抜く高さですね。

やはり、昨今のITはクラウドを外せなくなっています。

とはいえ、IBMのクラウド部門って利益が出ているんですかねぇ?

MSFTのAzureとAMZNのAWSに関しては利益がぶっちぎりで出ていて伸びています。

GoogleのGCPに関しては売上高の伸びがあるものの、黒字化はまだというステータスだったはずです。

ちなみにアリババのアリババクラウドが黒字化をようやく果たした感じでクラウドも激戦地帯になってきているようです。

https://jp.techcrunch.com/2021/02/04/2021-02-03-alibaba-cloud-turns-profitable-after-11-years/

ひろーさん

こんばんは。

情報ありがとうございます。

やはりMSFTとAMZNの2強ですか。

IBMの場合買収したレッドハットは買収前は結構利益を出していましたので、シナジーが働いていればそれほどひどくはないのでは?

と考えています。

いずれにしても新IBMになれば必然的にその辺りもより明らかになると思います。

ひろーさん、正直者さん

こんばんは

IBMに投資すればクラウドも頑張っているし、、配当がたんまり貰えてニヤリとする気持ちは私も配当大好きなのでわかります(笑)

私もクラウドがこれからも今も世界を支配していると

感じますし、IBMのレッドハット買収効果でクラウド事業もそれなり

というのもわかります。

が、虎の子の投資資金を投じるならば

私ならば世界のクラウドのツートップ

AmazonとMicrosoftの2強に期待です。

IBMも頑張っているとは思いますが、、、

客観的にAmazonとMicrosoftの方が明らかに優位で

今後も伸びていくのは両社であり

株価も売上も利益もぐんぐん伸びてくれるのを期待

(期待というより、、空気を吸ってはいたり呼吸したり、昼が来て夕方になり夜が来たり、日が昇ったり落ちたり、、するくらいAmazonとMicrosoftが伸びるのは自然なことと感じています)しつつホールドしております。

ちょっと脱線しますが

中国のクラウド勢力争いも気になります。

が、今はアリババのクラウド事業が圧倒しているものの、ライバルの追い上げもあり、また政治リスクが恐ろしく中国の未来は混沌としているので

なるべく個別ではなく、ファンド、ETFで中国は投資するようにしています。個別は、中国はBEKEとNIUだけ期待してそこまで大きくは張り込まずに楽しみで投資しています。

ウィニングチケットさん

おはようございます。

おっしゃるとおりツートップであるAmazonとMicrosoftに投資していれば間違いない。

答えは出ているんです

だから実は当方もこの2銘柄は少額ではありますが保有しています。

但しそれは確定拠出年金で投資しているファンドの構成銘柄として。

当方にとってクソ株IBMはウィニングチケットさんの”ちょっこだけ成長株投資を楽しむ”と同じポジションだと考えています。

「いつの日か大化けしてくれるのでは?」

という期待を楽しむと言いましょうか。

お互いがお互いの投資スタンスで株式投資、楽しみましょう♪

正直者さん

おはようございます。

IBMのモトリーフール記事で

非常にポジティブな気持ちになれるものを貼っておきます

IBMの将来

今後10年の展望

https://www.motleyfool.co.jp/archives/670

歴史的に、IBMは技術の変化に適応して成功を収めてきました。例えば、1990年代にパソコン市場が飽和すると、同社は2000年から2008年の間に100社以上を買収し、経営陣はパソコン事業からソフトウェア事業や企業向けサービス事業に舵を切りました。この経営戦略は功を奏し、同期間で売上と利益はおよそ倍増したのです。

しかし、2010年頃、IBMはユビキタスの時代に適応する必要があることに気付きました。その頃、ソーシャルメディアやスマートフォンなどのモバイル端末の普及に伴い、データ分析と情報セキュリティに対する需要が高まっていました。また、クラウドを活用する企業が増えてきた時代でもありました。同社が成長を続けるためには、もう一度事業を転換させる必要があったのです。

CEOであるジニ・ロメッティの下で、IBMは収益性の低い事業の売却を続け、経営陣が成長分野と位置付ける事業に投資を続けました。データ分析、モバイルサービス、情報セキュリティ、クラウドサービスなどの企業向けサービスが、経営陣が長期的な成長を見込んでいる主な事業分野です。

このような事業転換の期間は、株主にとっては忍耐を伴うものでしたが、やっと実を結びつつあります。同社の売上は6年連続減少した後、2017年の第4四半期にようやくプラス成長に転じました。その勢いは2018年になっても続いており、ようやく成長軌道に乗ったといえるかも知れません

ウィニングチケットさん

こんばんは。

ポジティブな情報ありがとうございます。

2018年時点の記事、ということで残念ながらその後も売上の減少が続いているのは残念ですが、100年以上の長きに渡る時代を業態を変えながら生き延びて来た、という事実は無視できません。

そして今年はスピンオフを実施し新IBMへと生まれ変わる予定です。

この銘柄に見切りをつけるのはその姿を確認してからでも遅くはない、と考えているところです。

私もクズ男に貢いでしまうダメ女です。

レッドハット買収で利益向上株価も上昇と予想したのですが、

レッドハットは売上に貢献していますが株価は上昇しません。

競馬で言うところの、予想上手の馬券下手です。

まだ持っていますが買い増しはしていません。

素直にAMZNやMSFTにしておけばよかった・・・

IBM、いつか大化けしてくれ!(心の叫び)

そだおさん

おはようございます。

当方競馬はやらないのですが、「予想上手の馬券下手」というたとえのうまさに思わず笑ってしまいました。

IBMに関しては配当をもらいつつ、今年末までに予定しているクラウドとAIにより傾注した新会社の決算を確認してから保有継続の判断を下したいと思います。