以前から保有銘柄を中心に売上等直近の業績の紹介をして来ましたが、2021年度決算も終了していますので、自身の備忘録の意味も含め2021年版としてアップデートすることにしました。

今回はファストフードレストランを運営するマクドナルド(MCD)を取り上げたいと思います。

【会社概要】

マクドナルド(McDonald’s Corporation)は「McDonald’s」レストランのフランチャイズと運営に従事する。

【事業内容】

同社のレストランは100以上の国において各種価格帯で販売される食品・飲料のローカル関連メニューを提供する。

同社の事業は米国、国際リード・マーケット、高成長市場、基礎市場と企業を含む。

米国事業は顧客がサンドイッチをカスタマイズできる本物の食材のプラットフォームを提供する。

高成長市場事業は中国、イタリア、韓国、ポーランド、ロシア、スペイン、スイス、オランダと関連市場において事業を運営する。

国際リード・マーケット事業はオーストラリア、カナダ、フランス、ドイツ、イギリスと関連市場等の各種市場における同社の事業を含む。

基礎市場と企業事業はドライブ・スルーと送達を含むレストランの運営と顧客への利便性の促進を行う。

2021年末時点で世界119カ国に展開、店舗数は40,031。

2021年末時点の従業員数は約200,000人。

(出典元:SBI証券、Form-10K)

まず直近5年間の売上の推移は以下のとおり2020年までほぼ右肩下がりの状況となっていますが、これはフランチャイズ化推進の結果であり2020年の新型コロナ流行による減収を除けばある意味会社の計画どおりと言えます。

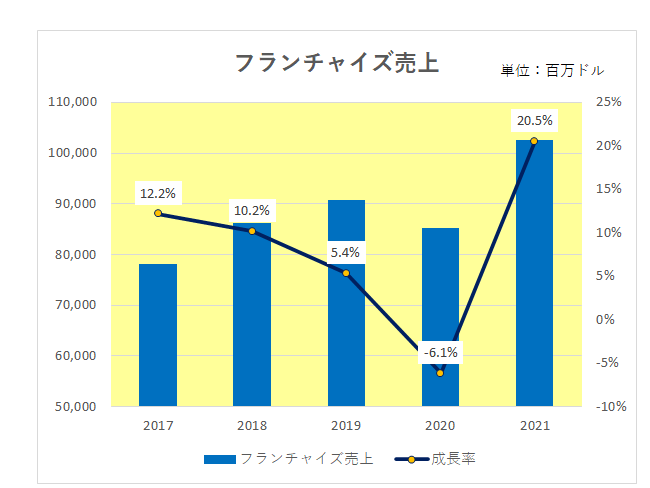

それは2016年以降、新型コロナ感染拡大に大きく影響を受けた2020年以外の以下右肩上がりのフランチャイズ店における売上推移を見れば明らか。

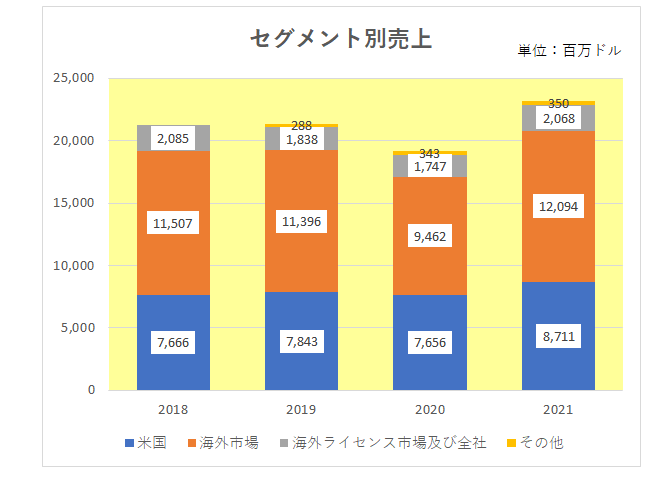

また過去3年間のセグメント別の売上の推移は以下のとおりとなっており、米国市場が約4割、海外市場が約6割を占めている状況となっています。

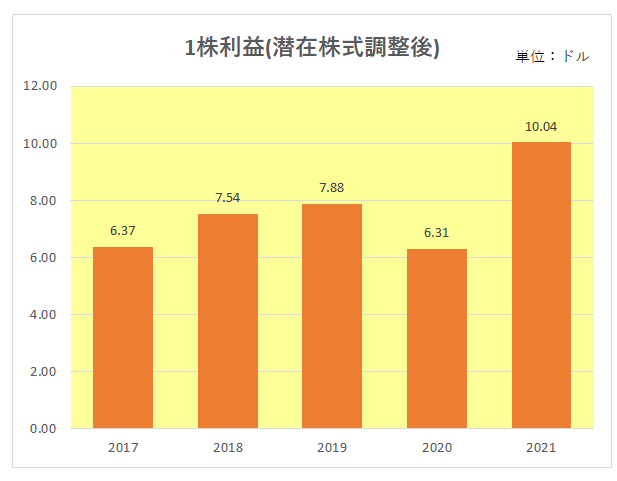

続いては1株利益(潜在株式調整後)。

御覧のとおりフランチャイズ化の推進もあり、2019年までは順調に数字を伸ばしており、その後2020年は新型コロナ流行による影響で前年同期比減少に終わりましたが、直近2021年では売上増加等により大幅な増益となっています。

そして会社の収益力を知る上でより重要な真の稼ぐ力を表す営業キャッシュフロー、そしてそのマージンの推移は以下のとおり。

こちらの方は米国における法人税減税の恩恵もあり、2018年以降のマージンは急激に右肩上がりとなっていましたが1株利益同様やはり新型コロナ流行によって2020年は数字を落としたものの、直近2021年では大きく増加している状況が見て取れます。

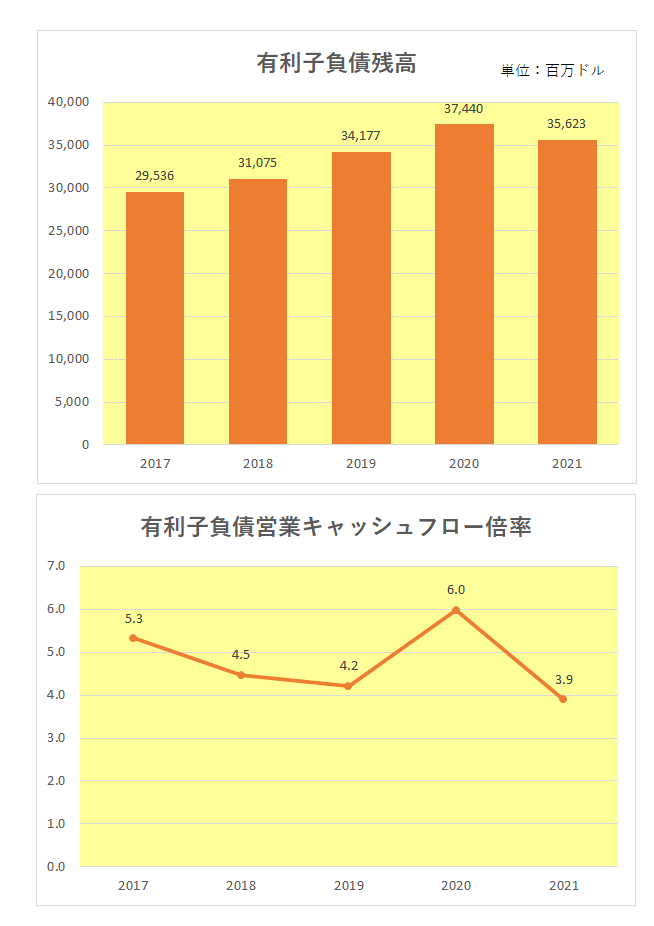

続いて有利子負債残高と財務の安定性を示す有利負債営業キャッシュフロー倍率は以下のとおり。

有利子負債営業キャッシュフロー倍率とは、簡単に言えば今ある借金を毎年の稼ぐ力で何年で返済できるか?という数字(年数)であり、数字が少なければ少ないほど返済能力が高い、つまり財務的に安定しているということになります。

<計算式>

有利子負債営業キャッシュフロー倍率=有利子負債÷営業キャッシュフロー

有利子負債営業キャッシュフロー倍率は2018年、2019年と改善、その後2020年はコロナの影響によって借入が増加したこともあり上昇(悪化)したものの、直近2021年では営業キャッシュフローの増加により4倍を割り大きく良化している状況となっています。

最後にインカムゲイン投資家注目の増配率。

マクドナルドと言えば代表的な配当貴族銘柄。

直近2年は新型コロナの影響で増配率を落としたものの、1976年に初めての配当を支払って以降、その連続増配年数は40年を超えています。

尚、参考までに過去5年間の株価の推移(青色)を市場平均(ダウ平均:赤色)と比較したチャートは以下のとおり。

以上見てきましたが、2020年こそ新型コロナ感染拡大の影響で業績を落としたこの銘柄ですが、営業キャッシュフローマージンの高さといいそのブランド力は非常に強いものがあります。

さらに配当貴族銘柄として高い増配率を維持しながらも、株価は過去5年ではダウ平均を上回っている。

いわばインカムゲインとキャピタルゲインの両方を狙える別の意味でも美味しい銘柄、それがマクドナルドではないでしょうか。

(本データを妄信しての投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村