以前書いた記憶があるのですが、当方が米国銘柄へ集中的に投資している理由の一つが連続増配企業の多さ。

米国企業の場合25年以上連続で増配を続けている企業(いわゆる配当貴族銘柄)はそれほど珍しくない。

ちなみにS&P500かつ時価総額30億ドル以上と言う条件でも配当貴族銘柄は60社を超えます。(2020年4月末時点)

それに対して日本企業の場合、その数はほんの一握り。

というか、以下たった2銘柄となんともお寒い限り。

・花王(30年連続増配)

・リコーリース(25年連続増配)

ということで今回は日本企業の堂々第1位の花王と同業者、日本市場においてライバルのP&Gについて比較と言うか日米対決を行ってみました。

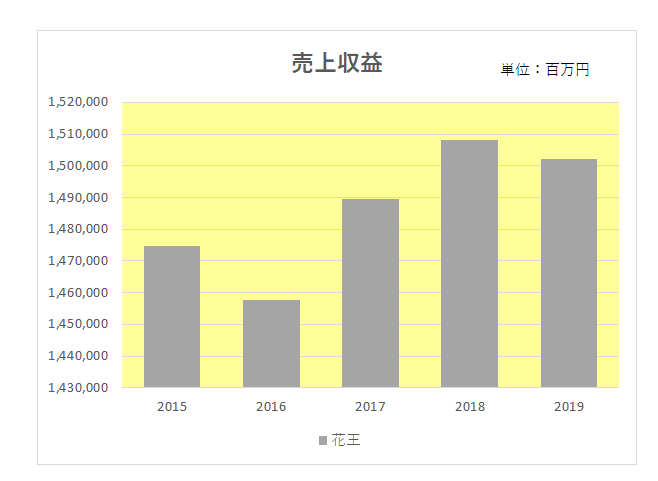

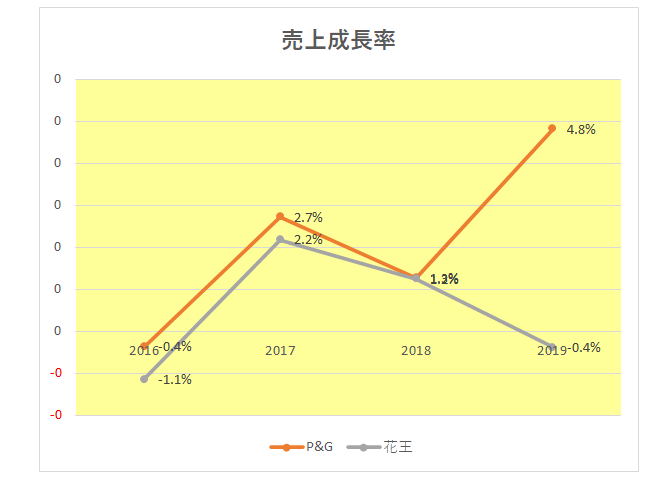

まずは売上ですが、規模的には直近2019年で日本円換算で7兆円を大きく超えるP&Gが1.5兆円の花王を圧倒しています。

また売上の伸び(成長率)は2018年までは僅差でしたが、2019年ではP&Gが4.8%増と大きく水をあけている状況となっています。

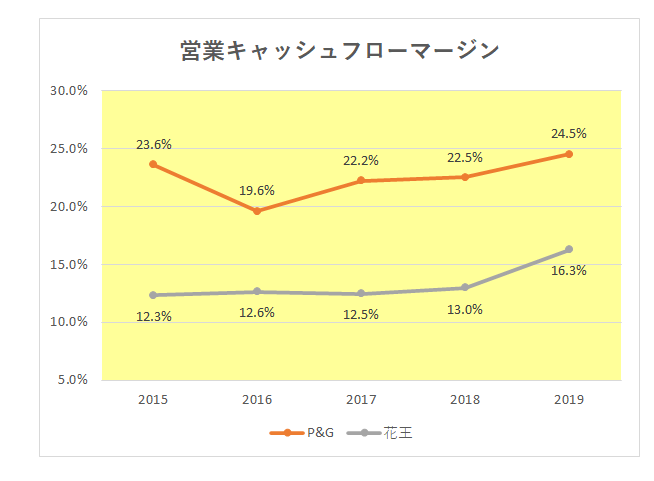

では稼ぐ力を表す営業キャッシュフローマージンは?

こちらは2019年では花王が大きく数字を伸ばしてはいるものの、その差は歴然と言わざるを得ません。

(尚、このある意味突然の大幅な増加の理由ですが、リース会計基準変更によるところが大きいと思われます。)

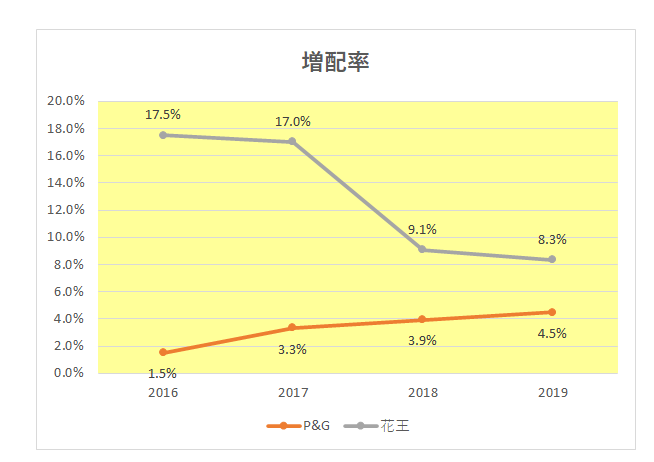

但し増配率に目を転じると御覧のとおり減少傾向にあるとは言え、花王がP&Gを圧倒。

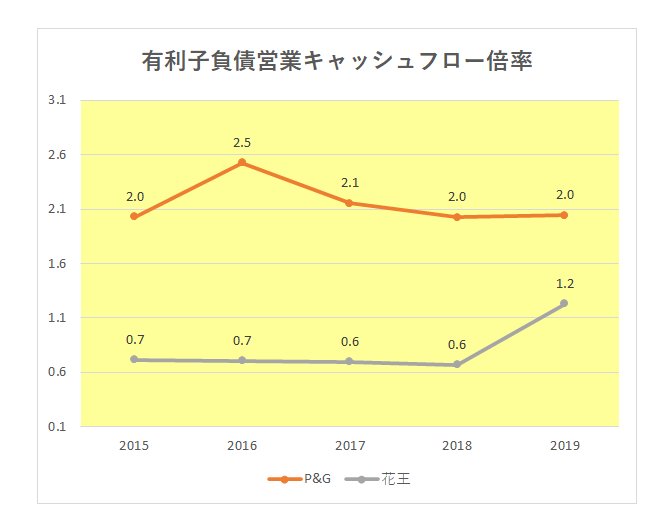

さらに財務の安定性を示す有利子負債営業キャッシュフロー倍率でも花王の素晴らしさが際立っています。

有利子負債営業キャッシュフロー倍率とは、簡単に言えば今ある借金を毎年の稼ぐ力で何年で返済できるか?という数字(年数)であり、数字が少なければ少ないほど返済能力が高い、つまり財務的に安定しているということになります。

<計算式>

有利子負債営業キャッシュフロー倍率=有利子負債÷営業キャッシュフロー

ではどちらを選ぶか?

と言われればやはりP&G。

「いやいや、確かに売上規模やその成長率、また稼ぐ力の営業キャッシュフローマージンはP&Gが勝っているかもしれないけど何と言ってもインカムゲイン投資家が重要視する増配率では花王がはるかに上回っているじゃないの?」

と思われるかもしれません。

ただ現在の配当利回りは花王の1.7%に対してP&Gは2.3%。

もちろんこのまま花王がより高い増配率をあげ続ければ将来的に配当受領額は逆転するでしょうが、仮に2019年の数字を両社が上げ続けたと仮定しても逆転には時間がかかります。(※為替の影響は考慮していません。)

しかも配当受領総額での逆転、ということになると結構な時間が必要のわけでして。

これはあくまで”タラレバ”の話であり、もちろん花王も十二分に優良銘柄ですので、どちらを選ぶかはあなた次第。

ただグローバル、という観点で見るとどうしてもP&Gになびいてしまうのですが、これって単なるひいき目でしょうか?

(高いレベルで競い合っている銘柄の選択にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村

お久しぶりです。何とか生きてます笑

自分は捻くれ者なのでライオンを買うか思案中。優待権利も年末だったかな?で直ぐでは無いですが。

先日のAVGOの記事で真剣に買うタイミングを図ってますが少しずつ上がって行ってます笑

銘柄入れ替えか新規にするかどうしようと悩むのも楽しいですねぇ笑笑

shinさん

おー、お久しぶりです、何とか生きておられて何よりです。(笑)

ライオンを思案中なのですね。捻くれ者という意味は1%以下という配当利回りの低さでしょうか?(あるいは22倍というPERの高さ?)

AVGOは現地時間9月3日に決算を発表するのでそれを待っても良いかもしれませんね。もちろん当方記事にする予定です。