スポンサーリンク

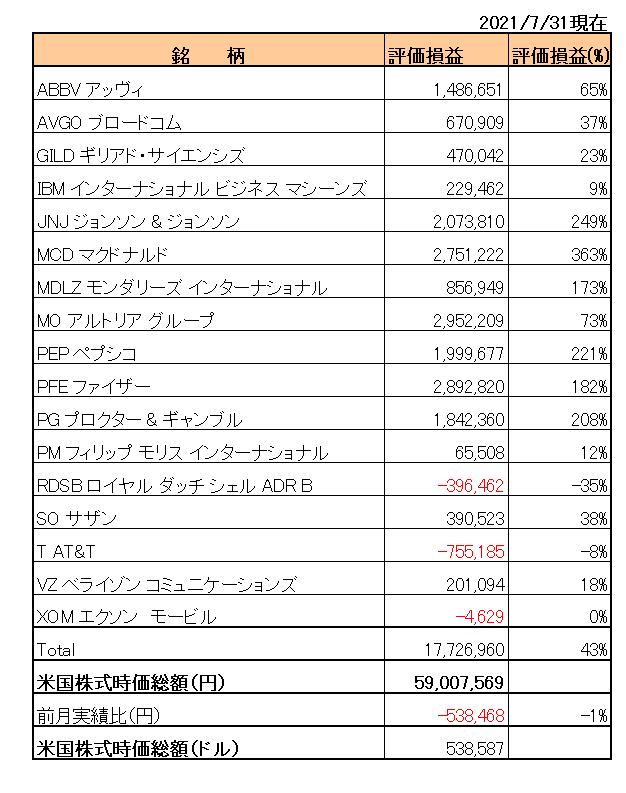

以下のとおり定例の米国株のキャピタルゲインの状況(2021年7月末時点)を公開いたします。

評価(=含み)損益の表示は100%と表示されていれば時価は購入価額の2倍、200%であれば時価は3倍になっていることを示しています。

ご覧のとおり時価総額は59,007,569円、前月比では538,468円(1%)の減少となりました。

但し月末時点のドル円レートですが109.56円と前月末の110.50円に対し1円近く円高となっています。

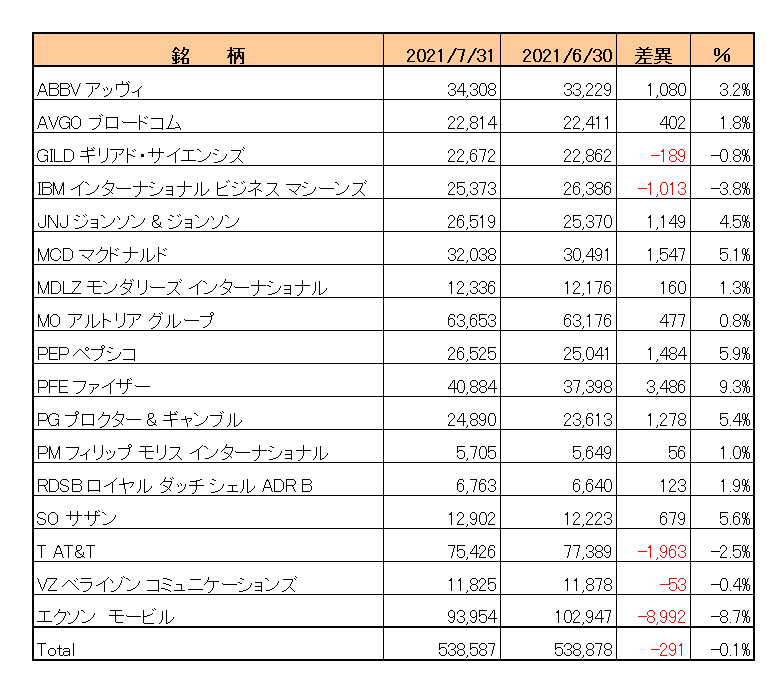

ということで、真の姿を表すドルベースでの実績は以下のとおり。

御覧のとおり、こちらは前月比で0.1%の減少とほぼ横ばい。

ファイザー、プロクター&ギャンブル、マクドナルド等多くの銘柄の増加分がエクソン・モービルとAT&T、そしてIBMの減少分で相殺された、といった構図となっています。

しかし当方気にしていません。

その理由は株価が下落した3銘柄のこちらの決算記事を見ていただければわかるはず。

エクソン・モービルの2021年第2四半期決算 売上〇、利益〇、キャッシュフロー〇 = ホールドエネルギー大手のエクソン・モービル(XOM)が現地時間の7月30日に第2四半期決算を発表しました。

原油価格の上昇で第1四半期は黒...

AT&Tの2021年第2四半期決算 売上〇、利益〇、予想〇 = ホールド通信大手のAT&T(T)が現地時間の7月22日に第2四半期決算を発表しました。

まずは決算概要(会計基準ベース)は以下のとおり。

...

IBMの2021年第2四半期決算 売上〇、利益〇 = ホールドIBMが現地時間の7月19日に第2四半期決算を発表しました。

まず決算概要は以下のとおり。

まず売上は187.5億ド...

そして毎度毎度で恐縮ですが、当方現在の投資スタンスを変えるつもりはありません。

インカムゲイン投資家として時価を気にすることなく今後も業績、特に営業キャッシュフロー等の稼ぐ力が確かな優良配当銘柄の保有を愚直に継続するのみです。

(本リストを参考にしての銘柄選定にあたってはくれぐれも自己責任でお願いいたします。)

スポンサーリンク

スポンサーリンク

おはようございます。

素晴らしい数字が並んでいますね。

ジョンソンアンドジョンソン

プロクター・アンド・ギャンブル

ペプシコ

コカ・コーラ

マクドナルド

このあたりの購入された時からの

時価総額の上昇度に目を瞠ります。素晴らしい数字ですね。

今の配当利回りはそれぞれ2%〜3%くらいでしょうが

正直者さんがコツコツ買われ出した十年くらい前から

の購入金額で考えると実配当利回りは今や

4〜6%いやもっと高い配当利回りのものもありそうですね。

これぞ増配銘柄の長期保有の威力っ

いつかお持ちのポートフォリオの

実配当利回りを開陳いただけると

励みになります。

ウィニングチケットさん

こんばんは。

ブログのネタを提供いただきましてありがとうございます。(笑)

今度は実配当利回り、つまり時価ではなく投資額に対する配当利回りのリストを作成し、開示したいと思います。

わーい!

私も楽しみです。

増配銘柄長期保有の威力を目の当たりにしたいです。

そだおさん

おはようございます。

「果報は寝て待て。」

ですかね。

こんにちわ正直者様、”おおきなわっか”です!

正直者様のキャピタルゲイン実績見て感激します。これまでの積立期間、積立投資額等を考えるとコツコツと積立た事が理解できます。私のキャピタルゲインは現在3銘柄で構成しています。毎月配当を取得できるように積立継続中でしてもう少し配当額が加われば銘柄を追加して続けたいと考えております。そこで投資の先輩の正直者様に質問なんですが、キャピタルインカムゲイン取得する為には、最低何銘柄が適していると考えますか?宜しければご教示宜しくお願いします。

おおきなわっかさん

こんばんは。

当方の場合、キャピタルゲイン、つまり売却益を目的とした投資はしていません。

長期保有しインカムゲイン、つまり配当収入を得ることを目的としています。

株式投資における最適な銘柄数ですが、一般的にはリスク低減効果を考慮した場合、

10銘柄から15銘柄程度が最適と言われています。(銘柄数に比例してリスクが逓減するわけでもない。)

当たり前の話ですが、1、2銘柄に集中投資した場合にはリスクが非常に高くなります。

もちろん銘柄を多くしても同じセクターに集中投資すればリスクは高まることになります。

このあたりの話は良心的な株式投資の本であれば必ず記載されていますので、逆に集中投資を

勧めるような本には注意が必要でしょう。

そうなんですね!ありがとうございます!確かにリスクを考えた場合、分散はリスク軽減には良いのは確かですね!以前は7銘柄保有していて保有する3銘柄が2倍に上がったのでついつい売却して現在3銘柄となりました。1銘柄は株価1/3になり手放しました。ご教示頂きありがとうございます!その言葉を活かして積立継続続けてまいります。ありがとうございました

夜分遅くにこんばんは。

やはりインカムゲイン狙いの投資と、キャピタルゲイン狙いの投資は着眼点が違いますね〜。

日本株でキャピタルゲイン狙いでは黒転しそうな銘柄や、

四半期決算の進捗がめちゃくちゃ良い銘柄を狙うと成功しやすいですね。

インカムゲインは積み重ね(=積分)、キャピタルゲインは業績の急上昇や上昇傾向が続くか(=微分)ということなのでしょう。

日本株でグロースというとHENNGEとか弁護士ドットコムは意外にも買う気が起きませんでした。

普通にOktaやDocuSign買うたらええやん、ってなりがちなので。。。

そういえば、昨日の東京海上の決算は超絶好決算でしたね。

1Qで進捗率が49%の化け物じみた決算を発表してきました。

日本株は日本で暮らしている以上為替リスクがない上に、このように世界経済が上向きになり始めた時は急に追い風になるので、米株をコアにはしていますが食わず嫌いをしないでこちらにも労力を割いています。

(とはいえ、米株の方がスルスル上がっていくのでゲンナリしますが。)

ひろーさん

おはようございます。

ひろーさんは日本株にも積極的に投資されているのですね。

確かに為替リスクがないところやおなじみの銘柄が数多くあるところは魅力ですね。

複数国への投資ということで分散効果もあるわけですし。

当方もリタイアしたらお小遣い程度で日本株も楽しもうかなどと思い始めています。