株式投資にリスクはつきもの。とは言え小心者&インカムゲイン投資家の当方としてはやはり安定感のある銘柄を選びたい。(と言うか必然的に選ぶことになるのですが。)

安定感と言えばやはり公益事業銘柄がその代表格ではないでしょうか。

ただ当方の場合、今年減配を発表したドミニオン・エナジーを売却したため、現在保有する公益事業銘柄はサザン(SO)のみ。

そしてポートフォリオに占める割合は3%にも満たない状況であり、来年は5%くらいまでこのセクターの割合を増やしていきたいと考えています。

ということで今回は公益事業セクターに属する以下10銘柄を単純比較してみることにしました。

・アメリカン・エレクトリック・パワー(AEP)

・ドミニオン・エナジー(D)

・デューク・エナジー(DUK)

・エバーソース・エナジー(ES)

・エクセロン(EXC)

・ネクステラ・エナジー(NEE)

・サザン(SO)

・センプラ・エナジー(SRE)

・WECエナジーグループ(WEC)

・エクセル・エナジー(XEL)

これら銘柄を選んだ理由ですが、なんのことはないバンガード・米国公益事業セクターETF(VPU)の保有上位10銘柄をそのまま使用させていただきました。(小汗)

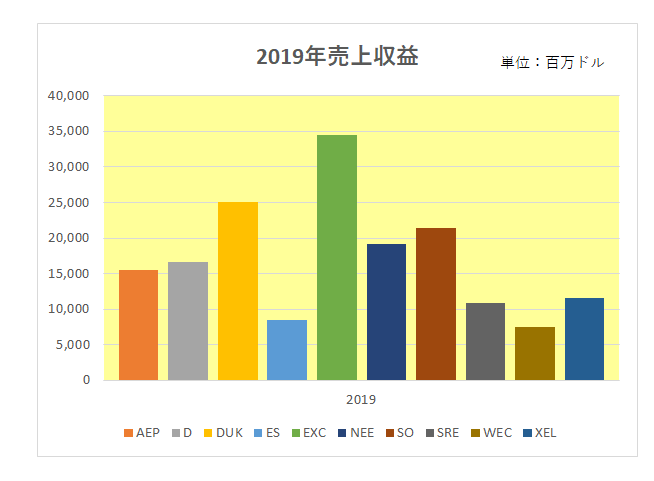

公益事業銘柄の場合成長性はあまり重視する必要はないわけですが(もちろん買収・売却は無視できませんが)、一応規模比較ということでまずは直近2019年の売上から。

御覧のとおりもっとも売上の多いエクセロン(EXC-黄緑色)は日本円換算で3兆円を超える規模、一方最下位のWECエナジーグループ(WEC-黄土色)で8000億円弱となっています。

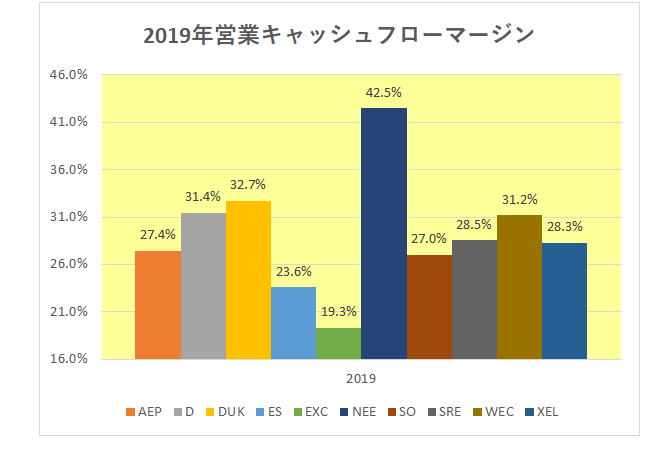

続いては稼ぐ力を表す営業キャッシュフローマージン。

40%超え(42.5%)のネクステラ・エナジー(NEE-青色)を筆頭に30%台(32.7%)のデューク・エナジー(DUK-黄色)、ドミニオン・エナジー(D-グレー)(31.4%)と続いていますが、20%割れのエクセロン(EXC-黄緑色)が一人蚊帳の外といった感じとなっています。

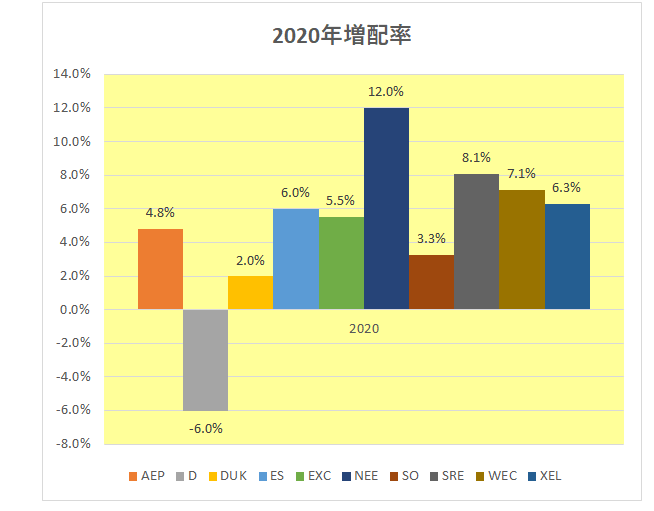

そしてインカムゲイン投資家の必須項目増配率(※支払日ベース)。

今年2020年において33%減配を発表したドミニオン・エナジー(D-グレー)以外はすべて増配している状況となっていますが、中でもネクステラ・エナジー(NEE-青色)は10%超え(12.0%)、そしてセンプラ・エナジー(SRE-濃いグレー)(8.1%)、WECエナジーグループ(WEC-黄土色)(7.1%)が続いています。

とここまで書きましたが、営業キャッシュフローマージンといい、増配率といい、ネクステラ・エナジー(NEE-青色)が頭一つ抜け出ている状況。

となればネクステラ・エナジー(NEE)で決まり?

ただことはそう簡単ではない。

その理由がこちら。

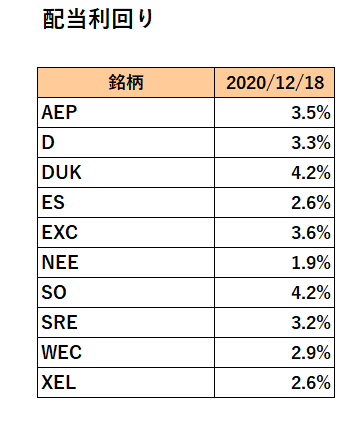

そう、配当利回り。

優良な銘柄には買いが集まる、つまり配当利回りは低下する。(ネクステラ・エナジー(NEE)の利回りはダントツ最低の1.9%)

これ常識。

市場は効率的。

このある意味当たり前の結果が導かれることになりました。

逆にここで矛盾、つまり一時的なギャップが生じていた場合が絶好の買い場、と言えるのですがそのチャンスは極めて稀です。

結局どこで折り合いをつけるか?

これがすべてではないかと。

以上、ご参考まで。

(公益事業銘柄の選定にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村