タイトルのとおり通信大手のAT&Tについて知っておくべき最大のリスク、それは莫大な借入金。

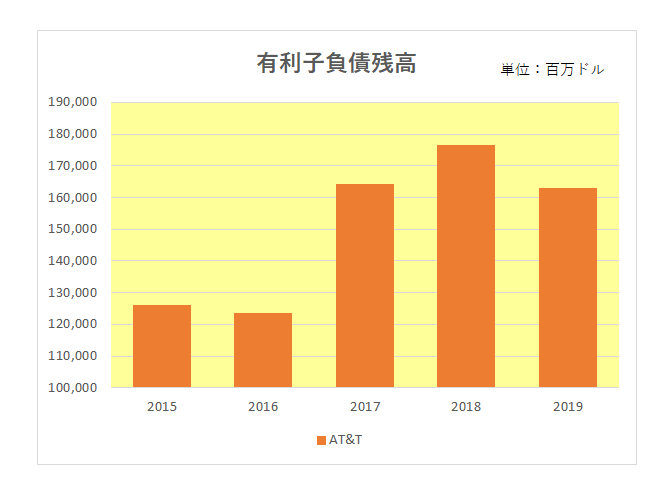

以下は直近5年間の有利子負債残高の推移ですが、2017年から急激に増加している状況となっています。

もちろんその理由はタイムワーナーの巨額買収。

これにより直近2019年末時点で17兆円を超える有利子負債をかかえている状況。

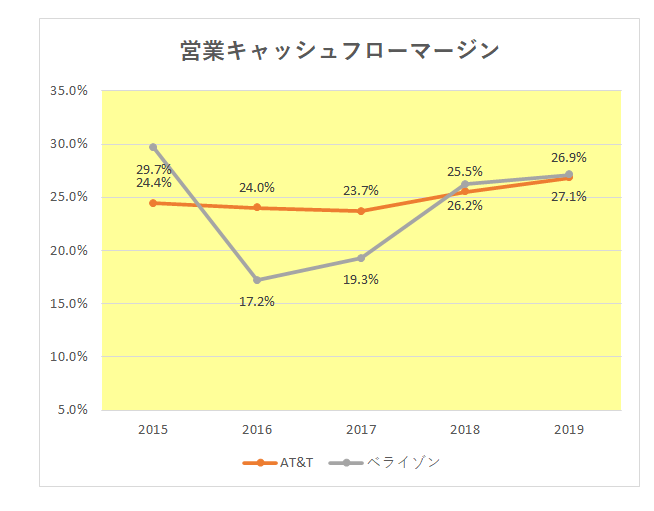

「あれれ、確かにそれはそうかもしれないけど、前に稼ぐ力の営業キャッシュフローマージンは安定しているって言ってなかったっけ?」

そのとおり。以下のとおりそのマージンはライバルのベライゾン(VZ)よりはるかに安定しています。

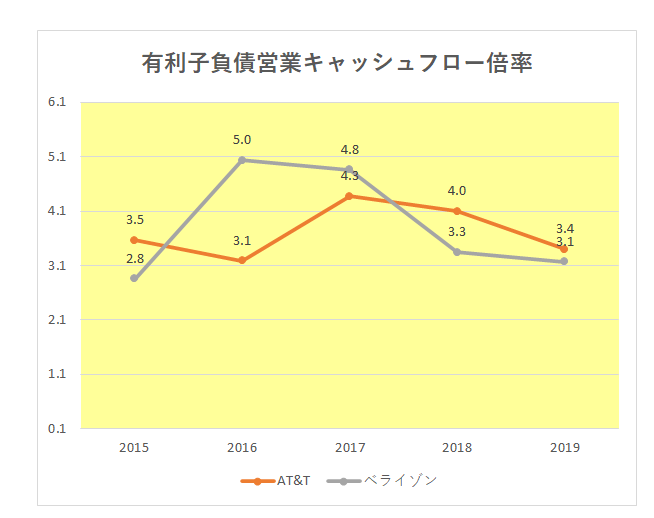

「あと、財務状況の安定性を示す有利子負債営業キャッシュフロー倍率は直近の2019年では改善してたんじゃなかったっけ?」

確かにそのとおり。ライバルのベライゾンとの差は縮まりました。

「ではなぜ?」

その理由はこの銘柄がベライゾンとは違い事業の多角化を進めて来たから。

以前は携帯事業がいメインだったAT&Tですが、前述のタイムワーナー買収やそれ以前の衛星放送のディレクTV買収等で事業の多角化を進めて来た。

「それがどうしたの?」

ご存じのとおり携帯事業の特徴はその安定性。

景気動向に左右されることなく安定した売上、収益が見込める。

つまり典型的なディフェンシブ事業。

確かにAT&Tはディフェンシブ銘柄だった。但しそれは以前の話。

一連の大型買収による事業の多角化でもはやこの銘柄はディフェンシブ銘柄とは言えなくなってしまっている。

そう、景気循環の要素が強くなっている。

人間、景気が悪くなっても携帯を手放すことはまずしないが、毎月の有料放送は解約する、というか解約せざるを得なくなる。

そういうことです。

今回のコロナウイルスの大流行で長きに渡り好景気を享受してきた米国も今後景気が落ち込むことは確実。

そんな中、AT&Tはこれまで以上に大きく業績が下振れする可能性が高くなっているのです。

となれば借入金の返済が苦しくなる。そして最悪それが減配につながる、というわけです。

ということで、現在ホルダーの方はもちろんのこと、これからこの銘柄に投資しようと考えている方も、このリスクを頭に入れておいて損はありません。

(景気循環銘柄への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村