少々前の話となりますが、2月26日に通信大手のAT&Tが衛星放送ディレクTVを分離し、株式の3割を投資ファンドのTPGキャピタルへ売却することが明らかになりました。

具体的にはAT&Tは新会社の株式の70%を保有し、TPGが残る30%を持つことになります。

以前、

「AT&Tは衛星放送事業のディレクTV売却に向け動いており、12月9日には入札最高額で150億ドル(負債を含む)、が提示された。」

と報道されていましたので、当方てっきり完全売却すると思っていただけに今回のいわゆる子会社化はやや肩透かしの感があります。

以前も書きましたが、ディレクTVが手掛ける有料テレビの契約者数は減少を続けており、直近2020年第4四半期で61万7000人のプレミアムビデオ契約者を失っています。

そしてディレクTVを含むテレビ事業で155億ドル(日本円換算で約1.6兆円)もの巨額減損損失を計上した。

そんな事業をなぜ手放さないのか?

ジョン・スタンキーCEOの以下のあいまいな(?)声明で納得する人は少ないのではないでしょうか。

「有料テレビ産業が進化し続けている中で、米国のビデオ事業を運営するためにTPGと新たな会社を作ることで、高品質の顧客ベースと事業の収益性というニーズに応える続けるために必要な柔軟性が得られることになります。」

但し今回の事業分離で確実に言えることがある。

それがこの銘柄の足かせとなっている有利子負債の即時削減。

今回の取引でAT&Tには78億ドル(日本円換算で8,273億円)が支払われる見込みで、AT&Tはこれを借入金の返済に充てるとのこと。

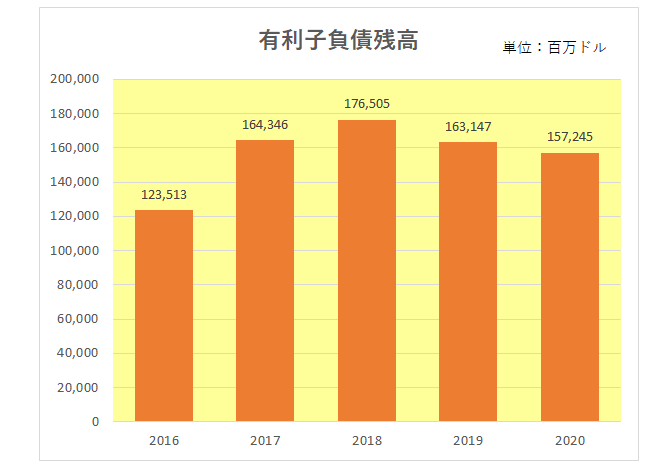

以下は有利子負債残高の推移となりますが、2019年以降タイムワーナー買収によって膨らんだ巨額の負債を削減して来てはいますが、新型コロナ流行によっていまだ当初計画どおりには進んでいない。

今回の資金が全額返済に充てられれば、利払いの削減を含め財務体質が改善することは間違いない。

さらに2020年第4四半期決算発表での会社リリース資料を見ると、ディレクTVを含むビデオ事業全体はEBITDAベースで黒字ということになっていますが、一部では赤字を垂れ流していると報道されている。

EBITDAとは

EBITDAとはEarnings Before Interest Taxes Depreciation and Amortizationの略で、税引前利益に支払利息、減価償却費を加えて算出される利益を指します。

国によって金利水準、税率、減価償却方法などが違うため、国際的企業の収益力は一概に比較することはできません。

その点、EBITDAはその違いを最小限に抑えて利益の額を表すことを目的としていますから、国際的な企業、あるいは設備投資が多く減価償却負担の高い企業などの収益力を比較・分析する際にしばしば用いられます。

(SMBC日興証券)

仮に赤字と仮定すれば子会社化したことで、AT&Tの損失はこれまでの100%から持分の70%へと減少する。

取引は今期第2四半期には完了予定。

ということで、

「今回の分離決定には満足できないが、悪い話ではない。」

と考えているところです。

(巨額の負債を抱える銘柄への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村