米国株投資家として長く投資を続けていると、

まったくこの国は本当に米国株には冷たいんだから!

と思わず愚痴りたくなる場面に出くわします。

その代表的な仕打ちとは、

<配当控除>

ご存じのとおり配当控除とは、配当について総合課税を選択して確定申告をした場合に適用される税額控除です。

この控除によって、我々一般市民の所得レベルであれば配当受領時に自動的に徴収される源泉分離課税での税率よりも低い税率が適用され、確定申告をすることによって税金を減らすことが可能となります。

しかしこの配当控除を受けることができる配当所得には、外国法人から受ける配当等、つまり米国株からの配当は含まれないのです。

なぜなら配当控除の目的は、国内株式の配当が実質的に二重課税(つまり日本で法人税が課された後の利益を元に株主に分配する配当金にさらに所得税が課されることになるから。)となるのを避けるために設けられたものであるから。

そういう意味では、外国法人だってその子会社は日本でちゃんと法人税を払っているんだから控除してくれても良いではないか!と思ってしまうのですが、お国はそのような観点からは決してモノを見ようとはしないようです。

次に、

<外国税額控除>

ご存じのとおり外国税額控除とは、配当受領時に米国で課税された外国所得税についてはいわゆる二重課税にあたるため、これを調整するためにその額を所得税から差し引くもの。

ではあるのですが、上限額等があるため必ずしも丸々戻ってくるわけではないのです。

(※個人の所得状況等によって控除額は異なります。)

これらがあるためにインカムゲイン投資の場合、日本株に投資するより米国株に投資することは確実に不利である。

という事実を認めざるを得ません。

(これに加えて為替の存在をあげる人もいますが、こちらはあくまでリスクであり有利になることもあれば不利になることもあるわけで、当てはまらないと考えています。)

ではなぜこのように明らかに不利な状況にもかかわらず日本株ではなく米国株投資を続けて来たのか?

もちろんその理由はインカムゲイン投資家だから。

いやいや、それは違うでしょ!

そもそもインカムゲイン投資家だからこそ、配当控除や外国税額控除で不利になってるんでしょ!

というご意見はごもっとも。

ごもっともではあるのですが、それをはるかに凌駕する存在を無視できないから。

そう、それが米国企業の株主重視の姿勢。

言い換えれば日本企業の株主軽視、後回しの姿勢。

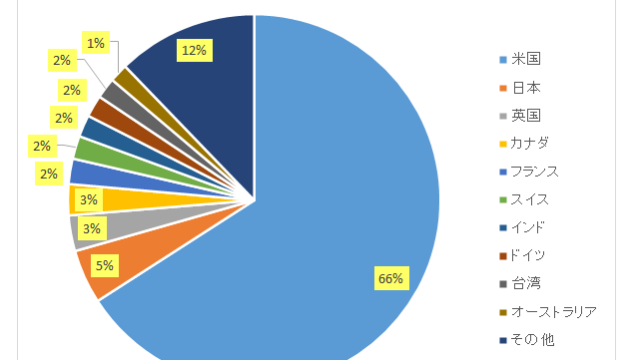

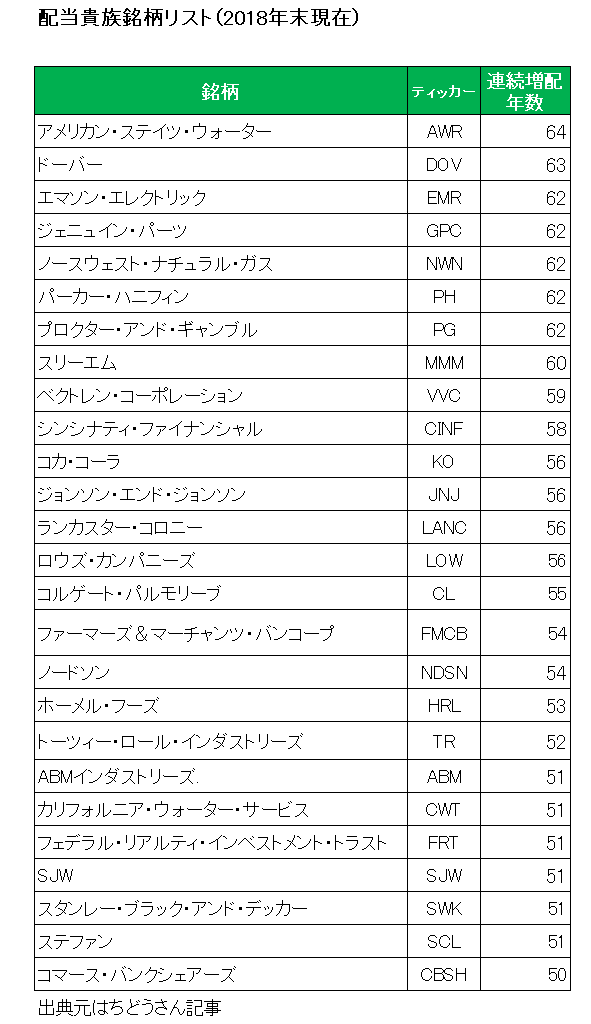

こちらは50年以上に渡って連続増配を続けている米国企業のリストです。

米国銘柄には半世紀以上にも渡り増配(※単なる配当支払いではありません!)を続けている企業が珍しくありません。

それに引きかえ日本企業。

現時点では50年以上どころか、30年以上の銘柄ですらゼロなのです。(※2020年1月時点、おそらく花王が2月4日の2019年12月決算発表で30期連続となるでしょう。)

いやいや、確かに連続はないかもしれないけど、配当を続けている企業で見れば日本銘柄だってかなりあるわけで、これだけで判断するのは性急では?

という反論もあるでしょう。

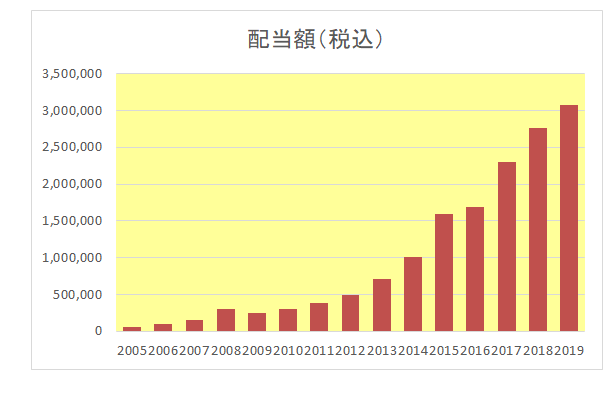

しかし、約10年に渡りインカムゲイン投資に身を置いた人間として、以下のグラフが日本株への投資だけで描けたか?

と問われれば、

残念ながらその自信はまったくない。

と断言できます!

(米国株への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村