通信大手のAT&T(T)が現地時間の1月28日に2025年第4四半期決算を発表しました。

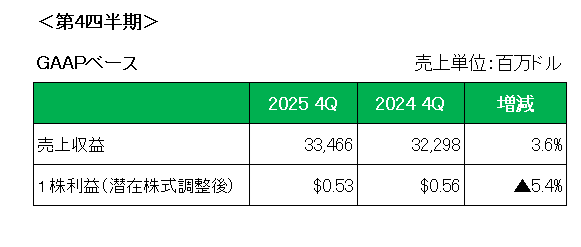

まず概要(会計基準ベース)は以下のとおり。

売上は前年同期比で3.6%の増収。

うち主力のモビリティ(携帯電話サービスを中心としたワイヤレス通信事業)の売上は前年同期比5.3%の増収。

そして注目の後払い携帯電話契約者数は42万1000件の純増と好調を維持。

解約率は第3四半期より悪化したものの0.98%と許容範囲。

しかしビジネスワイヤライン(有線通信事業)が7.5%の減収と足を引っ張った状況は過去四半期と変わらず。

また会社が注力しているファイバー純増数は第3四半期並みの28.3万件となっています。

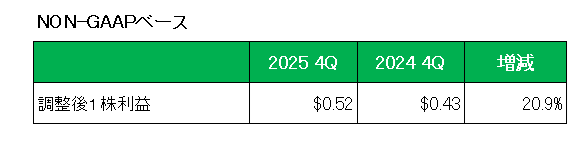

次に利益ですが、会計基準ベースの1株利益は前年同期の0.56ドルに対し、0.53ドルと5.4%減となりましたが、特殊要因を除いた調整後1株利益は以下のとおり0.52ドルと前年同期の0.43ドルに対し20.9%増となっています。

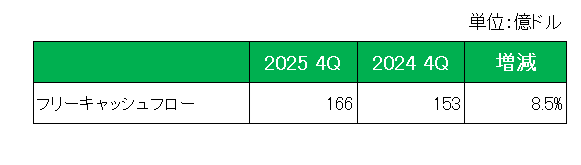

そして配当の源泉として注目のフリーキャッシュフローは、第4四半期は前年同期の40億ドルに対し42億ドルと5%増、また年間のフリーキャッシュフローは以下のとおり前期の153億ドルに対し166億ドルと8.5%増となっています。

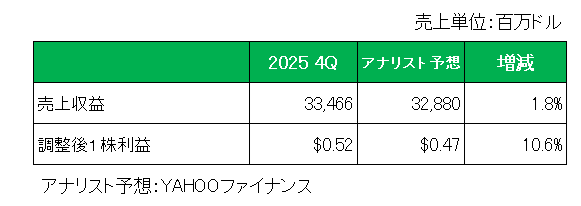

またアナリスト予想との比較では、以下のとおり売上、調整後1株利益共に予想を上回っています。

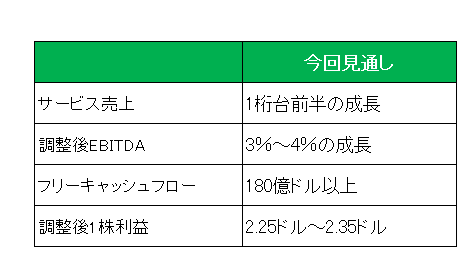

最後に2026年の通期見通しですが、今回2028年までの長期見通しを開示、ワイヤレスと光ファイバーネットワークの拡大により2026年については以下のとおりとしています。

EBITDAとは

Earnings Before Interest Taxes Depreciation and Amortizationの略で、税引前利益に支払利息、減価償却費を加えて算出される利益を指します。

国によって金利水準、税率、減価償却方法などが違うため、国際的企業の収益力は一概に比較することはできません。

その点、EBITDAはその違いを最小限に抑えて利益の額を表すことを目的としていますから、国際的な企業、あるいは設備投資が多く減価償却負担の高い企業などの収益力を比較・分析する際にしばしば用いられます。

(SMBC日興証券)

尚、フリーキャッシュについては前期比8.4%増、調整後1株利益は6%~11%増の見込みとなっています。

以上、第4四半期は増収増益(調整後1株利益ベース)、またこの銘柄の場合投資家にとって重要な指標であり、配当を支えるフリー・キャッシュフローが増加したことは朗報でしょう。

さらに今期2026年の見通しはフリーキャッシュフロー、調整後1株利益(中央値)ともに約8.5%増としており非常に強気の見通しとなっています。

但しインカムゲイン投資家にとって非常に残念なリリース(お知らせ)が。

それが2026年~2028年に配当と自社株買いを通じて450億ドルを株主還元する計画を発表したものの、「2026年から2028年までの期間は現在の1株当たり年間1.11ドルの配当を維持する予定。」としたこと。

高水準の有利子負債を抱えている現状は理解できますが、2026年の見通し、特にフリーキャッシュフローからすれば多少なりとも、たとえ0.01ドルでもよいから増配を再開してもらいたかった。

しかし会社はそこまでの姿勢を見せなかった。

ということで、実績〇、対市場予想〇、フリーキャッシュフロー〇、通期見通し〇 =(でも)様子見

とします。

(増配をどこかに置き忘れた銘柄への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村