早速ですが定例の日本銘柄の資産額を公開します。

2025年9月末時点の金額は以下のとおりとなりました。

尚、9月は日本株の購入・売却はありませんでした。

まず優待銘柄の評価益は8月末時点の1,176,870円から1,100,570円に減少、ただ7月にようやく万年評価損状態から脱出した配当銘柄の方は、ホンダが配当落ちの影響もあり大幅に値を下げたものの、早稲田学習研究会の株価上昇等により8月の評価益704,020円から771,120円に増加、合計では8月末比やや減少の1,871,690円増加、評価額合計は10,921,320円となりました。

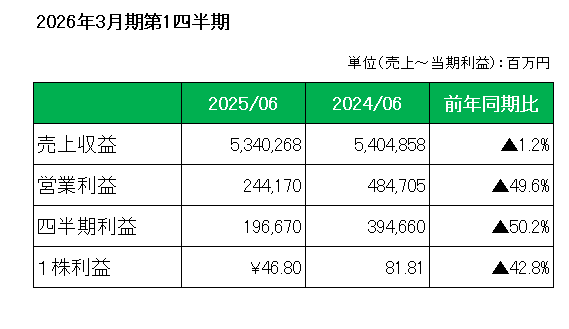

そのホンダの直近の業績ですが、8月6日に公表した2026年3月期第1四半期決算は関税等の影響により前年同期比で、減収(-1.2%)・(大)減益(四半期利益;-50.2%)。

但し注目の通期予想は関税引き下げや円安を見込み、以下のとおり前回予想に対し大幅な増益予想に上方修正しています。

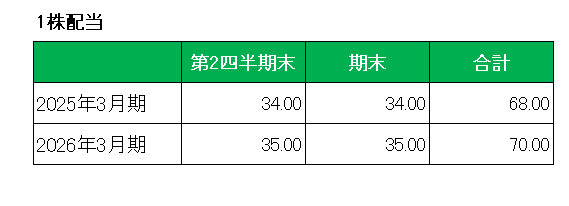

また配当予想は前回予想の年間70円配当(2.9%増配)を修正していません。

この銘柄の場合、配当については資本効率の更なる向上と安定的な配当を実現するため2026年3月期から配当方針を変更し、従来の配当性向から調整後DOE(3%を目安)を導入しています。

DOEとは

Dividend on Equity ratioの略であり、親会社所有者帰属持分配当率のこと

また調整後とは親会社所有者帰属持分から為替や市場環境の影響による変動が大きい「その他の資本の構成要素」を除外しているということ

要はホンダはこれまでの配当性向を基準とする配当、つまりPLの当期利益をベースとする配当からBSの株主資本をベースとする配当へ変更したということ。

これによって何が変わるかと言えば、配当の安定。

ご承知のとおり毎期の利益は景気動向や市場状況等により大きく変動する可能性があるのに対し、株主資本はよほどのことがない限り当期利益のような大きな変動はない。

要は今後ホンダが毎期利益を上げ続ける限り調整後親会社所有者帰属持分は増加し、結果配当は増えていくことになる。(もちろん自己(社)株買いをすれば調整後親会社所有者帰属持分は減少するわけですが、当然1株当たりの計算の分母に使用される株式数は減少するわけでして。)

ということで久々にトランプ関税問題が対中国で再燃しそうな気配ですが、今期配当予想、すなわち2.9%増配の年間70円は達成可能では?と楽観視しています。

最後に毎度毎度となりますが、振り返れば米国株一辺倒だった当方が日本株(食事券優待銘柄)を購入したのが2022年9月のトリドールホールディングス(3397)。

米国株からの一部振替はあったとは言え、それから約3年で日本銘柄の資産額が1千万円を突破している。

しかもその原資はすべて配当金。

つまり身銭は一切切っていない。

ということで、あらためてインカムゲイン投資の威力、特に配当貴族銘柄等、優良配当銘柄からの潤沢な配当金には感謝しても感謝しきれません。

(購入価格をモノサシにしての買い増しの実施にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村

こんばんは

何やら風雲急を告げてきましたね。

私は、

・日ごろは銘柄研究にいそしみ、暴落時に買い出動。

・DOE銘柄はガチホ。景気循環株は上昇で売却

・そして次の暴落でまた買い出動。(DOE銘柄優先)

という、”ゆっくりあせらずちょっとづつ”投資法を意識しています。

そろそろ出番かな?

そだおさん

おはようございます。

お元気そうで何よりです。

なるほどなるほど、さすが理にかなった投資法ですね。

大事なのはどんな相場環境にあってもいかに強いメンタルを維持できるか。

その点お互い過去に散々(?)痛い目を見ていますので大丈夫ですね(笑)