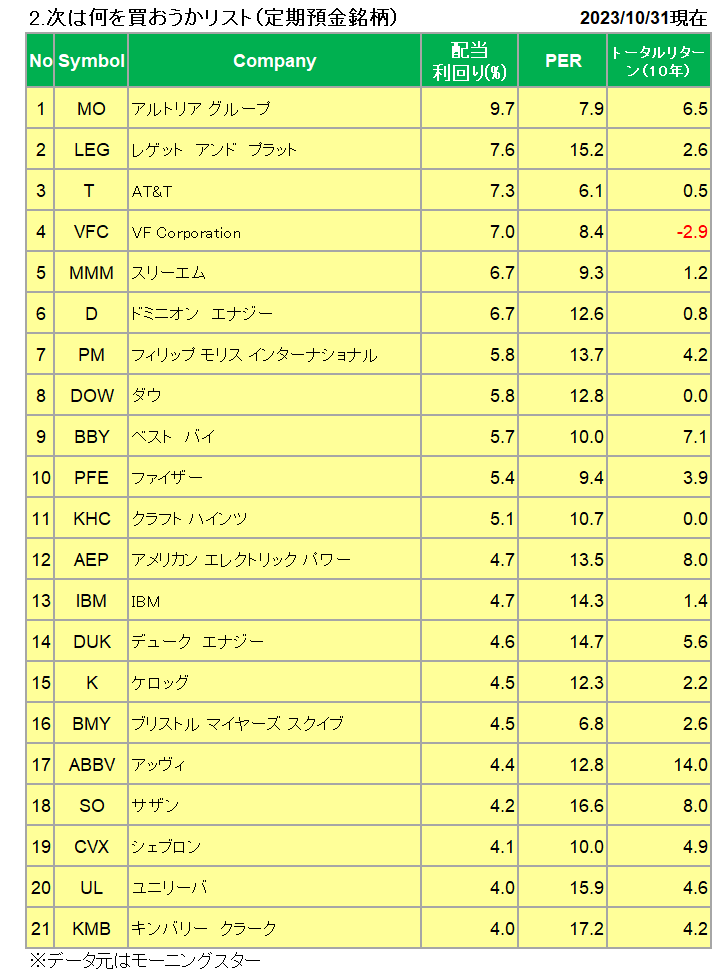

早速ですが、定例の次は何を買おうかリスト(2023年10月末時点) を公開します。

まずはこちら。

こちらはトータルリターン(10年)が市場平均、Vanguard S&P 500 ETF(VOO)のトータルリターン11.02を上回る銘柄のリストとなります。

トータルリターンとは

トータルリターン(Total Return)とは、一定期間内に投資商品への投資から得られる総合収益を指します。

これにはキャピタルゲイン(譲渡益)だけでなく、再投資された分配金(インカムゲイン)などが含まれます。

こうした利益の合計額を投資コスト(購入価格)で割ってパーセンテージで表すことが多く、総収益率ともいいます。

トータルリターンは、投資信託の運用成績を表す際に用いられます。

分配金を全て再投資したと仮定し、ある一定期間の分配金込みの基準価額の騰落率を年率で表します。

(SMBC日興証券HPより)

堂々1位は相変わらずブロードコム。

株価はここ最近でこそ行ったり来たり状態となっているものの、AIブームからエヌビディアにつられる形での爆上げによって4月は3%だった配当利回りが2.2%にまで下がってしまったのは残念。

ちなみに4%を超えているのはアッヴィ(4.4%)のみとなっています。

そのアッヴィですが主力製品ヒュミラが米国での特許が切れた影響から10月27日発表の第3四半期決算は前年同期比で売上が6%減、調整後1株利益が約19%減となったものの市場予想を上回り、通期予想を上方修正しています。

続いては配当利回りが4%を超えるリストになります。

利回り1位は相変わらずアルトリア(MO)。

その利回りは9.7%と前月の9.3%からさらに上昇。

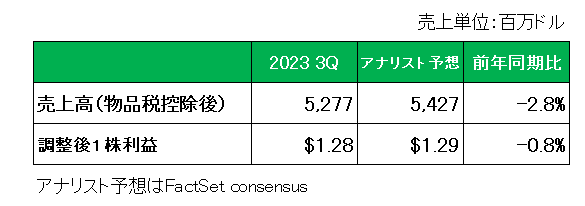

これは現地時間の10月26日に発表した2023年第3四半期決算において前年同期比で売上が4.1%の減収、さらに以下のとおりアナリスト予想に対し売上、調整後1株利益ともに予想を下回ったことから発表当日の株価が暴落(-8.3%)したことが影響しています。

但しこの銘柄の場合配当については、”年間1桁台半ばの配当成長”を撤回していないこと。

そして冷静に見れば今期(通期)の調整後1株利益が前期比で1.5%~3.0%の増益予想となっていることは心に留めておく必要があるでしょう。

ちなみに市場平均(SP500)に連動する代表的なETFであるVanguard S&P 500 ETF(VOO)のトータルリターンは前述のとおり11.02となっており、アッヴィ以外のすべての銘柄が市場平均を下回っていることに注意を払う必要があるでしょう。

つまり基本高配当銘柄への投資は株価上昇には期待できない。

というある意味当たり前の事実を表していることになるわけですが、毎度毎度のコメントとなりますが高配当銘柄への投資はある意味”定期預金的投資”と割り切って考える必要があるとも言えます。

何はともあれ、本リストが皆さんの銘柄選びの参考となればこれに勝る喜びはありません。

(本リストやコメントを妄信しての投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村

改めてトータルリターン(10年)と高配当の両方取りは期待しない事、と思いました。でも、次の10年トータルリターン平均越えを狙え!も難しいです。やはり安定配当を頂くのが良さそうな。いつもアップデート記事をありがとうございます。

ハロウィンに買え、というアノマリー通り連日上質していますね。以前は9月過ぎたら買え、だったような?絶賛下降中の私の(泣)ディズニーもちょびっと上げてきました。

映画『ホーンテッドマンション』は面白かったですが。ショボン。無配もなるべくして…だったのか。今年100周年なのですね。娯楽も変化しているのかな。

みずほさん

こんにちは。お元気そうで何よりです。

〇〇に買え、というフレーズは〇〇に買うな、と同じくらい頻繁に言われているような、、、

みずほさんはディズニーホルダーだったのですね。

この銘柄は夢見る投資家の保有割合がとても高いのでどうしても割高になりがち。

その結果夢から覚めた時に暴落する傾向があるような。

逆に言えば暴落したら買う=暴落時以外は手を出さない、というスタンスで臨むと失敗が少ないのでは、というのが当方の勝手なイメージです、

おはようございます。

配当再投資の積み重ねの記録。素晴らしいリターンですね。

正直者さんは焦らずじっくり一歩ずつ。この歩みの記録は気がつけばまた大台にいつの間にか到達されているのでしょうね。(以前も大台到達されてありましたが)

私は景気循環を捉えるトレードを心がけて日々景気循環を追っています。新書も名著も経済学もいろいろと目を通し、市場平均以上の運用にも正直自信はあります(笑)。が過信はしていません。

自信はあれど過信はせずのスタンスです。

ですので、自分の手腕だけの運用は全体の半分以下で過半数は市場平均を取れるように、インデックスと長期優待と配当貴族にしています。自分の読み違いもあるでしょうし、予期せぬ市場平均の暴騰もあるでしょうから。

市場平均でも十分満足ですが、自分の努力も加えてバランスを取りつつの運用で市場平均プラスアルファを狙っています。が、自分の中では十二分の結果となっています。

ウィニングチケットさん

おはようございます。

景気循環投資はまさにタイミングが非常に難しいのですが、研究熱心なウィニングチケットさんなればこその成功なんでしょうね。

それにしても市場平均以上のパフォーマンスとは驚き。

当方にはとても真似できません。

そのうちどこぞの出版社から出版依頼が来るのでは?(真面目な話)

その時は献本よろしくお願いいたします。(笑)