以前から不定期で保有銘柄を中心に売上等直近の業績の紹介をして来ましたが、2020年度決算も終了していますので、自身の備忘録の意味も含め2020年版としてアップデートすることにしました。

今回は通信大手のAT&T(T)を取り上げたいと思います。

【会社概要】

エー・ティー・アンド・ティー(AT&T Inc.)は、世界において電気通信、メディアおよび技術サービスの提供に従事する持株会社である。

【事業内容】

同社は、通信セグメント、ワーナーメディアセグメント、ラテンアメリカセグメントの3つのセグメントを通じて事業を行う。

通信セグメントは、消費者に無線および有線の通信、ビデオおよびブロードバンドサービスを提供する。

同セグメントは、モビリティ、エンターテインメントグループ、およびビジネスワイヤラインを含む。

ワーナーメディアセグメントは、長編映画、テレビ、ゲーム、その他のコンテンツを物理的フォーマットおよびデジタルフォーマットで開発、制作、および配信する。

同セグメントは、ターナー、ホームボックスオフィス及びワーナーブラザーズを含む。

ラテンアメリカセグメントは、ラテンアメリカでは娯楽サービスを、メキシコでは無線サービスを提供する。

同セグメントの部門はヴィロとメキシコを含む。

2021年1月31日時点の従業員数は約23万人。

(出典元:SBI証券(一部変更)、Form-10K)

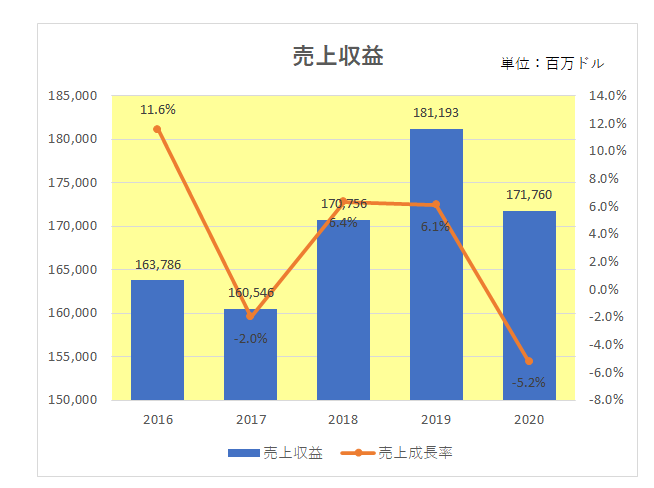

まず直近5年間の売上の推移は以下のとおりとなっており、タイムワーナー買収により2018年、2019年と増加したものの2020年は新型コロナ流行による影響で減収に終わっています。

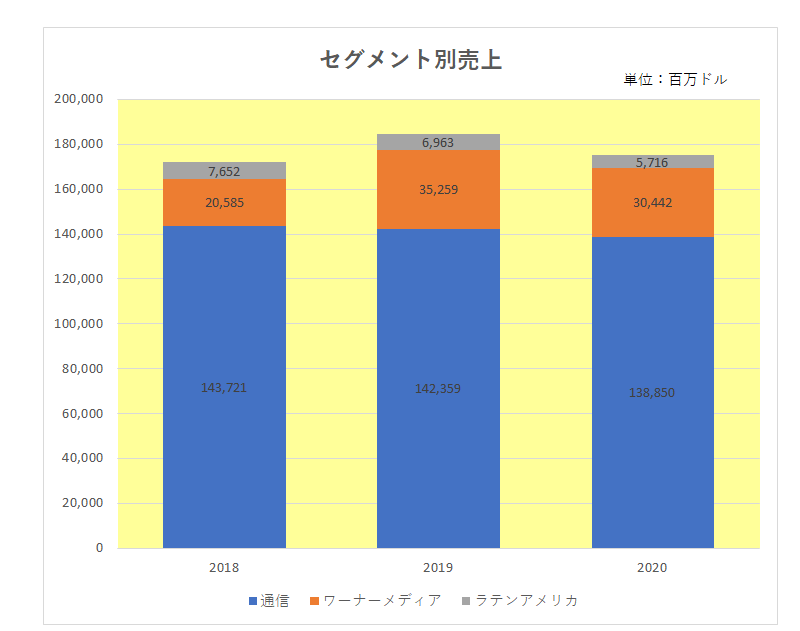

また過去3年間のセグメント別の売上(全社・消去等は除く)は以下のとおり。

通信とメディアの融合、ということで日本円換算で約9兆円もの金額でタイムワーナーを買収したわけですが、いまだ通信セグメントがメイン事業となっています。

続いては1株利益(潜在株式調整後)。

御覧のとおり特殊要因の影響もありでこぼこ状態。そして直近2020年では赤字に転落。

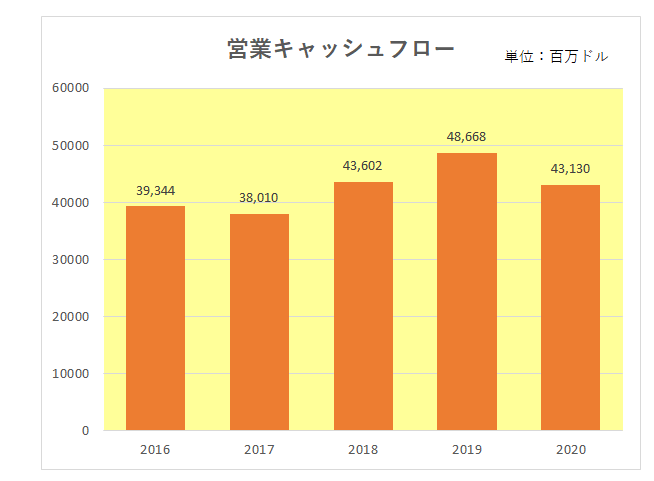

但し会社の収益力を知る上でより重要なのは真の稼ぐ力を表す営業キャッシュフロー、そしてそのマージンの推移。

こちらの方は赤字に転落した2020年でも営業キャッシュフローマージンは25%をキープしています。

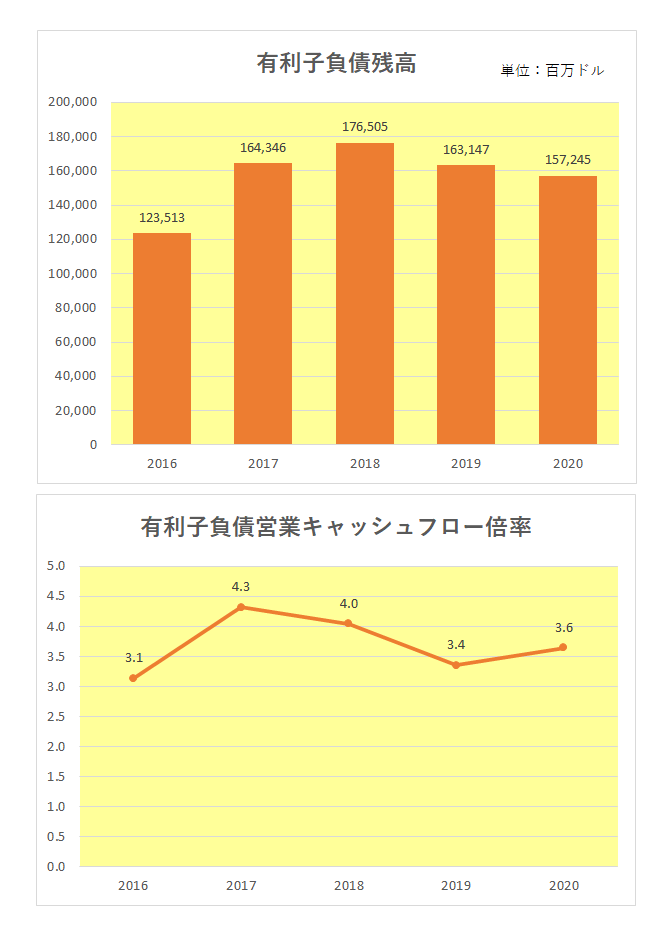

そしてこの銘柄の場合何と言っても気になるのが、タイムワーナー買収で膨らんだ巨額の有利子負債残高と財務の安定性を示す有利負債営業キャッシュフロー倍率。

有利子負債営業キャッシュフロー倍率とは、簡単に言えば今ある借金を毎年の稼ぐ力で何年で返済できるか?という数字(年数)であり、数字が少なければ少ないほど返済能力が高い、つまり財務的に安定しているということになります。

<計算式>

有利子負債営業キャッシュフロー倍率=有利子負債÷営業キャッシュフロー

有利子負債削減の会社コミットメントどおり2019年、2020年と削減を続けて来ましたが、2020年はコロナの影響もあり営業キャッシュフローの減少により有利子負債営業キャッシュフロー倍率がやや上昇している状況が見て取れます。

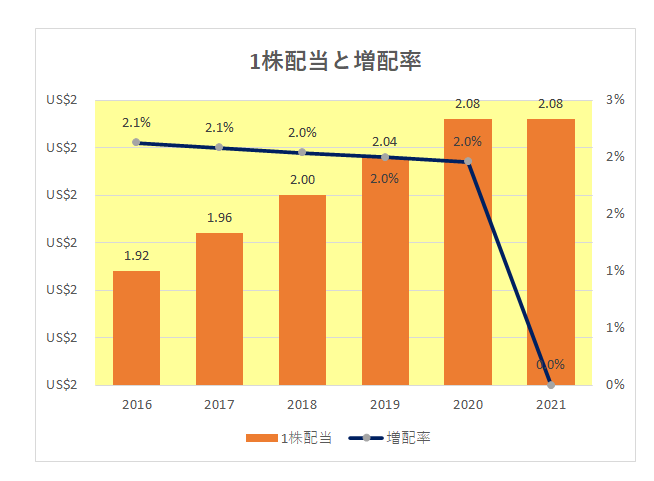

最後にインカムゲイン投資家注目の増配率。

御覧のとおり2020年までは判で押したように毎年0.04ドル、約2%の増配を続けて来ましたが、2020年12月の増配タイミングでの配当のお知らせでは四半期ベースで1株当たり0.52ドルと現状維持を発表。

そして現時点では今期は配当維持の予定、ということであくまで予想ベースではありますが連続増配が途切れている状況となっています。

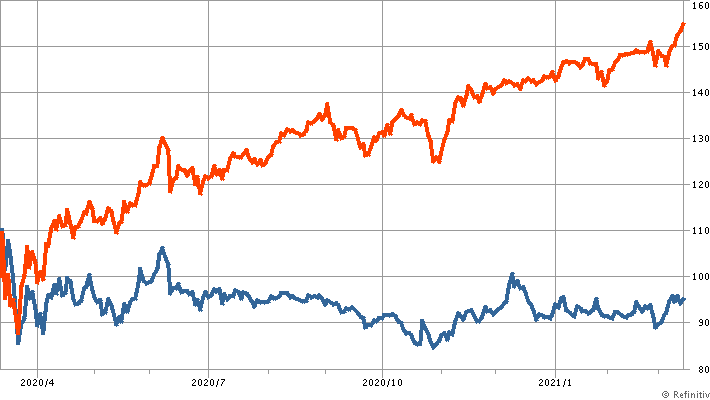

尚、参考までに過去1年間の株価の推移(青色)を市場平均(ダウ平均:赤色)と比較したチャートは以下のとおりダウ平均を大きくアンダーパフォームしている状況。

以上見てきましたが、タイムワーナー買収もあり売上、営業キャッシュフローを伸ばしていた矢先の新型コロナ流行によって2020年は厳しい年となり、連続増配も途切れた形となってしまったこの銘柄ですが、前述のとおり今期2021年において配当維持を公表しています。

もちろん有利子負債の削減を優先しなければならないという足かせはあるわけですが、現在の7%という高い配当利回りを考えた時、新型コロナ流行収束に光が見え始めた現在インカムゲイン投資としてそれほど悲観的になる必要はない。

と考えているところです。

(本データを妄信しての投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村