3月9日にヘルスケア大手のファイザー(PFE)から配当金を受領しました。

ファイザーの増配タイミングは今回3月支払い分となっており、すでに発表のとおり前回の1株当たり0.36ドルから0.38ドルへと5.6%の増配となっています。

この銘柄を初めて購入したのがまさかの大減配直前の2008年、その後めげることなく2009年から2011年まで地道に買い増しを実施し現在に至ります。

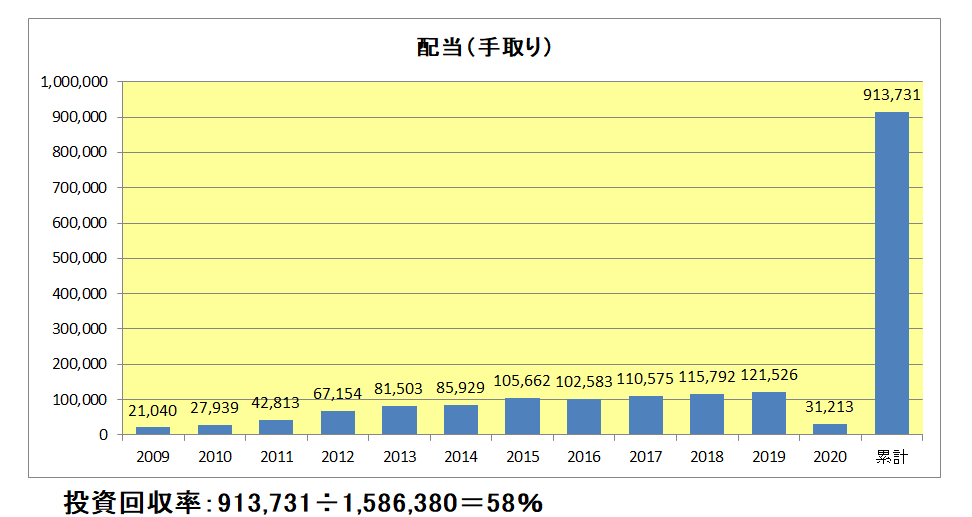

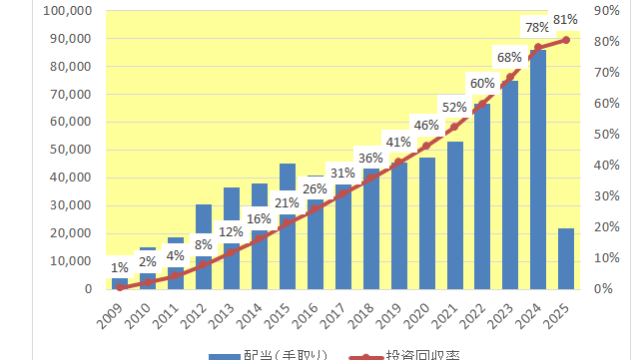

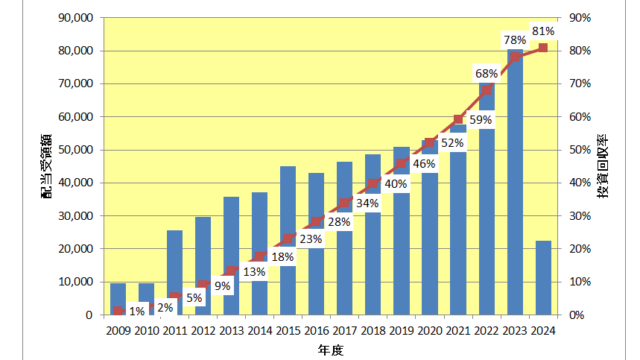

これまでの配当金の積み上がり状況は以下のとおりとなっており、総投資額159万円に対する総配当受領額は約91万円、その回収率は58%にも達しています。

つまり投資額の約半分以上をすでに回収したことになります。

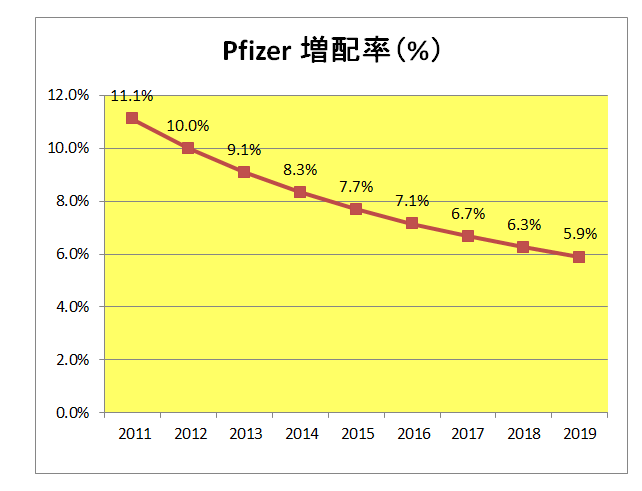

また過去の増配率は以下のとおりとなっており、ここのところはずっと毎年0.08ドルずつの増配が続いているため増配率自体は微減が続く状況となっています。

とは言えいまだ高いレベルの増配率を維持、小心者の当方にとっては安心してホールドできる銘柄の一つと言えるでしょう。

但し、今後の動向には目が離せません。

その理由は、特許切れ医薬品事業の後発医薬品メーカーのマイランとの統合。

これ、特許切れ医薬品事業を手放すということ。

つまり自社開発(もしくは買収)のみで生きる道を選んだ、ということになります。

しかし現在は大型新薬の開発自体が厳しくなっている状況。

さらにファイザーの場合、2026年から2029年にかけて5つの主力医薬品が特許切れになってしまう。

これにより数千億円の売上を失うにもかかわらず、それを補うジェネリックも消費者向け医薬品もない。

となると、この銘柄はもはや通常の医薬品メーカーではなくバイオテクノロジー企業として見る必要があります。

つまりいい方を変えればリスクを取って高成長を目指す企業、新薬の開発の成功によって業績が大きく左右される企業。

分かりやすく言えば、グロース株の性質を持つ企業になった、と言えるのかもしれません。

それが証拠に1月28日の2019年第4四半期決算発表時、残念ながら2020年の自己株買いの計画はないことを公表しています。

ということで、この先2~3年は厳しい状況となりそうですが、変身に期待しホルダーとして少々長い目で見守る必要あり、と思っています。

この銘柄を手放す時、それは、

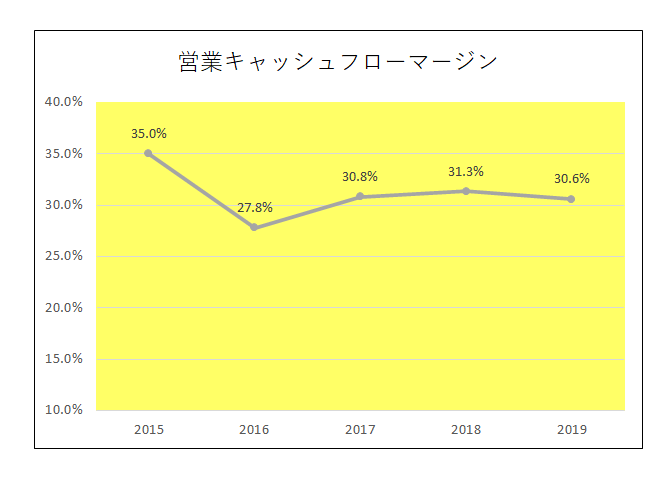

営業キャッシュフローマージンが上記レベルから大きく下がった時。

ということになります。

(投資にあたってはくれぐれも自己責任でお願いいたします。)

おはようございます。

ファイザーは、総合ヘルスケア

ジョンソン&ジョンソン

よりも

バイオ製薬によりシフトして来ているんですね。

ファイザー私も年初来安値で参戦しましたが

米国の製薬メガファーマー達のアッヴィも、ファイザーも、ジョンソン&ジョンソンも

驚異的な営業利益率&営業キャッシュフロー率ですね。

株価はさておき、保有していると誇らしい気分になります(⌒‐⌒)

中でもジョンソン&ジョンソンはさらに抜きん出て

ますね。

ウィニングチケットさん

ファイザー参戦されたんですね。

記事にも書いたとおり、バイオ企業への転換がうまくいくかどうか、これからが正念場とったところです。

営業キャッシュフローマージンで見ればアッヴィが抜きんでていますが、こちらもアラガン買収がうまく行くか、に注目しています。