7月の追加投資で少々迷っています。

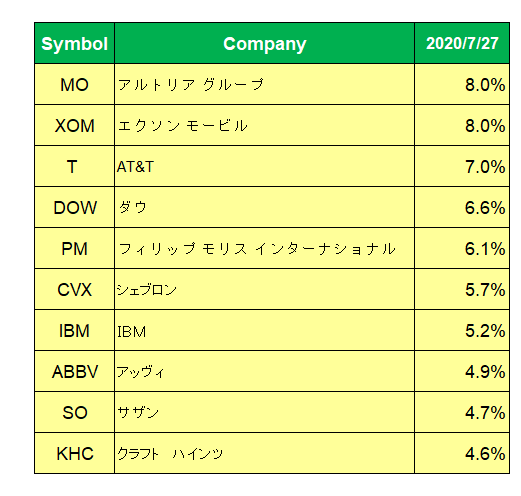

こちらは「次は何を買おうかリスト」から直近の配当利回りの高い順にソートした結果となります。

この中から現在保有割合の高いたばこ銘柄のアルトリアとフィリップ・モリス、そしてエネルギー銘柄のエクソン・モービルとシェブロン、さらに通信銘柄のAT&Tは除外。

そして本格的な景気回復がいまだ見えない中での景気循環株であるダウも除外。

その結果残った最上位銘柄が5.2%のIBM。

となればIBMを購入。

となるのですが、この銘柄は5月、6月の定期買付時、そして減配を公表したドミニオン・エナジーの売却資金での購入を含めて連続で購入しています。

ただ現時点で当方の米国株ポートフォリオ全体に占める割合はいまだ5%程度。

またIT銘柄への投資はこの銘柄のみ、ということで買い増し余地がないわけではありません。

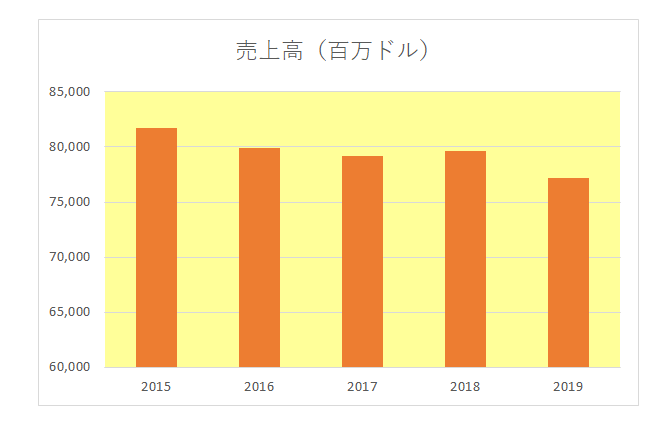

もちろんこの銘柄に関しては、ITとは名ばかりで長きに渡り売上が伸び悩んでいることは百も承知。

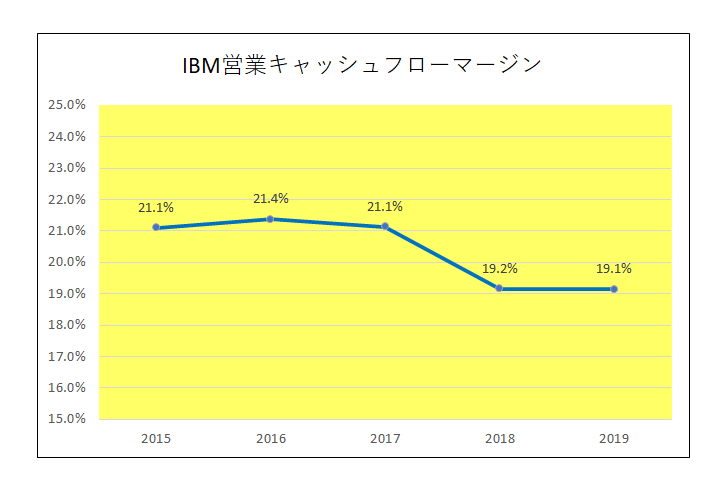

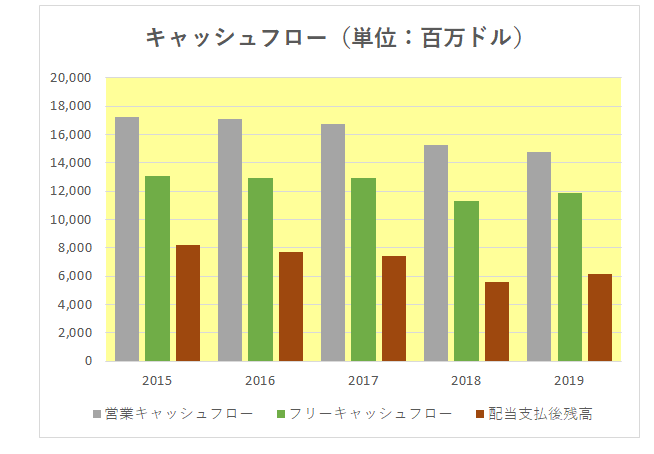

また営業キャッシュフローマージンもどうにかこうにか踏ん張っている苦しい状況。

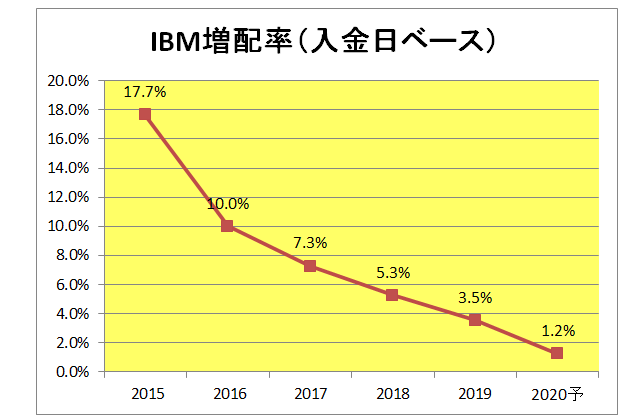

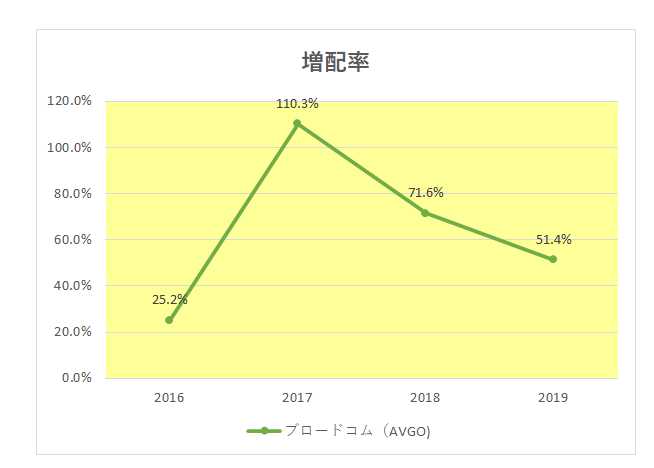

そして増配率は右肩下がり。

ただこの銘柄の場合、レッドハット買収により有利子負債残高は大幅に増加したとは言え、いまだ財務状況はそれほど悪くない。

さらに7月20日に発表された第2四半期決算は売上、利益ともにアナリスト予想を上回った。

となればやはりここは自身の方針、ルーティーンに従いIBMか。

とここで登場するのが半導体銘柄のブロードコム。

この銘柄についてはつい先日記事にしたばかりです。

現時点の配当利回りは4.2%と5%に届いていません。

ただ買収効果もあり過去の増配率がすさまじい。

しかし借入というレバレッジをかけてこれまで高い成長を成し遂げて来たこの銘柄、財務の安定性ということになるとやや心配、さらに今後も買収を行う可能性は非常に高い。

そのあたりのリスクの高さを十分認識した上で、小額投資ならありかな。という気持ちが高まっている。

ということでもう少し悩みたいと思います。

(増配を続けるも成長性に乏しい老舗銘柄か、驚くべき増配率を誇る高レバレッジの成長銘柄かで迷った時の投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村