ご存じのとおり令和4年度(2022年)分の確定申告書の受付期間は2月16日(木)から3月15日(水)。

ちなみにこれが還付申告の場合は、1月から受け付けてもらえるわけですが、当方の場合エクソン・モービル(XOM)とファイザー(PFE)の売却益があるため残念ながら今回は税金を支払う年。

<還付申告と確定申告の違いについて>

還付申告と確定申告の大きな違いは、税金を納めるのか還付されるのかで分かれます。

確定申告

事業所得等がある人が1月1日から12月31日までの所得に対して納める税金を確定させるために行う申告。

還付申告

会社員のように年末調整によって納め過ぎた税金を返還してもらうために行う申告。

この2つの申告は同じもののようですが、実は全く違うものになります。

(但し、還付申告に専用の用紙はなく通常の確定申告と同じ用紙を使うことになります。)

(会計.comより抜粋)

還付の場合は目一杯気合を入れて作成に励むのですが(苦笑)、今回はあまりモチベーションが上がらず。

ちなみに当方の場合国税庁ホームページの申告書作成コーナーを利用しデータ作成しているのですが、何分年寄りなもので、確認・チェックを印刷してするくせがついていることもあり、結局紙での提出。(というか携帯での作成ができない。)

実は申告書を印刷中プリンタが壊れてしまい結構あせりましたが何とか乗り切りました。

尚、例年どおり税額に大きな影響を与える項目は以下3点。

・寄付金控除(主にふるさと納税)

・損益通算

・外国税額控除

損益通算とは

損益通算とは、一定期間内の利益と損失を相殺することです。

株式などの投資を行って利益(譲渡益や配当など)が出た場合は税金がかかりますが、一方で損失が出た場合には利益から差し引いて、その分だけ税金を減らすことができます。それでもマイナスになった場合、確定申告を行うことで最長3年間損失を繰り越して控除することも可能です。

(SMBC日興証券)

外国税額控除とは

居住者は、所得の生じた場所が国内であるか、国外であるかを問わず全ての所得について日本で課税されますが、国外で生じた所得について外国所得税の課税対象とされる場合、わが国及びその外国の双方で二重に所得税が課税されることになります。

この国際的な二重課税を調整するために、居住者が外国所得税を納付することとなる場合には、一定の金額を限度として、その外国所得税の額をその納付することとなる年分の所得税の額から差し引くことができます。

これを「居住者に係る外国税額控除」といいます

(国税庁HP)

これに加えて今回は昨年途中にリタイアし本業の稼ぎが激減したため、配当所得を総合課税で申告するか、分離課税で申告するか、という重要な選択がありました。

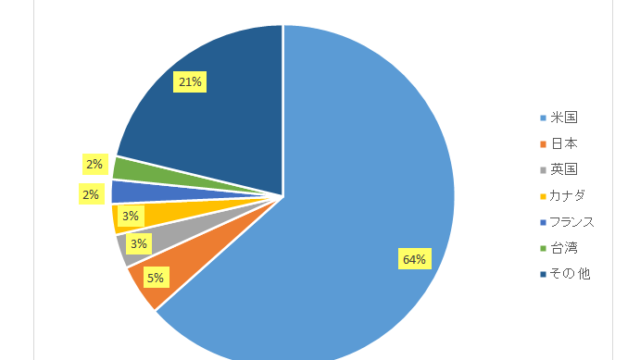

ご存じのとおり上場株式等の配当所得については総合課税か分離課税かを選択できるわけですが、それぞれで税率が異なるためどちらを選ぶかで税額が変わって来る。

(総合課税の場合は累進税率、分離課税の場合20.315% (所得税および復興特別所得税15.315%、 住民税5%))

さらに総合課税の場合配当控除の適用があるわけですが、これが米国株には適用されない、ということで計算が複雑になります。

但し、国税庁ホームのシステムを使えばそれぞれで作成した場合の税額を自動で計算してくれるので簡単に比較が可能、今回は総合課税での申告となりました。

(これがもし昔のように手計算でやらなければならなかったら、と考えるとゾッとします、、、)

結果として数万円の支払いとなり、コンビニで支払いをする予定です。

それにしても今回の申告であらためて税金の知識の重要性を再認識しました。

仮に損益通算、特に繰越控除制度の知識がなかったら。

つまり、

上場株式等を譲渡して生じた損失のうち、その年に控除しきれない金額は、翌年以降3年間にわたり上場株式等の譲渡益、および上場株式等の配当等から控除することができる。

ことを知らなかったら。

今年の場合なんと百万円以上の税金を支払わねばならなかった。

ということで、ある意味株式投資での銘柄研究とほぼ同じ、いやそれ以上の時間を費やしてもいいくらい税金の知識習得は重要と言えるのではないでしょうか。

何はともあれまだ未提出の皆さん、確定申告の作成・提出はくれぐれもお早めに!

<参考>

確定申告って何をどうすればいいの?というレベルの方はまずはこちら。

(確定申告書の作成にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村