以前の記事でスリーエム売却資金で米国株の買い増しを検討したが、今一つしっくり来ていないことを書きました。

そこでちょっと視点を変えて、というか分散投資のセオリーに従い保有割合が最も低いセクターから銘柄選定することに。

そのセクターとは公益事業。

当方の場合公益事業銘柄は現在サザン(SO)1銘柄のみであり、その割合はわずか2%にしか過ぎない。

ということで、電力事業等を営む公益事業銘柄から配当利回りの高い以下3銘柄を候補としてあげ比較することにしました。

・アメリカン エレクトリック パワー(AEP)

アメリカン・エレクトリック・パワー(AEP)(American Electric Power Company, Inc.)は公益事業持株会社。個人・法人向けに発電、送配電、電力販売を手掛ける。米国で事業を展開。

・エクセロン(EXC)

エクセロン(Exelon Corporation)は公益事業持株会社。子会社を通じて、米国イリノイ州とペンシルベニア州で電力を供給する。フィラデルフィア地区でガスの供給も手掛ける。

・エクセル エナジー(XEL)

エクセル・エナジー (Xcel Energy, Inc.) は、電力と天然ガスのサービス会社。 米国で、発電、送電、配電のほか、天然ガスの供給などのさまざまなエネルギー関連サービスを提供する。

コロラド、ミシガン、ミネソタ、ニューメキシコ、ノースダコタ、サウスダ コタ、テキサス、ウィスコンシン州の顧客向けに事業を展開。

(ブルームバーグより)

尚、参考としてすでに保有中のサザン(SO)も含めています。

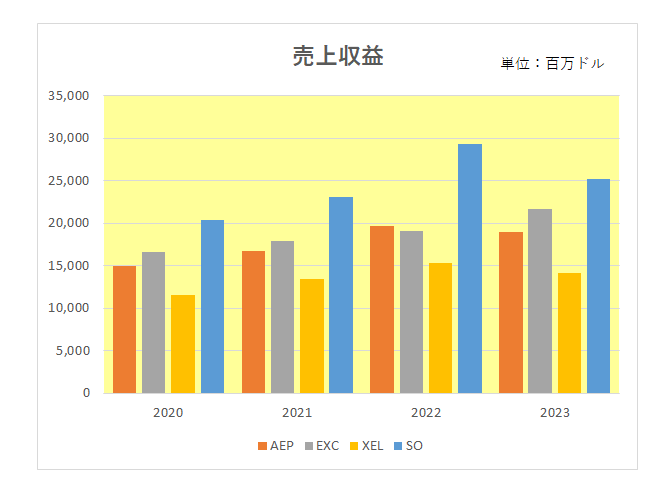

まずこちらが直近2020年以降の売上の推移となりますが、直近2023年で対象銘柄で一番売上が多いのがエクセロン(EXC)、そして最も少ないのがエクセル エナジー(XEL)といった状況。

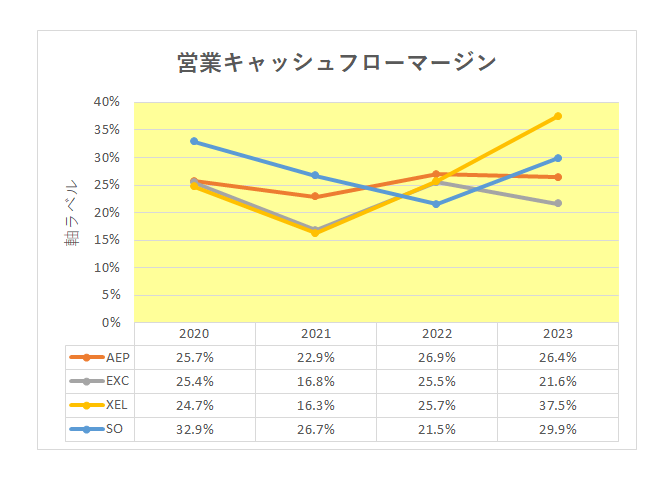

続いては真の稼ぐ力を表す営業キャッシュフローマージン。

営業キャッシュフローマージンとは

企業がどれほど効率的にキャッシュを稼いだかを示す指標であり、営業活動の結果として売上がどのくらいの営業キャッシュフローを生み出したかを表している。

計算式は、営業キャッシュフロー÷売上高で表される。

PL(損益計算書)上の利益はお化粧が可能だが、営業キャッシュフローは資金の入出金であり、会計基準・会計方針等の影響を受けないいわばごまかしのきかない数字である。

従って同業他社を比較する際にも有用である。

こちらは2021年以降右肩上がり、直近2023年では37.5%を叩き出したエクセル エナジー(XEL)が目を惹きます。

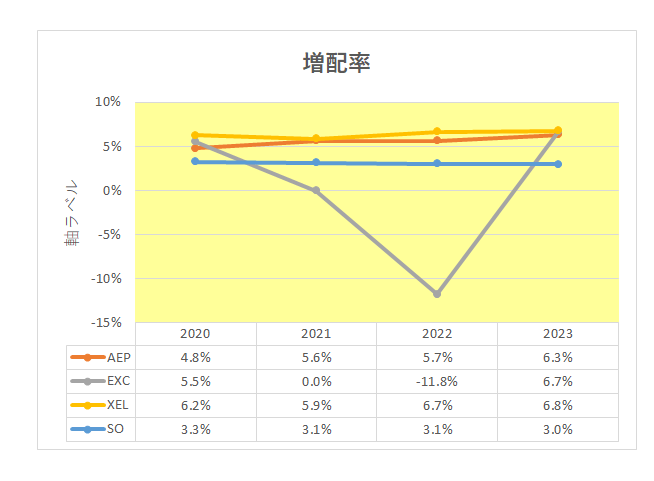

そして注目の増配率。

こちらは・アメリカン エレクトリック パワー(AEP)とエクセル エナジー(XEL)が安定的かつ高い増配率となっています。

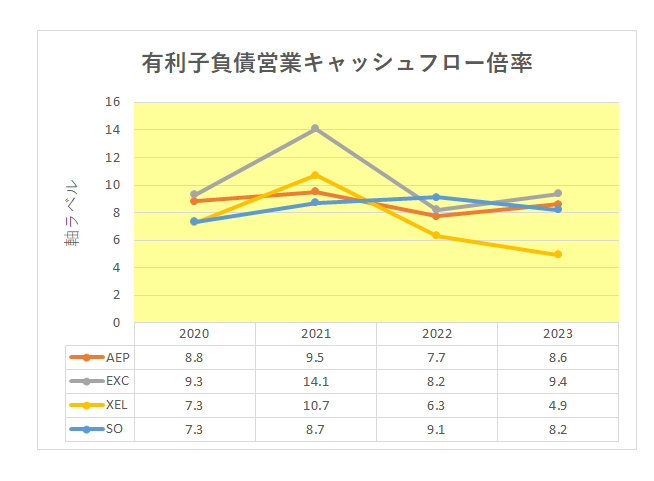

最後に財務の安定性を表す有利子負債営業キャッシュフロー倍率は以下のとおり。

有利子負債営業キャッシュフロー倍率とは、簡単に言えば今ある借金を毎年の稼ぐ力で何年で返済できるか?という数字(年数)であり、数字が少なければ少ないほど返済能力が高い、つまり財務的に安定しているということになります。

<計算式>

有利子負債営業キャッシュフロー倍率=有利子負債÷営業キャッシュフロー

直近2023年を見るとエクセル エナジー(XEL)が4.9倍と他を圧倒している状況。

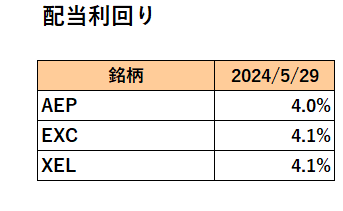

現時点の配当利回りは以下のとおり。

とここまで見てきましたが、やはり総合的にエクセル エナジー(XEL)に軍配を上げることに異論はないのではないでしょうか。

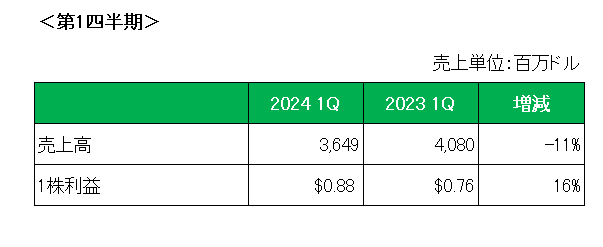

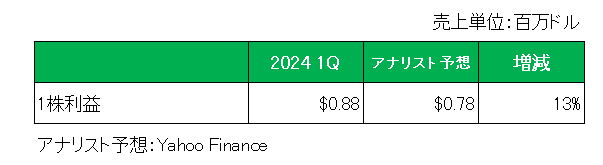

尚、4月25日発表の直近2024年第1四半期決算は以下のとおり前年同期比で売上は11%減となったものの1株利益は16%増、またアナリスト予想を上回っています。

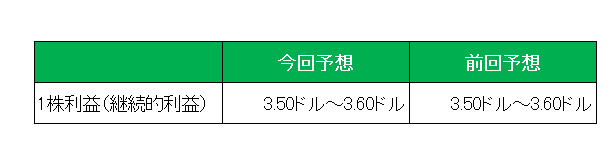

そして今期通期予想1株利益(NON-GAAPベースの継続的利益)は前回予想を据え置いたものの、前期実績に対しては4.5%~7.5%増の予想。

また、4月20日支払いの配当はそれまでの1株当たり0.52ドルから0.5475ドルへと5.3%増配を実施し21年連続増配を達成。

さらに長期目標として以下を設定しています。

– 2023年の一株当たり3.35ドル(継続的利益ベース)に基づき、長期的な年間EPS成長率を5%から7%とする。

– 年間5%から7%の増配を実現する。

– 配当性向50%から60%を目標とする。

– 有担保優先債務格付をAレンジに維持する。

以上、一見購入に何の支障もないように見える、というかむしろ非常に魅力的に見えるこの銘柄ですが、実は購入にはかなりの覚悟が必要。

なぜならこの銘柄はいわくつき物件ならぬいわくつき銘柄だから。

そのいわくとは火災。

実はエクセル エナジーは、今年2月に発生したテキサス・パンハンドル地域の大規模な山火事におけるスモークハウス・クリーク火災の発火に同社の配電柱(電線の発火)が関与したことを認めている。

その結果、スモークハウス・クリーク火災の被害を受けた人々に対する請求手続き中。

具体的には、

– 46件のクレームを受け、解決に向けて取り組み中。

– 15件の訴訟を提起されている。

– 損失が発生する可能性が高いと判断し、2億1,500万ドルの負債を計上している。(但し保険金受取と相殺)

– 現在、2024年の山火事による損害をカバーするために約5億ドルの保険に加入しているが、潜在的な山火事損害に影響を与える可能性のある未知の事実や法的な検討事項があるため、損害額の上限を合理的に見積もることができない。

としており、今後の状況によっては損害額が保険金を上回る可能性がある。

つまりそのリスクを認識した上で購入することが必要であり、まさに火中の栗を拾う形。

ちなみに今回の購入額が米国株全体に占めるであろう割合は約2%程度。

リスクは十分認識しているつもりです。

(大規模火災の出火元になっている銘柄への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村

そういえばアメリカは山火事が多いですね、ここ何年かだと思いますが。温暖化のせい(乾燥や熱波)とか放火(!)が多いとか言われますが。

燃えだすと広がる一方で消火が追いつかないようです。海外ニュースで見ると。

アメリカばかりじゃなく、オーストラリアやヨーロッパも夏場の大規模山火事が発生しています。地球が心配になります。

NHK BS放送の海外現地ニュース、見だすと面白くて毎日見ています。時間割から見たい地域と時間を選ぶと自分に合った視聴ができると思います。が、益々引きこもり?

みずほさん

こんにちは。

やはり温暖化の影響なんでしょうねぇ。

みずほさんはBS契約されているのですね。

BSって歌番組しかりドラマしかりネイチャーものしかり、結構魅力的な番組が多いので契約したいのですが、みずほさんのように引きこもる可能性大なので二の足を踏んでいます。(笑)

おはようございます。

「電力と天然ガスのサービス会社。 米国で、発電、送電、配電のほか、天然ガスの供給などのさまざまなエネルギー関連サービスを提供する。」どこからどう見ても手堅い公益エネルギー銘柄ですが、山火事でとんでもない賠償責任請求が来るかもとは恐ろしいニュースにびっくりです。

そういえばかつて昭和の地代に、配当金目当てで年金がわりに退職金をどんと注ぎ込む方も多くいたであろう日本の公益エネルギー銘柄の代表も破綻の危機になりましたね。そう東京電力!!

昭和の地代にはまさかあの鉄板大本命親方日の丸の東京電力が大赤字で補償対応で会社がなくなるのではというところまで行くとは誰も想像できない世界線が現実に起きてしまいました。

この銘柄も山火事でどうなるか。なるほど。山火事など全く視野に入っていなかったのでとてもありがたい情報カンシャ感謝です。これから景気後退、金融危機などで公益銘柄へ避難、シフトする局面もちょうどシュミレーションしようと思っていたところでしたのでタイムリーな記事に感謝です。

個人的には、公益セクターへの避難時、資金シフト時は個別銘柄では避難先として不安なのでセクターETFを活用しようと思いました。気づきの得られる記事をありがとうございます。

ウィニングチケットさん

おはようございます。

東京電力、過去の栄光を知るものとして今の姿を見ていると隔世の感は否めません。

セクターETFですか、いつもながらの賢い選択に感心します。