2月の投資ですが、本田技研工業(7267)を100株購入しました。

【特色】

4輪世界7位で北米が収益源。2輪は世界首位。環境対応を強化。40年までに脱エンジン目標

【連結事業】

二輪17(17)、四輪63(0)、金融サービス17(10)、パワープロダクツ他3(5)

【海外】86 <23・3>

【業種】

自動車 時価総額順位 2/8社(会社四季報より)

本田技研工業は購入候補リストに追加したばかりの銘柄ですが、購入理由は以下のとおり。

・3%を超える予想配当利回り

・連続増配銘柄ではないものの、ここ10年で減配はわずか一回、増配7回、据え置き2回とまずまず安定していること

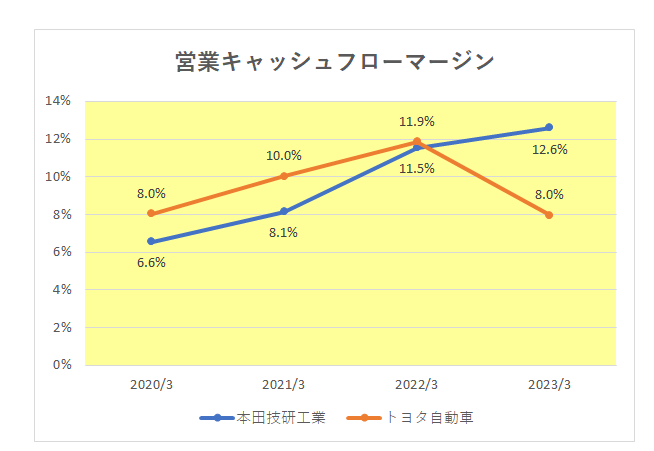

・真の稼ぐ力を表す営業キャッシュフローマージンが右肩上がりとなっており直近2023/3期では業界の盟主、世界一の販売台数を誇るあのトヨタを上回っていること

営業キャッシュフローマージンとは

企業がどれほど効率的にキャッシュを稼いだかを示す指標であり、営業活動の結果として売上がどのくらいの営業キャッシュフローを生み出したかを表している。

計算式は、営業キャッシュフロー÷売上高で表される。

PL(損益計算書)上の利益はお化粧が可能だが、営業キャッシュフローは資金の入出金であり、会計基準・会計方針等の影響を受けないいわばごまかしのきかない数字である。

・2023年10月1日を効力発生日として、普通株式1株につき3株の割合で株式分割を行っている等、投資家目線の取り組みを進めている企業であること

・購入時点の予想PERが8.6倍と決して割高ではなかったこと、さらにPBRは0.69倍と1倍を大きく割る水準であり、2024年3月1日から2024年4月30日までの期間で自社株買いを予定しているものの、金額は上限50,000百万円でありさらなる自社株買いの余地が十分あると考えたこと

・通期利益予想を上方修正したが、第3四半期までの進捗状況からさらなる上方修正=増配余地(ホンダの配当は配当性向30%をベースとしている)があるのでは、と期待したこと

実は当方以前この銘柄を保有していた。

しかし塩漬け状態にしびれを切らし2017年売却したという苦い経験がある。

ちなみにそのまま持ち続けていたら今頃十分含み益が出ていたはず、、、(汗)

以上書いて来ましたがもちろん業種柄不況時、円高時には減収減益を余儀なくされ減配の可能性があることは百も承知。

ただ米国株を含め現在輸送用機器銘柄への投資を行っていない状況下、小額であれば十分ありかな?

と考えた上での投資であり、ある意味リベンジ的投資になりますが果たしてどうなりますか。

(海外売上割合が8割を超え、為替によって業績が大きく左右される銘柄への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村