現地時間の2月23日、通信大手のAT&Tが保有する衛星テレビ事業を運営するディレクTV株のかなりの部分をプライベートエクイティー投資会社のTPGに売却することで合意に近づいている、とCNBC等が報じました。

そもそもディレクTV売却に関しては、2019年に物言う株主(アクティビスト)として知られるヘッジファンドのエリオット・マネジメントが経営の見直しを迫り、ディレクTVを売却をするよう提案していたものであり、その後売却の噂が出ていた。

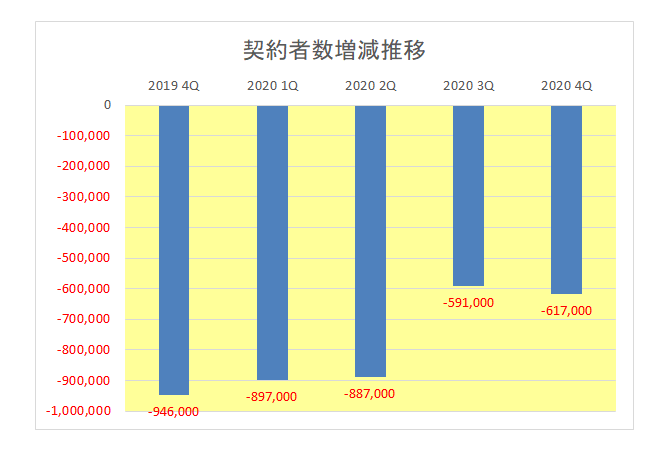

そうでなくても衛星放送は、インターネットでの動画配信サービスに切り替える利用者の増加によって以下のとおり契約者数の減少に歯止めがかかっていなかった。

売却額は約150億ドル(日本円換算で約1.6兆円)になる見込みとのことですが、この金額はAT&Tが2014年に買収した金額である485億ドルを大きく下回ることになります。

つまりこの買収は完全に失敗に終わったということ。

ただホルダーにとってこのニュースは朗報。

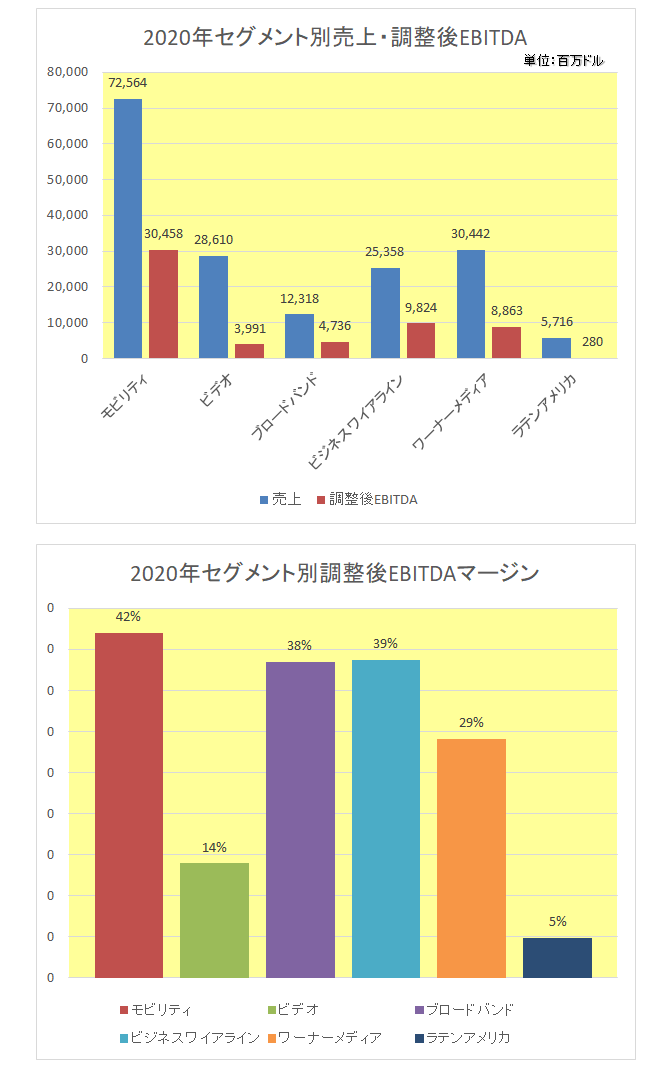

なぜならAT&Tのコアとなるべき事業はやはりモビリティ(携帯)事業だから。

EBITDA (イービットディーエー)

EBITDAとはEarnings Before Interest Taxes Depreciation and Amortizationの略で、税引前利益に支払利息、減価償却費を加えて算出される利益を指します。国によって金利水準、税率、減価償却方法などが違うため、国際的企業の収益力は一概に比較することはできません。その点、EBITDAはその違いを最小限に抑えて利益の額を表すことを目的としていますから、国際的な企業、あるいは設備投資が多く減価償却負担の高い企業などの収益力を比較・分析する際にしばしば用いられます。(SMBC日興証券HPより)

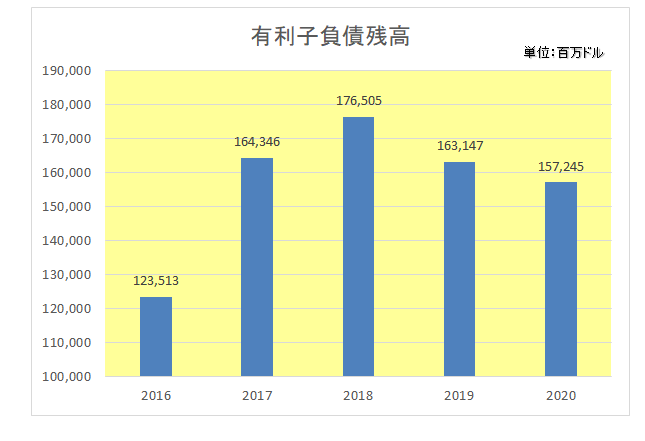

仮に今回の売却が実現すれば、その資金をまずはこの銘柄の最大の懸念事項、株価上昇の足かせであるタイムワーナー買収によって膨らんだ有利子負債残高の削減に充てることができる。

更にそれに加えて現在会社の想定以上に契約者数を伸ばしているストリーミングサービスのHBO MAX等に資金を投下することができれば、これからの成長につながる。

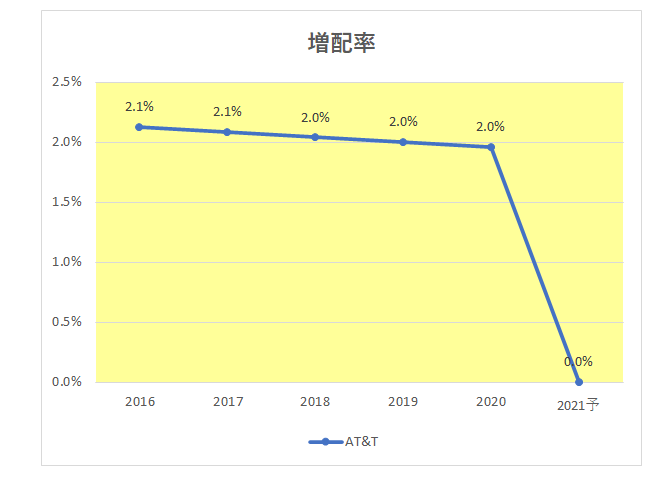

そしてその結果、昨年12月についにストップした連続増配をまた再開する可能性が高まる。

要は悪い要素は見当たらない。

と考えているところです。

(メディアの不確定情報に基づく投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村