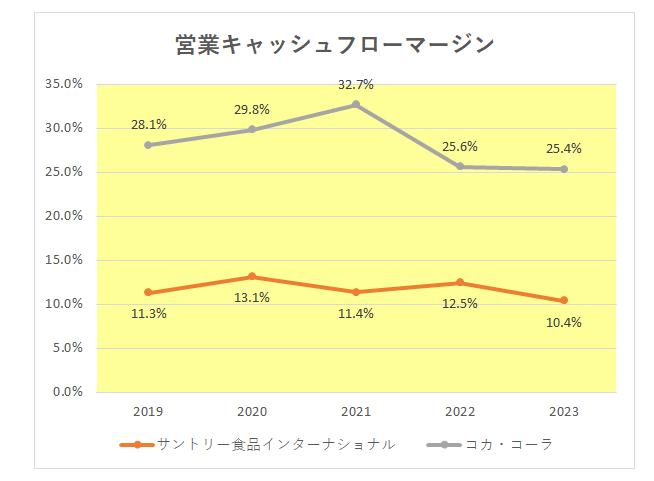

PERしかり、配当利回りしかり、インカムゲイン投資家にとって株式を購入する際の重要な指標はいろいろあるわけですが、当方が重視しているのが営業キャッシュフローマージン。

営業キャッシュフローマージンとは

企業がどれほど効率的にキャッシュを稼いだかを示す指標であり、営業活動の結果として売上がどのくらいの営業キャッシュフローを生み出したかを表している。

計算式は、営業キャッシュフロー÷売上高で表される。

PL(損益計算書)上の利益はお化粧が可能だが、営業キャッシュフローは資金の入出金であり、会計基準・会計方針等の影響を受けないいわばごまかしのきかない数字である。

従って同業他社を比較する際にも有用である。

ということで今回は以前から行っている飲料事業銘柄の営業キャッシュフローマージン比較をアップデートすることにしました。

比較したのは日米を代表する飲料銘柄の以下2銘柄。

・コカ・コーラ(KO)

・サントリー食品インターナショナル(2587)

コカ・コーラの方はもう説明の必要はないと思いますが、サントリー食品インターナショナルはサントリーホールディングスの中核子会社。

その名のとおり欧州、東南アジア、オセアニアを中心に海外展開に積極的であることが知られており、その売上収益は1兆円をゆうに超えています。

ということで、その比較結果がこちら。

上記は2019年以降の営業キャッシュフローマージンとなりますが、コカ・コーラ(グレー)、サントリー食品インターナショナル(オレンジ)ともに直近2023年では数字を落としていますが、ご覧のとおり勝負あったと言わざるを得ません。

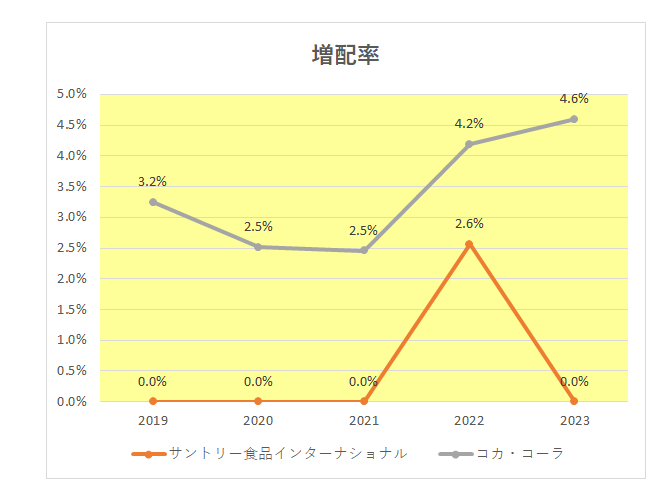

ちなみに両銘柄の増配率は以下のとおり。

こちらも2019年から2021年まで増配を見送っていたサントリー食品インターナショナルがようやく2022年に1株当たり78円から80円へと2.6%の増配を実施したものの2023年は再び増配を見送り。

一方コカ・コーラは直近2年は右肩上がりとなっています。

ちなみに連続増配年数はコカ・コーラの62年に対してサントリー食品インターナショナルは0年。

62年 vs 0年

勝負あったと言えます。

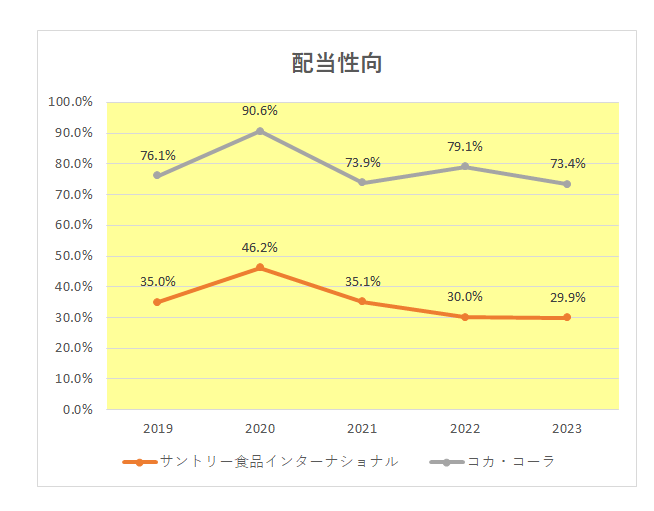

ただこれだけの差は稼ぐ力の差のみから来ているわけではない。

その理由がこちら。

そう、配当性向。

直近5年でサントリー食品インターナショナルの配当性向は最高でも50%に満たず直近2年は30%なのに対し、コカ・コーラは毎期70%を超えている。

つまり株主還元に対する姿勢の差がこれだけの差を生み出していると言えます。

そしてこの姿勢の差は単に一企業の差ではなく日米そのものの差である、と考えています。

P.S.

「確かにサントリーはここ最近増配していなかったかもしれないけど、少なくとも減配していないわけだから配当利回りが高ければインカムゲイン投資対象として”あり”じゃないの?」

という意見もあろうかと思いますが、現時点(コカ・コーラ5月21日、サントリー5月22日)の配当利回りは以下のとおりとなっています。

・コカ・コーラ(KO):3.1%

・サントリー食品インターナショナル(2587):2.0%

以上ご参考まで。

(本データのみに基づく投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村