ソフトバンクグループ傘下の英半導体企業アーム・ホールディングスについて、半導体大手エヌビディア(NVDA)が買収に関心を示していると報じられていましたが、最高で523億ドル(400億ポンド)で買収する話し合いが大詰めを迎えているそうです。

半導体銘柄と言えば当方、現在追加投資の購入候補としてブロードコム(AVGO)に目をつけているわけですが、今回はこれら銘柄を含む主要な半導体銘柄を比較してみることにしました。

取り上げたのは以下の5社。

・ブロードコム(AVGO)

・インテル(INTC)

・エヌビディア(NVDA)

・クアルコム(QCOM)

・テキサスインスツルメンツ(TXN)

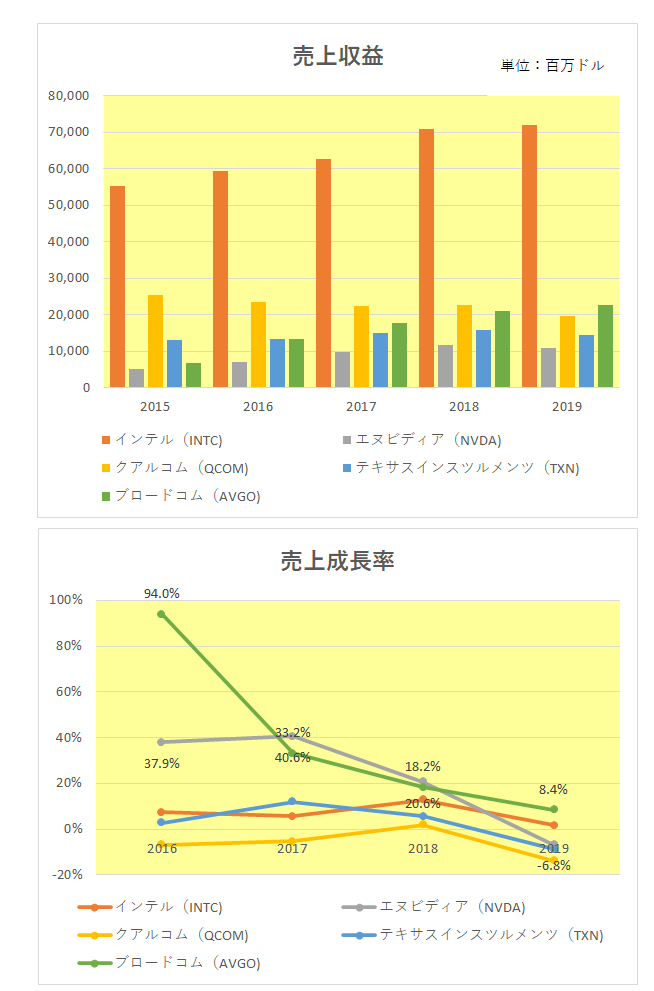

まずは売上高と成長率。

売上規模はインテル(オレンジ)が他を圧倒、一番規模が小さいのが日本円で1兆円規模のエヌビディア(グレー)という状況。一方成長率に目を転じるとブロードコム(緑)、エヌビディア(グレー)ともに右肩下がりとなってはいるものの直近の2019年ではエヌビディアは前年比でマイナス6.8%と大きく落ち込んでいます(見づらくてすみません)。

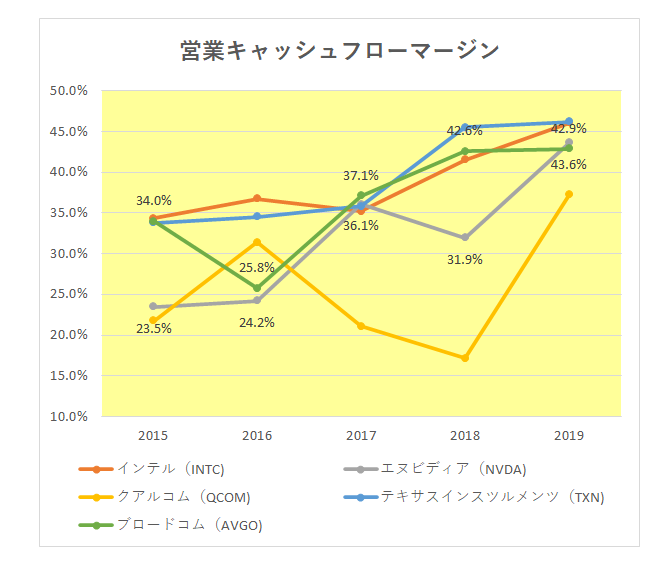

続いては営業キャッシュフローマージン。

こちらの方は、クアルコム以外はそろって右肩上がりの状況となっており直近2019年ではエヌビディア(グレー)、ブロードコム(緑)ともに40%を超えています。

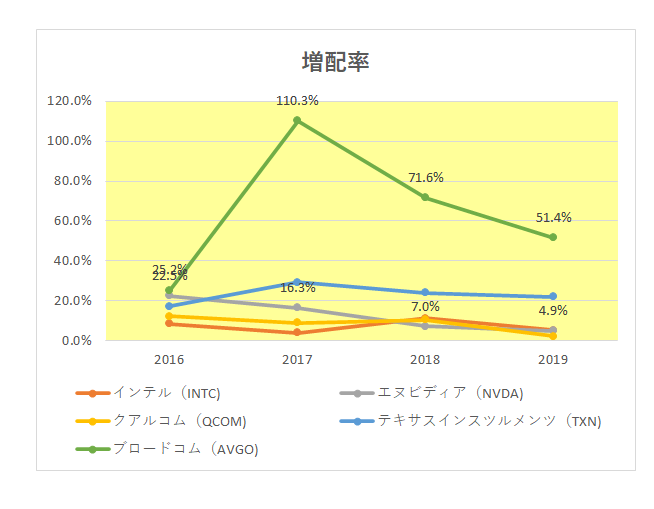

そして注目の増配率。

エヌビディア(グレー)、そしてブロードコム(緑)ともに増配を続けていますが、御覧のとおりブロードコムの増配率は驚異的としかいいようがありません。(さらにその高さもさることながら現在まで10年連続で増配を続けているというのも立派です。)

ただブロードコムの場合買収によって規模を拡大してきた。

しかしそれと同時に借入残高も積み上がって来た。

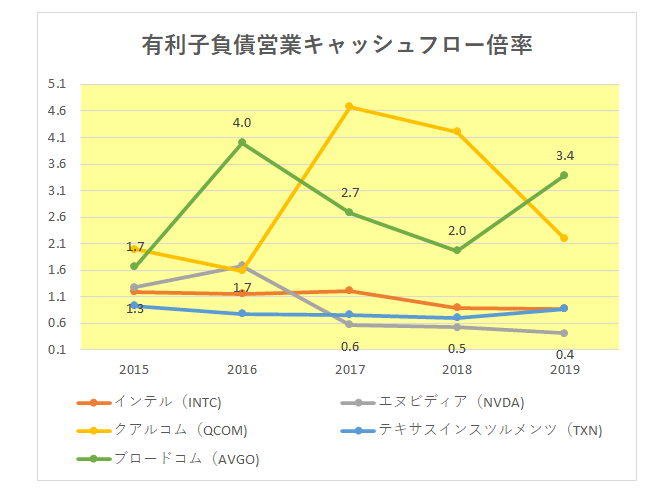

その結果が高い有利子負債営業キャッシュフロー倍率となって表れているのです。

有利子負債営業キャッシュフロー倍率とは、簡単に言えば今ある借金を毎年の稼ぐ力で何年で返済できるか?という数字(年数)であり、数字が少なければ少ないほど返済能力が高い、つまり財務的に安定しているということになります。

<計算式>

有利子負債営業キャッシュフロー倍率=有利子負債÷営業キャッシュフロー

一方エヌビディア(グレー)の場合借入残高が直近で20億ドル弱と非常に少なく、2017年以降は1倍割れ、財務的には一番の優等生となっています。

つまり、エヌビディアは売上規模といい、成長率といい、ライバル他社に劣っている。

ただ有利子負債残高は極めて少なく投資余地はある。そこで今回の買収に踏み切ったと言えなくもありません。

ただいかんせん買収額が日本円で5兆円(最高額)を超えるわけで、正直身の丈に合ったとは言い難い。

現在のエヌビディアの配当利回りはわずか0.13%。

ということで当方決して食指は動きませんが、今回の買収の結末には注目しています。

(巨額買収を目論む銘柄への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村