当方の投資人生で最大の出来事、と言えばもちろんリーマンショック。

このアメリカ発の未曽有の金融危機は、当方の資産に壊滅的な打撃を与えたと同時に貴重な経験をもたらしてくれました。(って、今だからこそ言えるのですが、、、)

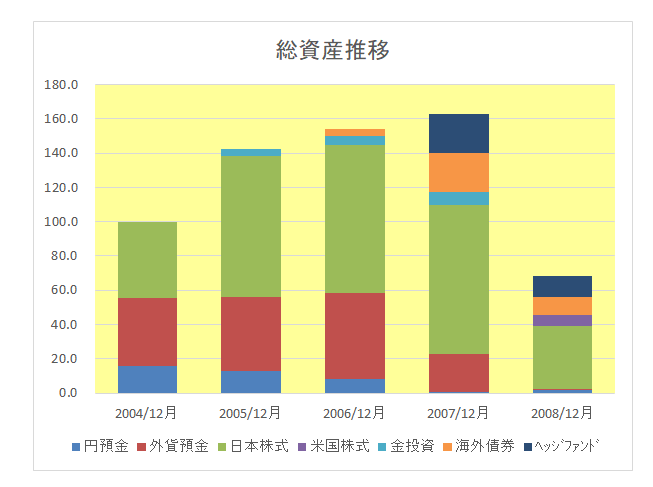

壊滅的な打撃とは具体的にはこちらになります。

こちらは当方の投資商品別の総資産額の推移グラフになります。

2004年年末の資産額を100とした場合の推移を表しています。

このグラフの作成を開始したのが2005年の初め、その後2005年年末(142)、2006年年末(154)、そして2007年年末(163)まで資産は極めて順調に増加。

このグラフを眺めては、「うーん、いいぞー。この調子で行けば将来は億り人の仲間入り♪」と完全に木に登った豚状態になっていたのです。

それが2008年のリーマンショックで奈落の底へ。

御覧のとおり2008年年末には資産額は68と一気に半減以下になってしまったのです!(驚愕)

そんなリーマンショック発生の年、2008年を振り返った当時の貴重な備忘録(2009年1月作成)が残っていましたので、ご紹介したいと思います。

2008年は「100年に一度あるかないかの暴落相場」となりました。(まあ厳密に言えば世界大恐慌から約80年ですが)

当たり前のことですがこれは100年や80年に一度だからといって一回くれば今後100年、80年は絶対に来ない、という意味ではありません。(来ない確率は高いかもしれませんが、)

これは言い換えれば2004年に新潟県で中越地震があったが、県内では新潟地震後約40年経って起きているので、あと40年間は新潟県内では大地震は絶対に起きない、と言っているのと同じこと ― 実際にその約3年後中越沖地震が起きている ― と考えるとわかりやすいです。(って、かえってわかりにくい?)

あるいはよく「株式投資は長期で見た場合に最も有利な運用手段といわれています。例えば過去30年を見た場合に年平均利回りが約6%であり、これは同期間の国債や定期預金に比べてこれだけ有利なんです。」的な説明を受けたり比較のグラフを見せられたりします。

しかしこれも今後30年間株式で運用していれば一番高い運用利回りを絶対に上げられるということではありません。

これらすべては確率の問題です。

確率は極めて高いのかもしれませんが、100%絶対ではありません。

世の中の投資本を読むと、「資産形成は過去のデータから国内外の株式投資100%でOK!」とか「インデックスファンドへの投資は手数料も安く個別銘柄投資に比べリスクの低い運用手段ですから資産形成はこれをメインに!」等の文章が踊っていますが、これらはあくまである特定の条件下において正しい、ということを理解しておかないといけません。

そしてその特定の条件下とは、

「余剰資金で運用している限りにおいて」

ということになります。

ということは教育資金等将来絶対に必要となる資金を貯めなければならない場合には、いくら期間を長く取ったとしても

「株式投資は極めてリスクの高い運用手段である。」

と言わざるを得ません。

よってそのような資金は基本的には元本が保証されている金額での銀行預金や国債等で運用することが基本とならざるを得ません。(もちろん厳密には世の中に「絶対」ということ自体が存在しないのかもしれませんので、元本保証といえども絶対ではないのですが)

もし、2008年の終わりに例えば子供の大学の授業料や入学金等を支払わなければならず、他に資産がなかったとしたら、と思うとぞっとしますよね。

「将来絶対に必要となる資金は株式投資等リスクの高い資産のみで運用してはならない。」

サブプライムローンではじけた2008年はそんな当たり前なことをいやと言うほど痛感させてくれた年と言えます。(大泣!!)

以上、当方の経験が皆さんが投資を行う(行っていく)上で多少なりとも参考になれば、自ら血と汗を流した者としてこれに勝る喜びはありません。

(投資にあたってはくれぐれも自己責任でお願いいたします。)

今回は付録、本編はまだ続きます!

よろしければ応援クリックお願いします。

![]()

にほんブログ村