菅さんが新総理に就任したことで、日本の携帯電話料金が再び脚光を浴びています。

NTTは否定していますが昨日発表されたTOBによるNTTドコモの完全子会社化は、菅さんの発言が影響を及ぼしたことは間違いないでしょう。

再び、と書いたのは、菅さんは官房長官時代の2018年8月に札幌市で講演し、携帯電話の利用料について

「4割程度下げる余地がある」

「携帯大手3社の利益率は高い。」

「国民の財産である電波を利用して事業をしており、過度な利益を上げるべきではない。」

と述べたことが当時大きな話題となったから。

ということで、今回は菅さんの言うとおり果たして日本の携帯料金は本当に高いのか?

というテーマについて、すでに公表されているスマホ利用料金の国際比較、という視点ではなく投資家目線で、すなわち携帯大手の利益を比較することで確認していみたいと思います。

つまり、仮に日本の携帯大手が揃いも揃って過度な利益を上げていればそれは競争原理が働いておらず不当に高い料金設定がゆえ、という前提での比較です。

尚確認方法ですが、やはり米国株投資家としては米国銘柄との比較を行うことで検証することに。

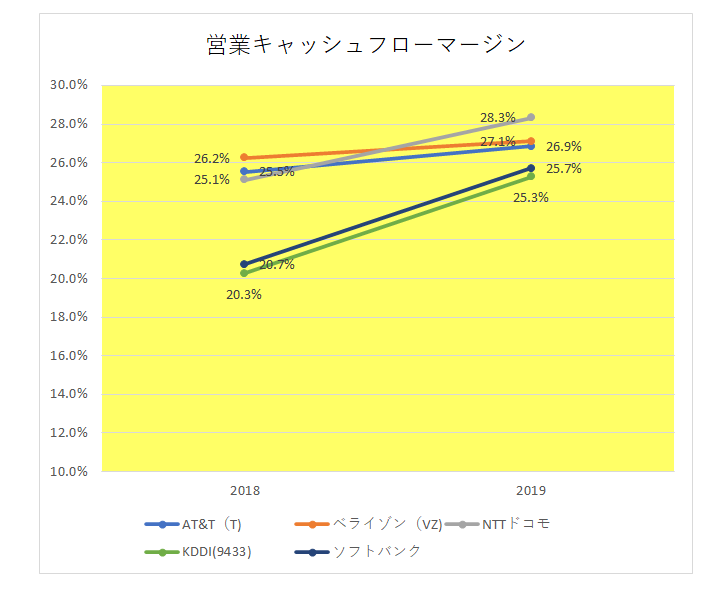

そして比較対象銘柄は日本の大手3社(NTTドコモ、KDDI、ソフトバンク)に対して、米国サイドはAT&Tとベライゾンの2社とし、比較にあたり使用するのはお化粧がきかない営業キャッシュフローマージンとします。

(※尚、営業利益の場合会計基準の違いから誤解を招く恐れがあるため使用しません。)

その結果が以下となります。

少々見えずらくて恐縮ですが、特に直近の2019年度を見るとすべての銘柄が25%以上となっているばかりか日米間での明確な差異は見られず、菅さんが言われる「(日本の)携帯大手は過度な利益を上げている。」という発言にはそれ程の説得力はありません。

もちろん料金の値下げは我々消費者からすればそれこそウェルカムのわけで、実現に向け菅さんにはぜひ頑張ってもらいたいところ。

ではあるのですが、

「もし自分がこの3社のうちのいずれかの株主だったら値下げすればするほど利益が減少、それが減配につながるわけで気分はさぞ複雑だっただろうな~。」

などとついつい投資家目線になってしまっているのでした。

以上、ご参考まで。

よろしければ応援クリックお願いします。

![]()

にほんブログ村

こんにちは。

菅総理肝いりの携帯料金値下げ要請に対抗して(?)、ソフトバンクグループは通信事業をしている携帯子会社ソフトバンクの売り出しを実施していますね。

利益成長が見込めないなら持ち分を減らすようにしてしまえ、というのはいかにも孫さんらしい立ち振る舞いですね。

https://www.bloomberg.co.jp/news/articles/2020-08-28/QFRFTGDWRGG601

まぁ普通にSBGはこの先企業買収や自社株買いに厚くなった手元資金を充てるんでしょうね。

いやはや、この相場感覚は見事としか言えません 😀

ひろーさん

こんばんは。

本当に孫さんらしい。

SBGのやっていることを見ればわかるとおりこの方は経営者というより投資家ですから。

ベライゾンもAT&TもドコモもKDDIも。。。

Softbank以外ほとんど全部ホルダーなので

アンチ菅新政権でしたが

麻生財務大臣?NTTがドコモ買収してくださるとのことで

トータルなんとか辻褄あいそうです。

菅新政権バンザーイ(笑)

ウィニングチケットさん

こんばんは。

携帯子会社のソフトバンクと親玉のソフトバンクグループの株主ではないんですね。

ちょっと気になったので数字を軽く洗ってみました。

9434のROEとROAの数字が激しく乖離しているのに違和感を覚えてB/Sをみると、これ一年毎に流動負債と固定負債が増えていく超肥満体質な企業体質でびっくりしました。

この会社、日本の政策金利が低いまま推移しているのをいいことに借金しまくりですね。

ソフトバンク系列は無理な成長(とROE偏重経営?)を求められていてえげつないなと思いました。

これ、営業利益が20〜30%減に耐えられるんですかね。ちょっと想像つかないです。

(3〜4割の基本料金の値下げに応じてもなんやかんやのオプション契約を押し付けて2〜3割減くらいに踏ん張るんじゃないかなーとは思っています。)

ちなみに、はっきりとはどことは言いませんが、ジェネリック医薬品関連の製薬会社で同じように前安倍政権下でB/SがM&Aで超肥満体質になってしまった企業もあって、そこに勤めている弟氏にチラッと伺いを立ててみると、違和感が仕事していました。

投資家は数字でしか内部事情を推し量ることはできませんが、B/S・P/Lや決算短信を複数年軽く目を通すだけでもある程度株価が伸び悩んでいたり、売られている兆候は掴むことができるんですね。

ちなみに、数字を見たときに違和感が仕事をする時があって、前までXOMではなくCVXをなぜか選好していたのはそのためです。

ウィニングチケットさん

おはようございます。

日米をまたにかけ携帯銘柄をがっつりお持ちだったんですね。

KDDIに関しては親会社ではないですが、株価下落で大株主の京セラやトヨタは面白くないでしょうから、何かしてくれるといいですね。

はーい。持ってます。

これまで優良成績だったのに(泣)。Kと、ドコモじゃなく本体Nの方。

9月末に向けて銘柄とか株価を見ていて、ドコモ口座の件があったのに、ある時からドコモの株価が少し上がりました。アレ?と思っていたらその数日後、合併のニュースが。わかる人はわかっていたんだな‥と思いました。

そしてKは順調に下がり。

各地お薦めの優待品が、慰め。

携帯料金ですが、国によって色々なのか、ドイツとフランスとでは同じギガ数の料金が何倍か?も違うそうです。同じ料金で使えるギガ数の差、だったかな?

どっちがお得か忘れましたが。

日本の携帯会社は品質が高い分、料金が高すぎる訳ではないと言っていました。ドイツとフランスの差もそんな関係があるのでしょうかね?

安くなるなら嬉しいは嬉しいですが。

みずほさん

こんばんは。

携帯事業会社に関してはITエンジニアとしてみる限りは仕様を基に発注する発注元という立場ということ。

実際に手を動かして製品を作るのは本体の人間ではないですしね。

携帯料金を安くさせるなら、本来であれば取引口座という慣習を廃止させて中間マージンを抜く会社を撲滅&自社SEの育成をしなければなりません。

なぜかというと、IT業界の成果物は基本的に人件費の塊で人件費おばけだからです。

が、そう言ったところに手を付けないあたり三大寡占事業会社の内、ファイナンスマジックにより高ROEを演出している某社狙い撃ち政策なんだろうなと勘繰ってしまいますね。

みずほさん

ドコモでなく親の方をお持ちだったのですね。

通常であれば子会社の利益を吸い上げることができる親会社の方を持ちますよね。

マクドナルドだってまったく増配しない日本マクドナルドより米国マクドナルドを持つでしょうし。

今後の携帯大手の業績は菅さんの本気度にかかっていることは確か。

保有を続けるにしてもその辺りの見極めが大事かと。

皆さんこんばんは

KDDI ドコモ はじめ優待や個別株を楽しんで来ましたが

市場平均インデックス、ETF、

アクティブ投資信託に最近目が行くようになりました。

正直、優待はもうだいぶ欲しいのは

家族名義でもゲットしてしまい

個別もリターンよりも個別リスクを

食らうことが多く、インデックスや複数銘柄に分散する

投資信託&ETFに目が行く今日この頃です。

今月から設定したのは、大好きな米国配当貴族達に

まとめて投資できる米国配当貴族インデックス投資信託です。

最近気になっているのは、日本の成長企業への投資信託です。

新経済連というIT企業連合の指数 JANE指数に連動する

投資信託インデックスが気になっております^^