今回は少々ニッチな業界となりますが、エネルギー銘柄の中でパイプライン関連銘柄からの投資を考えたいと思います。

原油・天然ガスの輸送手段としてパイプラインがあるわけですが、通常パイプライン設置には行政の認可が必要であり簡単には取得できない。

また例えばある地域で複数の会社が十分な利益を見込めない場合には実質的に1社独占となるわけで、高い利益を享受できる。

つまりパイプライン事業はバフェットがいう所の”経済的な堀がある”事業と言えます。

スクリーニングの結果今回比較対象として取り上げたのは以下5銘柄。

・エンブリッジ(ENB)

・ナショナル フュエル ガス(NFG)

・ニュージャージー リソーシーズ(NJR)

・ノースウェスト ナチュラル(NWN)

・スパイア(SR)

スクリーニング条件ですが、やはりインカムゲイン投資家ですから、

・連続増配年数20年以上

としました。

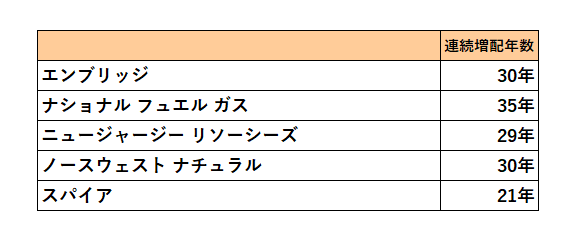

各社の連続増配年数は以下のとおり。

次に財務分析。

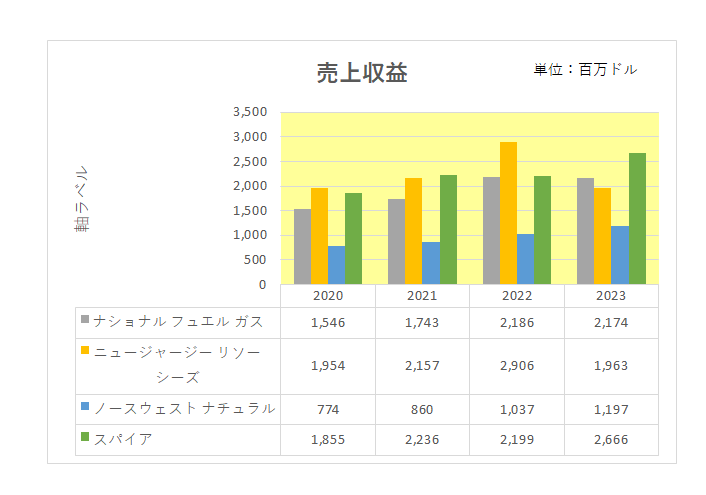

まずは売上の推移は以下のとおり。(尚、エンブリッジ、ノースウェスト ナチュラルは12月決算、ナショナル フュエル ガス、ニュージャージー リソーシーズ、スパイアは9月決算となっています。)

こちらはカナダ企業のエンブリッジを除く米国企業4銘柄の4年間(2020年~2023年)の推移となりますが、直近2023年で見ると最も売上の大きいスパイアで2,666百万ドル、小さいノースウェスト ナチュラルで1,197百万ドルとなっています。

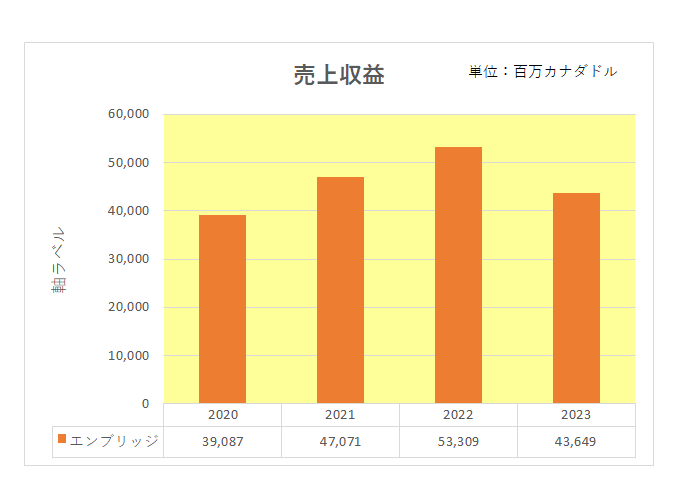

で、エンブリッジの売上は以下のとおり。

エンブリッジの通貨単位はドルではなくカナダドルとなっていますが、さすがに北米で生産される原油の約30%を輸送する企業だけあって米ドル換算したとしても上記4銘柄とは売上が一桁違います。

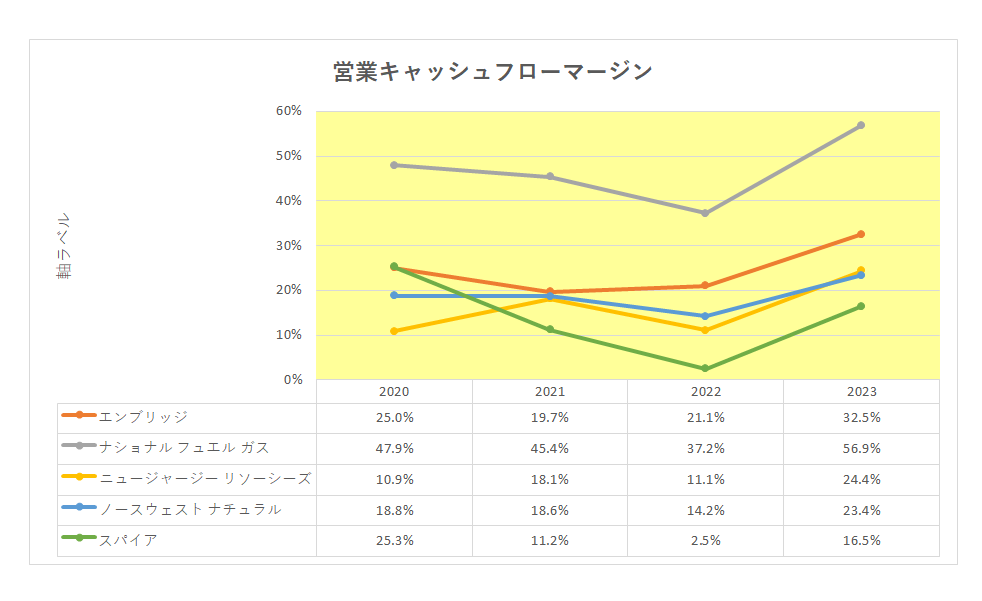

続いては真の稼ぐ力を表す営業キャッシュフローマージン。

営業キャッシュフローマージンとは

企業がどれほど効率的にキャッシュを稼いだかを示す指標であり、営業活動の結果として売上がどのくらいの営業キャッシュフローを生み出したかを表している。

計算式は、営業キャッシュフロー÷売上高で表される。

PL(損益計算書)上の利益はお化粧が可能だが、営業キャッシュフローは資金の入出金であり、会計基準・会計方針等の影響を受けないいわばごまかしのきかない数字である。

従って同業他社を比較する際にも有用である。

こちらも2023年までの過去4年間の推移となりますが、ナショナル フュエル ガスが他を圧倒している状況。直近2023年ではエンブリッジが30%超えで続いています。

では財務面はどうか?

具体的には財務の安定度合い。

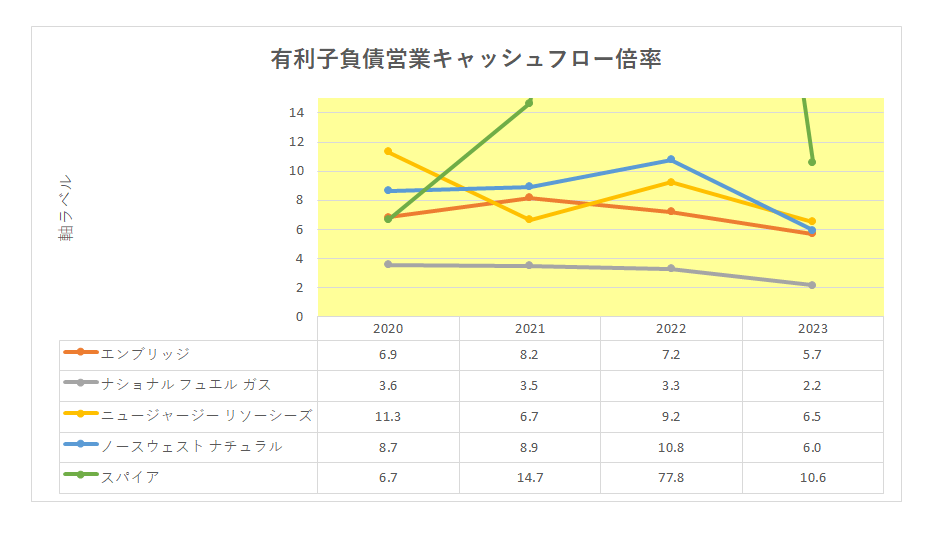

使用したのは有利子負債営業キャッシュフロー倍率。

有利子負債営業キャッシュフロー倍率とは、簡単に言えば今ある借金を毎年の稼ぐ力で何年で返済できるか?という数字(年数)であり、数字が少なければ少ないほど返済能力が高い、つまり財務的に安定しているということになります。

<計算式>

有利子負債営業キャッシュフロー倍率=有利子負債÷営業キャッシュフロー

事業柄パイプライン関連産業は多額の設備投資資金を必要とするため倍率が高くなるのですが、こちらもナショナル フュエル ガスが2倍から3倍台と他を圧倒している状況となっています。

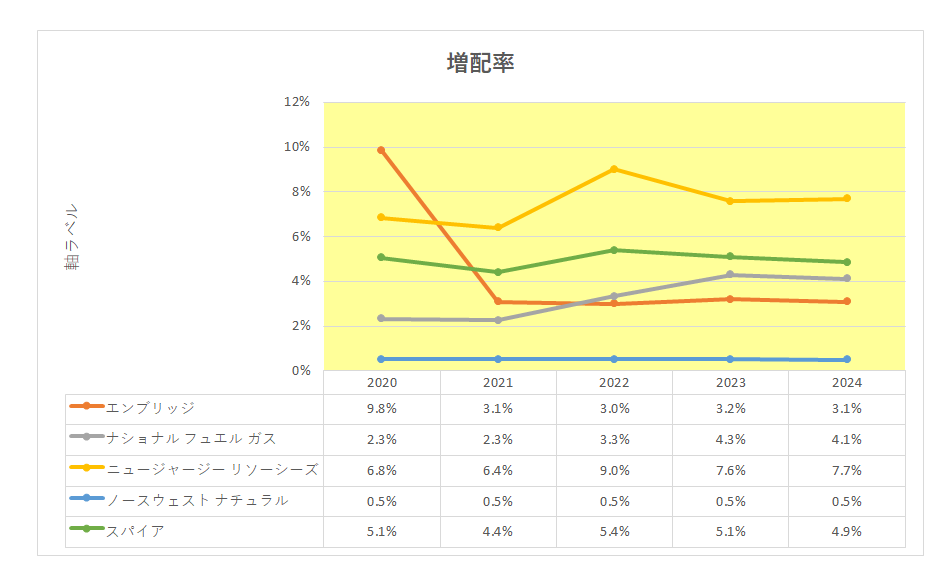

最後に注目の配当(増配率)。

こちらはニュージャージー リソーシーズが毎期6%以上の高い増配率となっている一方、ノースウェスト ナチュラルは毎期1セント増配を続けており0.5%増配となっています。

以上見てきましたが、稼ぐ力(営業キャッシュフローマージン)と財務の安定性(有利子負債営業キャッシュフロー倍率)を見れば文句なくナショナル フュエル ガス。

ということになるのですが、当方として気になるのが売上規模。

やはりカナダを代表する企業であり他4社を圧倒するエンブリッジは捨てがたい。

さらに言えばこの先万が一業績悪化等により傾いたとしても、カナダと言う国にあってもはやいわゆる”大きすぎてつぶせない企業”と化している存在。

そしてエンブリッジを後押しするデータがもう一つ。

それが配当利回り。

現時点(2月7日時点)の配当利回りは、ナショナル フュエル ガスの2.9%に対しエンブリッジは6.1%と6%を超えている。

であるならば増配率の差は無視できるのでは?

さらに現在米国、日本株メインに投資している当方の場合、カナダへの投資はリスク分散にもつながる。

もちろん現在米国による発動が少なくとも30日間停止されているとは言え、米加両国が深刻な関税戦争に突入していることは百も承知。

また外国税率は米国の10%に対してカナダは15%となっている。

但しそれらマイナス点を前にしても現在の配当利回りはやはり魅力的。

ということで、エンブリッジ投資に傾きつつあるインカムゲイン投資家なのでした。

エンブリッジ(Enbridge Inc)はエネルギー輸送・配給会社である。

【事業内容】

5つのセグメントを通じて事業を展開する。

液体パイプラインセグメントはカナダと米国にあるパイプラインとターミナルから成り、各種等級の原油やその他の液体炭化水素を輸送・輸出する。

ガス輸送及び中流セグメントは、カナダと米国における天然ガスパイプラインと集荷・処理施設への投資で構成される。

ガス配給・貯蔵セグメントは、天然ガス事業から成る。

再生可能エネルギー発電セグメントは、風力発電、太陽光発電、地熱発電、廃熱回収、送電設備への投資で構成される。

エネルギーサービスセグメントは、現物商品販売、物流サービス、エネルギーマーケティングサービスを提供する。

同社はエイトケンクリークガス貯蔵施設とエイトケンクリークノースガス貯蔵施設を所有する。(SBI証券)

(関税戦争の渦中にある銘柄への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村