現在次回購入銘柄、というか記念すべき新NISAでの2024年購入第1号銘柄の検討を行っています。(旧NISAから新NISAへの移行銘柄は考慮せず。)

対象はもちろん優良配当銘柄。

そして日本銘柄か米国銘柄か?

という選択については今回は日本銘柄で行こうと考えています。

その理由ですが、

・現在日本銘柄が資産(株式)全体に占める割合が5%程度と極めて低いこと。

・すでにリタイアし収入のほとんどを配当に頼っていることから、リスク軽減の観点からも為替リスクのない日本銘柄の割合を増やすべきと考えたこと。

・米国株の場合NISAでも配当で10%の外国税が取られてしまうこと、つまりたとえ配当利回りが同じでも手取りベースでは10%不利になること。

からの選択となりました。

そして購入候補は以下のとおり。

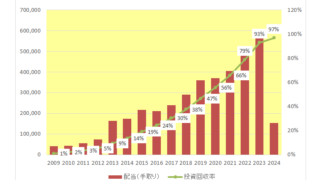

20240110.png)

こちらは今年から作成を開始した「次は何を買おうかリスト(連続増配20年以上-日本銘柄編)」を1月10日時点の数字にアップデートしたものです。

この中で当方が注目している銘柄はやはり三菱HCキャピタル(8593)。

【特色】三菱UFJグループ。日立キャピタルと21年4月統合。リース首位級。M&Aで海外展開加速

24年連続増配を続け直近3年の増配率は1.32倍と非常に高い。

また、配当方針として2023年~2025年度中期経営計画に「利益成長を通じて配当総額を持続的に高めていく。」と明記している。

そして何より現在の配当利回りは3.78%とまずまず魅力的。

さらに100株購入に必要な資金は10万円以下とお安く手に入れることができる。

インカムゲイン投資家としてどうしても配当利回りに目が行ってしまうのは致し方ないところ。

ただ優良配当銘柄=連続増配銘柄とは限らないわけで、もう少し範囲を広げて検討してみるつもりです。

(本リストを妄信しての投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村

為替リスクとアメリカ株の税金、それと資産分散、そうですね。

NISAで買う銘柄を考えていますが、私の場合例えば銀行…UFJ、商社…三菱(株式分割したし)、地政学リスクで三菱重工(既に高騰だけど)とか三菱系列ばかり浮かんできます。

そだおさんが命名して下さった「大手ファンド」(でしたか)の通りですw

なおびとさんを見習ってよく考えます。そう言えば、日本のREITは対象外ですか?去年は日銀の利上げを警戒?してどの銘柄も下がりましたが。ここでも自然に大手スポンサーの銘柄を選んでいますw。

みずほさん

こんにちは。

なるほど三菱系なんですね。三井、住友を含め優良銘柄ということになるとやはり財閥系が多くなりますよね。

インカムゲイン投資家にもかかわらず日本のREITはこれまで投資対象にしたことはありませんが、単なる食わず嫌いなのかもしれません。

こんばんは

みずほを名乗っておられるので芙蓉グループ企業で固めるのかと思ったら、三菱系列でしたか、、、

これが個人ファンドのいいところですね。(笑)

NISAはオルカン一本推しだった山崎元さんも、「インデックスに負けないポートフォリオを作ることは奥の深いいい趣味だ」と生前述べておられました。

私は個別投資を頑張っていきたいと思っています。

正直者ファンドやみずほファンドにも負けないそだおファンドを作りたいところです。

でも、私もREITは組み入れることを考えていないです。

そだおさん

おはようございます。

確かに芙蓉グループではない。

山崎元さん、資産形成の正しく合理的な考え方を教えていただいた方であり、当方尊敬していただけに大変残念です。

「奥の深いいい趣味。」って名言だと思います。

そだおさん、そう来ましたかw。芙蓉グループは投資をして初めて名を知りました。もう何年も前ですが、芙蓉リースを押していた方がいました。

REITは結構値動きありますね。金利の事もあるので慎重に買いたい(買うんかいw)です。私の押しはですね…イヤイヤ推薦できる実力じゃありません^^;本当に。

私も山崎元さんの著者で目から鱗でした。「ほったらかし〜」以前のご著書で。

インデックス、ETF、外国株と日本株に分散(当時は6:4かな?)を知りました。そんな事聞いた事なかったし、ものすごく大きな鱗でした。感謝しております。

J-REITにも投資しているひろーです。

J-REITに関しては3〜4%の分配金利回りのときは時間とともに投資が報われる印象で、5〜6%の時には値上がり益と分配金のダブルで報われうる投資対象です。

一般的には個別国内不動産でも想定家賃の利回りが6%はほしいと言われる感じですんで、一般的な都市不動産投資家なら全体的にREITが値下がりしたときに目を瞑って買いやすい投資対象です。

https://www.japan-reit.com/ がよく情報がまとまっていて便利です。あと小型REITは巡航分配金が安定するまで時間がかかるので、できれば時価総額が1000億円以上の大型銘柄を選びたいです。

保守的に分配金をもらうなら有利子負債比率(LTV)が50%前後のものを選ぶとよいかと思います。

ひろーさん

おはようございます。

ひろーさんはREITにも投資されていたのですね。

ていねいな説明ありがとうございます。

これでみずほさんも大いに助かるかと思います。

こんばんは。

私もインデックスに負けない奥の深いいい趣味に邁進する

一人です。

やまえつファンドでインデックスと勝負しています(笑)

楽しい楽しい趣味ですね。

ウィニングチケットさん

こんばんは。

インデックスを上回っているのですから楽しくないはずはありませんよね。

うらやましいです。

ひろーさん、J-REIT情報をありがとうございます。

分配金利回りの捉え方なと、なるほど勉強になります。

なおびとさんのお陰で同好の士の声に触れられて有難いです。