通信大手のAT&Tが現地時間の11月17日に投資家説明会(at the Morgan Stanley European Technology, Media & Telecom Conference)を行いました。

今回のCFOの発言で当方が注目したのは以下の部分。

・ワーナーメディア事業の分離については、2022年半ばまでの取引完了予定に変更なし。

・分離後は、200億ドルを超える予想フリーキャッシュフローの40%から43%の配当性向、すなわち80億ドルから90億ドルの年間配当を予想している。

これらの内容ですが、これまでの発言内容と変わっていませんでした。

AT&Tの現在の年間配当額が約150億ドルですから、仮に下限値の80億ドルの配当を実施した場合、47%の減配実施、ということになります。

AT&Tの株主は、今回のメディア事業のスピンオフに伴いメディア大手ディスカバリーと統合されて誕生する新会社の71%の株式を保有することになるわけですが、果たしてこの新会社が配当を実施するのかは現時点では不明。

ちなみにディスカバリーは配当を実施していない。

また、メディア事業という事業の性質から考えれば、配当を実施する可能性は極めて低い。

ということで、スピンオフ後は配当半減がほぼ確定する可能性が高い。

減配の実施は、分離取引完了後ですから、仮に6月に取引が完了したとすると、減配実施は8月の配当支払からか。

となれば、5月支払いの配当の権利を取ってから売却が自然な流れ?

って書くと、

「いやいや、冷静に見ればAT&Tの株価はタダ下がりじゃないの。これ以上の損失を出さないためにも鼻くそ程度の配当なんか追っかけてないで、とっとと売却すればいいのでは?」

という鋭いツッコミが入りそう。

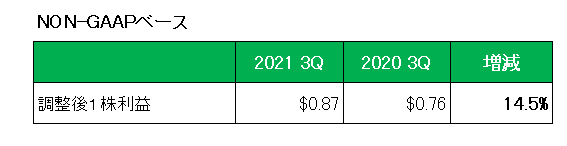

確かにそのとおりなのですが、直近の業績はそれほど悪くないんですよね~。

さらに今回の会社説明会で、第4四半期のEBITDAは第3四半期を上回る予定。

と発言していますし。

EBITDAとは

EBITDAとはEarnings Before Interest Taxes Depreciation and Amortizationの略で、税引前利益に支払利息、減価償却費を加えて算出される利益を指します。

国によって金利水準、税率、減価償却方法などが違うため、国際的企業の収益力は一概に比較することはできません。

その点、EBITDAはその違いを最小限に抑えて利益の額を表すことを目的としていますから、国際的な企業、あるいは設備投資が多く減価償却負担の高い企業などの収益力を比較・分析する際にしばしば用いられます。

(SMBC日興証券)

第4四半期の決算発表は来年2022年1月26日。

目先の業績が悪いなら話は別ですが、決算の数字と発表後の反応を見てから判断しても遅くはない。

と考えているところです。

(大減配を控えている銘柄の保有継続にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村