タイトルのとおりファイザーの売り時を考えています。

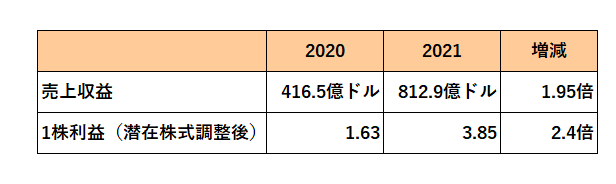

ファイザーと言えば、新型コロナワクチン開発成功によって以下のとおり売上、利益は急拡大、直近2021年の決算では前期比、つまりわずか1年でほぼ2倍となっています。

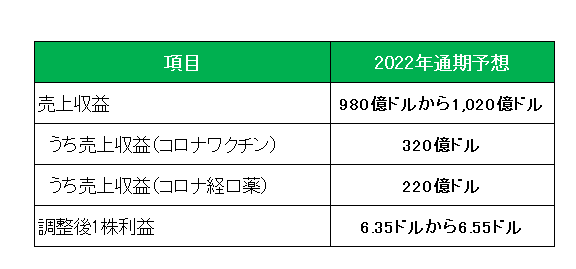

さらに今期2022年通期予想を見ても新型コロナ治療薬の売上拡大でさらなる成長を予想している。

と書くと、

そんな銘柄をなぜ売るのか?

と思われるかもしれませんが、実はこの銘柄の場合インカムゲイン投資家にとって許せない数字がある。

それは増配率。

2020年12月に発表した配当は四半期ベースでわずか1セントの増配となり、その増配率は2.6%だった。

実はファイザーは2020年までは毎期判で押したように四半期当たり0.02ドルの増配、5%超えの増配を続けて来た。

それが後発薬事業のアップジョン事業をスピンオフし、新薬の開発を中心とするバイオ医薬品企業に舵を切ることで株主還元よりも将来の成長に資金を投じる企業へと変身。

その結果が半減の1セント配当となって如実に現れた。

ただ個人的にはさすがに売上、利益が2倍となった2021年の好業績を見れば2021年12月発表の次回配当は間違っても1セントにはしないだろう。

と高をくくっていた。

それがふたを開けてみれば2年連続の1セント増配(四半期ベース)。

この結果を受け当方の心は完全に決まった。

そう、この銘柄を売ってしまおうと。

但しそこは欲深いインカムゲイン投資家、ファイザー売却の資金で新たな銘柄を購入した場合でも、配当金額は落としたくない。

そこで試算した結果、現時点のファイザーの株価をベースとした場合、購入銘柄の配当利回りが3.3%以上であれば配当金の減少が避けられる、という結論が出た。

3.3%であればかなり選択肢が広がる。

ということで久しぶりの株取引に嬉々として銘柄研究にいそしむシニア投資家なのでした。

(新型コロナで潤う銘柄の売却にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村

おはようございます。

不動産投資でも売り時は重要です。

インカムゲインとして毎月5万の家賃収入がありますが、どこかで売却してキャピタルゲインを得ることで、完結します。

一方で建屋の経年劣化も進むため、住んでいる人が抜けたときにリフォームするのか、もしくは現状のままで売却するのかによってもキャピタルゲインが大きく異なります。

株式投資だけでは難しいと思い不動産投資を始めましたが、同じような悩みを抱えることになってますね。いずれにせよ、現場を自分で把握しながら、後悔のない判断をすることが重要かなと思ってます。

あおばさん

おはようございます。

確かに不動産投資も売り時が難しそうですね。退去の問題やメンテナンスもありますし。

ただ株式と不動産投資の両方を行うことでリスク分散になっていることは間違いありません。

いずれにしてもお互い良いタイミングで手仕舞いできるといいですね。

こんばんは。

ファイザー資金でのショッピング楽しみですね。

金融緩和の黄昏時で暴落をずっと心配していましたが

配当貴族銘柄はハイグロから

逃避して来た資金の受け皿となり

手堅い推移でなかなか調整らしい調整もなく

ここまで来ていますね。

これから金利をどんどん上げてさらに

次の局面である

FRBの量的緩和から引締めに転じて資金を

回収し始めて来年か再来年くらいに

大きなチャンスが来るかなぁと

見ています。

が、自分の予測は当たるも八卦当たらぬも八卦なので

当分はポジションを維持しつつ

毎月の有り余るお小遣いの投信積立も

淡々と続けて行こうと思います。

ウィニングチケットさん

こんばんは。

現時点の大方の予想では年内あと6回の利上げ、ただ想定外のロシア侵攻があったため、利上げ幅がダウンしている状況かと思います。

当方もこの先大幅な調整があるのではないかと予想しており、ちょうどそのタイミングでこれまで買えなかった銘柄を買えたらなぁ~、などと妄想しているところですがいかんせんウィニングチケットさんのような潤沢な資金がありませんから、大きな勝負はできそうにありません。

チマチマでがんばります、、、(笑)

こんにちは。

今年後半から来年と再来年は大きく下げる局面があるのかもしれませんが、2026年ごろにはまた復調している気がします。

ドル円を見ても大きく崩れるまではドル高が継続するのでしょうし。

個人的には、2027年から2028年にかけて2025年ごろまでに起こる調整よりも深い市場の下落が起こることを懸念しています。

右肩上がりの時は「高いものは安い、安いものは高い」相場ですが、暴落中は「上がり切っていないものは下がらない、上がり切ったものは半値を目指す」相場となるので難しいですね。

ひろーさん

こんばんは。

今年と来年、再来年で大きく下げる局面とはやはり新型コロナ製品需要が一服するという読みでしょうか。

ファイザーに関して言えば新型コロナ以外の新薬の成功にかかっているのしょうが、コロナ関連製品を補うということになるとかなり厳しいのでは?

と当方も考えています。

おはようございます。

あ、言葉足らずでしたね。相場全体の話をしているつもりでした。ウィニングチケットさんもちらっとそんな話をされていましたので。。。

株式市場に関しては太陽の黒点サイクルと弱い相関があります。

感染症に関しても太陽活動の低下により、遺伝子の突然変異の頻発により起こりやすくなるという説があります。

現在は氷河期の間の間氷期ということになっていますが、太陽活動の低下とともに、気候が荒れ、感染症の頻発という天変地異とともに気候が寒くなるのではないか?と思っています。

実際に江戸時代は飢饉が頻発し、火山の噴火もあり、大地震も起きていますが、それに加えて太陽活動も現在よりも活発でなく、肌寒い気候だったと言われています。

ひろーさん

こんばんは。

あっ、全体の話だったのですね。

太陽の黒点サイクルと弱い相関なんてまったく想像もつかない話です。

ただ太陽の活動が地球、そして人類に影響を及ぼす、というのは説得力がありますね。

そして人類に悪影響が及べば当然経済活動に影響が及び、それがひいては株式市場に影響を及ぼす。

ある意味納得です。