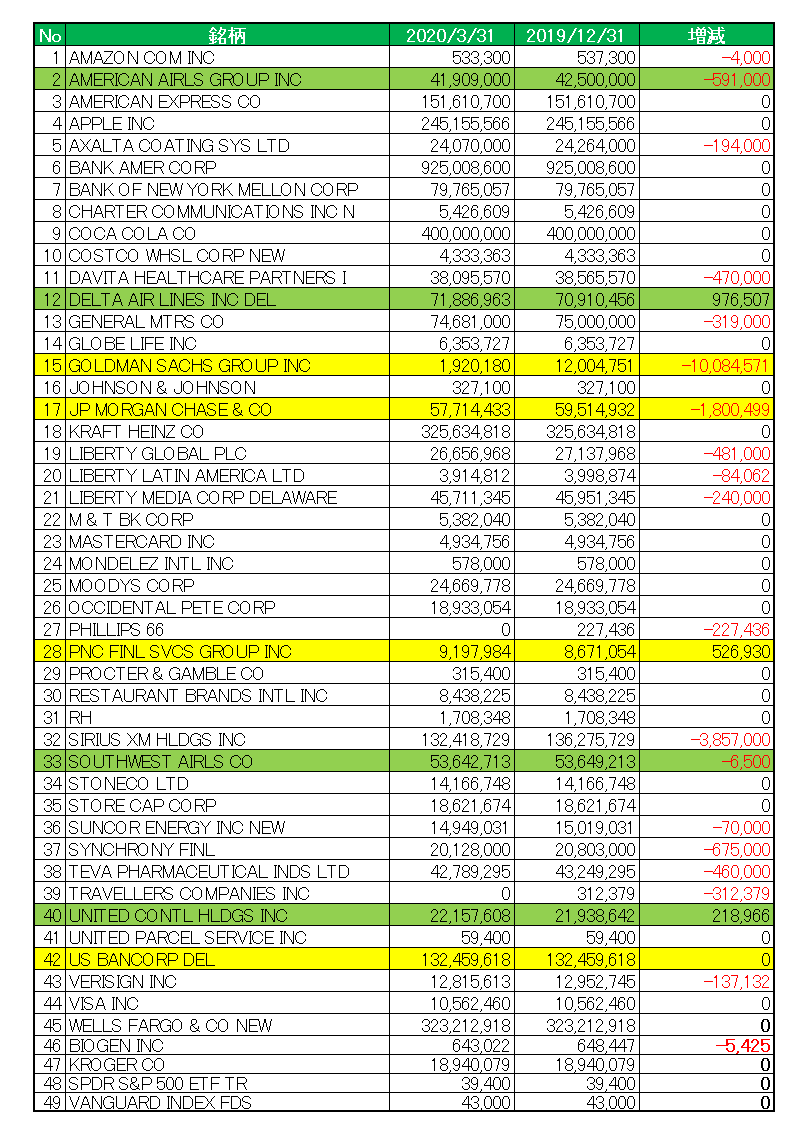

現地時間の5月15日、2020年3月末時点のバフェット(バークシャーハザウェイ)の株式保有状況がSECに開示されていましたので、早速いつものとおり前回との比較表を作成しました。

尚、今回は2019年12月末に対する比較となります。

尚、くどいようですがタイトルのとおり今回SECに開示されたのは3月末時点の保有状況。

しかし、ご存じのとおりバフェットは5月2日に開かれたバークシャーの年次株主総会ですでに全てのエアライン株を売却したことを明らかにしています。

そう、つまりバフェットは4月になってからエアライン株のすべてを売却した。

ということになります。

それは上記の黄緑部を見れば明らか。

そして興味深いことに3月末時点ではアメリカン航空やサウスウエスト航空は一部売却していたものの、デルタやユナイテッドをむしろ買い増ししている状況が見て取れます。

それが4月に入り急転直下の完全売却。

あのバフェットでも迷走していた。

これを見ても今回の新型コロナウィルスの影響がいかに甚大か、がわかるのではないでしょうか。

そしてもう一つの注目点がバフェットお気に入りの金融株(黄色部分参照)。

こちらも5月13日の報道で、ミネソタ州ミネアポリスに本部を置く米最大規模の地方銀行であるUSバンコープ株を一部(売却総額1630万ドル(約17.4億円))手放したことが明らかになっています。

そして上記3月末時点では天下のゴールドマンとJPモルガンも大量売却している状況が見て取れます。(ただその一方で地方銀行のPNCは買い増ししていたのですが、、)

しかしこの時点ではUSバンコープには手をつけていなかった。

このあたりも非常に興味深いところ。

ということで次回6月末の保有状況に注目しているところです。

以上、何はともあれご参考まで。

(バフェット銘柄への投資にあたってはくれぐれも自己責任でお願いいたします。)

よろしければ応援クリックお願いします。

![]()

にほんブログ村

こんにちは。

BRKの銀行株のポジションが6月の開示でかなり削減されていたら、FF金利がマイナス圏に沈むことを覚悟しないといけなくなってきそうですね。

そうなると米国は最大の債務国のため、資本流出が気がかりです。

そうならないことを祈りますが、もしもFF金利がマイナス圏に突入するなら数年の低迷をシナリオの一つとして覚悟しないとメンタルが持たなそうです。

ひろーさん

米国でのマイナス金利導入の可能性が出て来たようですが、マイナス採用有無にかかわらず銀行株に関しては今回のバフェットの見立てが正しいような気がします。

はい。

FF金利が0%近辺に張り付いている上に、最後の債券フロンティアだった米国債市場でも収益が期待できないとなるとそうでしょうね。

更にローン担保証券(CLO)の動向も気がかりです。

(リーマン危機の時の破裂した証券のリスク要因だったサブプライム層の個人がジャンク債発行体の企業にに変わっただけの証券という・・・。)

銀行といえば、、、

コロナショックで、あまり話題にならなくなってしまいましたが、ドイツ銀行や大手銀行が実はかなりヤバイ回収不適クラスのジャンクに天文学投資をしているというのがずっと話題になっていましたが、、

コロナショックと、このヤバイ件がこわくてHSBCやら世界的なメガバンクには今まで手が出ませんでした。

ちなみに、ドイツ銀行の負債は260兆円とのことで、、

ちょっと限度リミッターぶっ壊れていると感じます( ´Д`)=3

ウィニングチケットさん

倒産と業績悪化企業が増えれば、銀行の貸倒引当金の積み増しも増える。

いわばある意味一蓮托生。

ちょっと手を出せないなー、というのが正直なところ。